热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

回顾与展望

本文是《石以砥焉 化钝为利》2023年秋季策略报告股指部分的原文。

报告指出:

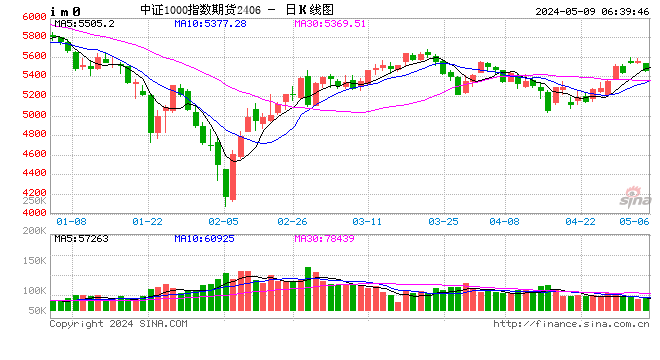

经济爬缓坡与海外流动性持续收紧的慢现实对权益市场的负反馈是拉长了寻底周期。在本次报告期内(23年11月-24年4月)政策重心修正(促经济与防风险并重)将逐步出清权益市场的下行风险,而盈利改善与科技革新将为权益市场注入向上弹性。我们预计A股的走势更多的可能是呈现出寻底结束后价格中枢逐步抬升的偏乐观格局,节奏上可能走寻底蓄势→底部抬升的两段式。展望未来半年,预计上证指数 [2800,3300],沪深300 [3300,3800],中证1000 [5500,6500] 区间运行。策略建议做多中证1000,稳健策略可做多中证1000与沪深300的比价,目标比价1.8。机构投资者建议在震荡寻底期中考虑中性策略,然后在底部抬升中考虑增强策略,期权方面可买入挂钩中证1000的雪球产品、以及备兑看涨期权。细分到行业与主题,把握高质量发展,顺应科技进步与数字化转型的经济增长新趋势,以景气、需求多重驱动的行业为主以及围绕温和复苏情景下企业盈利改善的梯次验证择优布局。

后市展望:

雪球集中敲入探底可能成为一季度的低点或者次低点,当前我们先以反弹对待。策略方面,股指对于机构客户来说可以适当减少套保的空单,多暴露一些做多的敞口,对冲贴水成本过大,同时IF、IH重回贴水利好做多。

1、概况与结论

经济爬缓坡与海外流动性持续收紧的慢现实对权益市场的负反馈是拉长了寻底周期。当前慢现实的一致预期正趋于极致,而对利好因素的极度钝化表明寻底阶段步入尾声。在本次报告期内(23年11月-24年4月)政策重心修正(促经济与防风险并重)将逐步出清权益市场的下行风险,而盈利改善与科技革新将为权益市场注入向上弹性。我们预计A股将迎来政策面、基本面、流动性的多重拐点,其反馈到权益市场的走势更多的可能是呈现出寻底结束后价格中枢逐步抬升的偏乐观格局,节奏上可能走寻底蓄势→底部抬升的两段式。

展望未来半年,预计上证指数[2800,3300],沪深300[3300,3800],中证1000[5500,6500]区间运行。策略建议区间下沿做多中证1000,稳健策略可做多中证1000与沪深300的比价,目标比价1.8。机构投资者建议在震荡寻底期中考虑中性策略,然后在底部抬升中考虑增强策略,期权方面可买入挂钩中证1000的雪球产品、以及备兑看涨期权。细分到行业与主题,把握高质量发展,顺应科技进步与数字化转型的经济增长新趋势,以景气、需求多重驱动的行业为主以及围绕温和复苏情景下企业盈利改善的梯次验证择优布局。

2、偏差与核心因素

今年春季大报告至今(23年5月-23年10月)市场一波三折,整体呈现熊市格局。截止十月底多数宽基指数已抹去年内全部涨幅,创业板为主的大盘成长跌入新低,行业方面仅TMT(通信、传媒、计算机)在产业浪潮驱动下大幅跑赢,以及石油石化、家用电器等高股息行业且业绩表现回暖的防御行业录得一定涨幅。逻辑上,经济温和复苏未见明显改善下企业盈利持续承压,以及海外高利率对人民币汇率的扰动,外资持续流出,存量博弈的环境下持续缩量调整。我们春季大报告的观点是市场先抑后扬中性乐观格局,现在看当时的观点虽然把握到了前期的下跌行情,但负反馈惯性持续如此之久是始料未及的。

开篇提及国内经济爬缓坡和海外金融条件持续收紧的慢现实拉长了权益市场的寻底周期。虽然当前权益市场仍在艰难的寻底进程中,但我们认为步入四季度,国内外的慢现实压力将得到进一步缓解,下行风险正在逐步出清。

(一)外资持续流出的态势有望收敛

美联储锚定“higher for longer”的加息进程以及无节制的举债计划已经驱使美债利率站上07年以来的最高水平,而国内货币政策跨周期调节致使中美利差在过去半年内一路下行、中美利差倒挂进一步扩大。一方面加剧了人民币的贬值预期,另一方面迫使外资加速流出,这也是中美利差在本轮与权益走同向关系的原因。展望后市,我们认为倒挂的压力将得到一定程度的缓解,引用我们宏观报告部分观点,我们认为中国国债利率本轮的高点会回到2.8-2.9%的水平,而十年期美债的高点可能出现在年内的最后一次加息中,利差即使不会大幅收敛,至少继续扩大的可能在缩小。

情绪方面中美双方商定成立经济领域工作组,包括“经济工作组”和“金融工作组”。加强两方的沟通和交流可能为中美关系带来良好的转机,缓和外部的风险压力。站在当下,汇率的压力在后续能缓和,叠加国内经济基本面企稳,外资持续单边流出的阶段可能要告一段落。

(二)724后政策重心修正

政策组合拳出炉,强政策帮助恢复市场信心。7月24日政治局会议后释放了明确的稳增长信号,会议对经济和政策的定调颇为积极,三大核心任务分别指向房地产政策全面优化、地方债务积极化解以及提振资本市场信心,政策发力有望推动基本面和市场信心逐步改善,支撑市场拾级而上。

资本市场方面,随着活跃资本市场政策持续出台,市场的信心正边际回暖。7.24政策底清晰明确,优化IPO、融券监管、规范股份减持行为,证券交易印花税实施减半征收等政策措施都在改善A股土壤,逐步向长期投资的良好环境发展。而中央汇金于十月中旬开始在二级市场增持四大行股份以及增持宽基ETF的行为也都表明A股价格足够便宜,整体处在底部的区间。长期资金入局并承诺后续继续增持不仅良好了践行政治局会议指出的“活跃资本市场的方针,后续也有望带动更多增量资金入场。

(三)企业盈利逐步回升

宏观基本面来看,房地产政策全面优化、地方债务积极化解等一系列政策落地正在推动经济修复。细分来看, 9月制造业PMI已回升至50.2%,延续了自5月以来的回暖态势;社融方面,9月新增社融4.12万亿,,居民信贷需求回暖,信贷结构持续优化;出口方面,9月出口金额当月同比少减,向后看出口在全球补库的带动下仍将保持良好势头。往后看,随着我国稳增长政策继续落地,我国经济有望持续回升,预计Q4 A股盈利将稳步复苏,全A归母净利润同比增速有望录得正增长。

进一步从市场估值水平评估,统计特征表明当前已经是底部区间。十月下旬A股是在诸多见底信号触发以及利多因素钝化的前提下出现了系统性的急跌风险反而可能把年内股市的系统风险跌完了,整体市场已经跌至便宜的位置,长周期来看提高胜率。各估值分位进一步下探,万得全A指数PE(TTM)已下至负一倍标准差附近,而股债收益差已经跌至负二倍标准差附近。

3、策略与风险提示

虽然我们认为市场底区间基本探明,且目前诸多的积极因素已经开始显现。时点上,四季度完成阶段性筑底的概率非常大,指数价格中枢有望底部抬升。但核心方面对于地产风险以及地方债务化解以及海外降息前景的长期拐点未至,所以我们预测未来半年企业盈利改善与把握科技革新的机遇只能给权益市场带来上涨的弹性,即阶段性反弹值得期待而指数级趋势上涨的牛市行情还未到来。

根据前文的综合判断,预计股指在本报告期内呈现震荡中枢上移的中性乐观格局,预计上证指数[2800,3300],沪深300[3300,3800],中证1000[5500,6500]区间运行,策略建议做多中证1000,稳健策略可做多中证1000与沪深300的比价,目标比价1.8。机构投资者建议在震荡寻底期中考虑中性策略,然后在底部抬升中考虑增强策略,期权方面可买入挂钩中证1000的雪球产品、以及备兑看涨期权。细分到行业与主题,把握高质量发展,顺应科技进步与数字化转型的经济增长新趋势,以景气、需求多重驱动的行业为主以及围绕温和复苏情景下企业盈利改善的梯次验证择优布局。

风险提示:

当前地产链股预期分歧较大,近期地产股创下新低定价的已经不是政策调头预期改善与现实销售数据起色较慢的差异,而是与民营地产为主的暴雷风险挂钩。

海外:海外金融系统风险(灰犀牛)以及发展中国家债务危机。

(柳瑾中粮期货研究院首席宏观研究员 投资咨询资格证号:Z0012424)

(吴纬国中粮期货研究院 股指研究员)