热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

近期,受地缘政治及自身供需逻辑博弈影响,化工板块整体变动较大,而PX主要跟随成本端振荡,叠加节前下游存在备货需求,带动PX价格上行。展望后市,分析人士认为,PXN逐渐回归合理估值,PX基本面的驱动不强,单边价格受原油和汽油影响较大,短期维持偏强整理,建议逢低做多。同时,注意地缘政治冲突、原油价格大幅波动以及终端消费超预期修复等市场风险。

基本面缺乏向上驱动

王吉帅

从2023年四季度开始,PX价格自10月初的1113美元/吨高点持续下跌至12月初的961美元/吨低点,PX—石脑油裂解价差(下称PXN)自413美元/吨高点大幅压缩至最低299美元/吨。不过,自2023年12月中旬开始,PX价格振荡反弹,PXN也逐步扩张至377美元/吨,从而造成本轮PXN大幅压缩之后快速反弹。从相对价格走势来看,PX—原油和石脑油—原油的效益自2023年10月之后持续扩大,但整体走势基本一致。可以说,原油端价格波动对PX、石脑油造成的影响基本相同。

截至2024年1月24日,美国原油库存减少923万桶,预期减少215万桶;俄克拉荷马州库欣原油库存减少200万桶;EIA战略石油储备库存增加92万桶。1月18—24日,国际原油价格上涨。截至1月24日,WTI原油价格为75.09美元/桶,较1月17日上涨3.49%;布伦特原油价格为80.04美元/桶,涨幅为2.77%。近期,沙特发表声明强调支持稳定石油市场的努力,EIA月报发布小幅上调2024年全球石油需求的预期。2023年12月,俄罗斯石油减产幅度创启动减产以来最大,原油价格调整修复,止跌反弹,但强势美元及宏观避险情绪升温,这在一定程度上抑制原油价格反弹幅度。

在原油价格偏弱的情况下,石脑油价格如此强势,究其原因,主要还是石脑油供应缩减幅度较大。在亚洲裂解装置持续亏损、开工偏低的情况下,欧洲对亚洲石脑油的套利量下滑。恰逢红海航运危机加深石脑油供应降低的预期,来自西方的套利量进一步受阻,降幅超过30%。2023年上半年,自俄罗斯重塑对亚洲石脑油的出口之后,因黑海风暴造成物流装卸中断,12月出口量骤降超50%。亚洲内部个别炼厂检修以及中断石脑油外卖等,均造成亚洲石脑油供应走低,引发市场对裂解原料中断的担忧,继而提振石脑油现货价格迅速走高,并在2023年12月底涨至695美元/吨CFR的四季度高点。如今正处于美国汽油淡季,甲苯歧化和精制PX利润也处于阶段性高位,在基本面驱动不大的情况下,预计PX大概率跟随成本端振荡整理。

截至1月25日,国内PX产量为72.27万吨,与上周持平;国内PX周均产能利用率为86.17%,与上周持平。从周内PX装置运行情况来看,彭州石化开工负荷恢复,中化泉州开工负荷降至七成,恒逸文莱装置停机。截至1月18日,国内PX开工率为86.17%,广东石化装置重启出料,国内PX产能基数维持在4373万吨。虽然2023年的PX开工和产量较2022年年底有所下滑,但从历史同期来看,下滑幅度仍处于高位,包括期末库存也处于较高位置。因此,PX累库叠加现货成交疲软,对PX价格形成压制。

中东作为全球最大的石脑油出口地区,2023年12月向亚洲实际出口增量超过50万吨,弥补了前期部分现货损失量,加之石脑油裂解价差迅速走强,再度吸引西方向亚洲套利的回归。在亚洲石脑油预期供应增加的背景下,石脑油裂解价差自2023年12月中旬的103美元/吨高点回落至2024年1月初的53美元/吨,绝对价格自2023年12月27日的695美元/吨快速回落至2024年1月下旬的639美元/吨,PXN则在此轮石脑油价格的回调中显著扩大。

当前,原料端和下游PTA期货走势对PX价格的影响较大。不过,从基本面来看,即便PX维持较高开工,但在下游PTA和聚酯需求的稳定支撑下,现货市场买气逐步修复,买方接货意愿尚可,仍对PX价格起到支撑作用。PX部分装置短期检修,后续月频检修计划不多,预计PX供应压力仍然较大。2024年1月,PX延续库存回建周期,PX加工费现实压力仍存。虽然目前PX现货较多,交易量整体偏大,制约PX加工费上涨,但原料端偏紧对PX起到潜在的提振作用。笔者认为,目前PX处于“短空长多”的矛盾中,建议等待PX加工费压缩回落后,再做长线的PX加工费扩大预期。

截至1月22日,国内涤纶长丝样本企业产销率在91.5%左右,较上一个工作日上升27.8%;国内聚酯切片样本企业产销率为94.11%,较上周数据上升41.96%。在PTA偏强推动之下,聚酯切片部分主流工厂产销适度放量,下游以刚需备货为主。就上周而言,聚酯产销情况较为乐观,向上传导至PX端,推动PX价格上升。

截至1月25日,江浙地区化纤织造综合开工率为54.69%,较上周开工率下降7.15%。分地区来看,常熟、海宁地区多数经编工厂处于收尾阶段,放假企业呈明显上升状态,而随着工人返乡增加,行业开工率将再次下降。长乐地区经编企业大多在1月25日以后放假,工厂周内坯布以去库为主。原料采购方面,下游用户陆续开启春节备货,预计短期内行业以开机走弱为主。绍兴、张槎地区圆机开工率继续下滑,企业交付前期市场订单,但总订单下达相对有限,节后市场预期不明朗,将以消化当前原料备货为主。受外地务工人员返乡人数增加影响,盛泽、泗阳以及长兴地区喷水织机企业局部开机率大幅下滑。从大部分工厂来看,目前仍有工厂尾单尚未交付,主要放假时间集中在1月底至2月初。年关将至,预计1月底至2月初行业整体开机率将大幅下降,不排除受春节下游工厂放假影响,需求预期淡化,PX价格下跌的可能。

截至目前,CCF已经统计到聚酯工厂检修预报,1月涉及减停的产能大概在500万吨附近。其中,涤纶长丝产能在六成以上,短纤产能在一成附近,切片产能近两成。

2023年工厂普遍放假较早,部分工厂假期在50—60天。2024年,虽然部分工厂计划提前放假,但实际放假时间相对正常,甚至很多工厂年尾才放假,再生工厂大多在1月下旬至2月初放假,个别工厂最迟在2月5—8日附近放假。目前聚酯库存较低,长丝库存均有下降,PTA节前补库需求带动原料价格上涨,短期PX将以振荡上行为主。

供应方面,目前PX产能基数为4373万吨/年,从未来1—2年的投产计划来看,已知的有裕龙岛300万吨产能,远不及PTA投产计划的1/5。因此,长期来看,国内PX供应仍将有较大缺口。然而,截至2024年年初,在PTA新增产能完成投放之前,PX仍可能面临供应过剩的难题。由于短期PX基本面向上的驱动并不明显,所以PX可能要在“短空长多”的矛盾里再挣扎一段时间,具体情况还需待春节后观察PX是否有明显向上的驱动。(作者单位:中州期货)

本文内容仅供参考,据此入市风险自担

分析人士:弱现实强预期局面未改

资深记者 韩乐

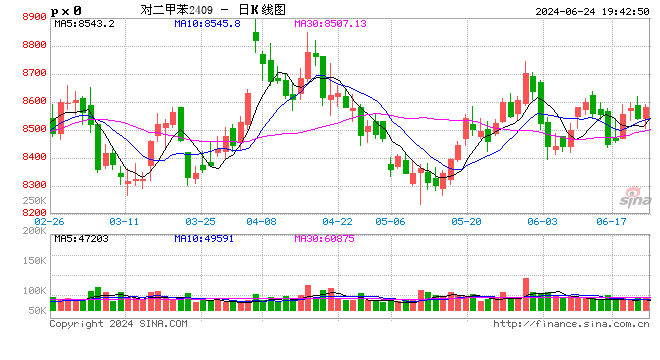

1月中旬以来,PX呈单边上涨走势,期货主力合约自8300元/吨附近上涨至最高8750元/吨,涨幅为5.4%,同时基差也逐步转强。

“近期,PX走势偏强主要原因在于原油价格重心偏强、国内宏观情绪好转以及海外芳烃价格大涨带来芳烃调油需求预期。不过,1月25日,随着下游多套PTA装置公布3月检修计划,PX需求承压使得弱现实格局更弱,价格上涨乏力,基差有所转弱。”广发期货能化首席分析师张晓珍称。

“PX之所以维持高位振荡,一方面来自原油价格的提振,另一方面来自PX开工率提升以及PTA开工率下降,市场预估PX价格有累库压力。”物产中大期货能化组组长谢雯表示,目前PX尚未到达检修季,开工率维持80%以上已有月余。从进口进度来看,2023年12月的货源推延至2024年1月,PX库容较满。

对此,首创期货PTA分析师魏琳也表示,尽管PX价格上涨,但涨幅小于石脑油和二甲苯,PX—石脑油价差和PX—MX价差反而被压缩,PX估值处于中性偏低水平。

“目前,PX面临的最大阻力是供应过剩,市场仍处于累库阶段。”魏琳告诉期货日报记者,一方面,2023年国内PX新增770万吨/年产能全部兑现,且下半年以来国内PX负荷长期维持较高水平,而台化宁波150万吨/年、仪征化纤300万吨/年两套PTA新装置推迟至2024年投产,2023年四季度PX累库35万吨。近期PTA检修计划增多,对2024年一季度的PX需求预期下降。另一方面,由于2023年12月进口货源推迟,2024年1月PX进口量可能大幅增加,预估一季度国内PX将延续累库状态。

记者在采访中了解到,当前PX市场的主导逻辑是海外调油需求、亚洲PX装置检修利好和持续累库,且现货供应充足的利空博弈。

“与2023年同期PX供需面相比,当前PX处于弱现实和强预期中。”张晓珍表示,尽管近期PX价格受到甲苯、二甲苯价格带动明显,但因亚洲及国内PX开工率自2023年四季度以来持续高位,PX持续累库。另外,美国PX价格相对稳定,且美亚价格略有压缩,短期来看,甲苯、二甲苯价格上涨并未对PX供应产生明显影响。

“虽然2024年新装置投产压力不大,中期供需预期偏紧,但短期亚洲及中国PX在高加工费下维持高供应,并且PX和下游PTA供需存在跷跷板效应,PTA在低加工费下实际开工率将受到抑制。”张晓珍称。

在分析人士看来, PX市场弱现实强预期的局面仍在持续。“市场的弱现实主要来自PX供增需减以及进口PX到港递延导致的累库,而强预期主要来自调油逻辑的预判。”谢雯表示,1月以来,美国汽油裂解价差与亚洲汽油裂解价差区间上移,且调油预期下市场对美国甲苯和MX的关注度提升,近期这两个指标价格走强,亚美汽油裂解价差扩大,套利窗口有打开迹象,出口预期增加给市场带来利好。

对此,魏琳表示,预计二季度PX将进入去库阶段。“1月下旬起,印度、沙特、科威特等共计496万吨PX装置计划检修;二季度,日本、韩国共计167万吨PX装置,以及国内共计500万吨以上的PX装置有检修计划。调油叠加检修影响将使得PX供应逐步收紧。”她称,芳烃调油需求预期仍在,二季度美国汽油将季节性去库,汽油消费回升辛烷需求预期增加,芳烃调油逻辑将再度主导市场。

在张晓珍看来,春节前,PX主要受原油走势和宏观情绪的影响,在海外调油需求出现实质性的好转信号之前,PX大幅拉涨空间有限。

“后市来看,PX供需仍存在不确定性。”张晓珍认为,一是海外调油需求短期难以证伪,需要跟踪海外汽油需求状况,如美国汽油库存、美国汽油裂差走势、甲苯和MX美亚价差;二是二季度亚洲PX装置检修兑现情况,以及PX—MX价差压缩后短流程装置开工情况;三是下游PTA装置检修兑现情况和新装置投产进度。”张晓珍认为,后期PX持续向上的驱动有限,短期PX走势受原油价格、下游PTA价格及市场情绪带动,后期驱动需要关注海外汽油的需求情况。

对此,谢雯也认为,后期PX价格的走向主要来自调油逻辑是否证伪、检修是否如期进行,以及开工率是否因PX—MX价差缩减而下降。