热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

卓创资讯橡胶分析师王媛媛

关键词:橡胶 行业扩能 产能过剩 产能利用率

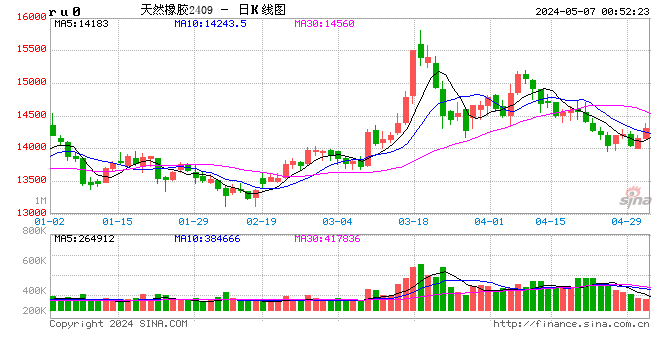

【导语】近几年橡胶行业在产能不断扩增且需求增速放缓下,逐步呈现出供应过剩状态,产能利用率持续走低。据卓创资讯数据监测,未来五年,橡胶多数产品仍然呈现快速扩能趋势。

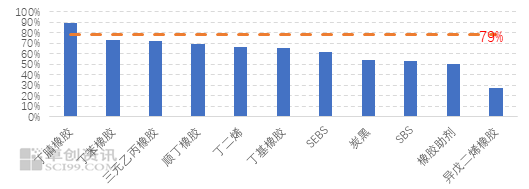

近几年橡胶行业逐步由原来的供需紧平衡向供应过剩转换。按国际通行标准,行业产能利用率超过90%为产能不足,79%-90%为正常水平,低于79%为产能过剩,低于75%为严重产能过剩。从卓创资讯监测的橡胶产品2023年产能利用率来看,除丁腈橡胶产能利用率在80%以上外,其它产品普遍低于79%的产能过剩红线,特别是异戊二烯橡胶产能利用率不足30%,橡胶行业整体产能结构性过剩压力突显。

图1 橡胶产品2023年产能利用率情况一览

未来5年橡胶主要产品仍将继续扩能

卓创资讯数据监测显示,未来5年橡胶主要产品仍存继续扩能计划,扩能集中期多在2024-2026年。其中炭黑或将成为首个达到千万吨级别的橡胶原辅料产品;其次丁二烯也有望冲击千万吨大关;其它产品丁苯橡胶、顺丁橡胶、SBS、SEBS、丁腈橡胶也将存继续扩能计划。

供应过剩背景下,橡胶行业继续扩能原因浅析

以上分析中可以看出,橡胶产品多数已经进入到产能过剩状态,缘何未来5年扩能依然持续。

首先,丁二烯及下游来看,丁二烯作为裂解装置的副产品,其产能扩增依附于大炼化的发展。近年来,随着浙石化、盛虹炼化、海南炼化、广东石化、东明石化等大炼化装置的上马,丁二烯产能得到快速扩增。在炼化继续扩能及乙烯存在少量缺口的情况下,裂解装置产能扩增继续。未来三到五年,大乙烯还有近三千万吨产能投产,就丁二烯来讲,未来五年仍有三百万吨的新增产能。

丁苯顺丁来看,未来新上装置以溶聚丁苯橡胶和稀土顺丁橡胶为主,普通丁苯橡胶和高顺顺丁橡胶新增装置有限。随着新能源汽车的快速发展及匹配缺气保用轮胎需求,对轮胎的性能提出了更高要求,与之匹配的高性能轮胎需求增加,因此溶聚丁苯和稀土顺丁橡胶的扩能正是适应时代发展所需。未来5年,丁苯橡胶和顺丁橡胶分别有40.5万吨和45万吨产能的投放,产能增幅21.89%和24.56%。

SBS作为丁二烯下游扩能速度最快的产品之一,近年来随着产能的不断扩张,生产利润受到较大压缩,前两年高利润已经不在,其产能利用率正逐渐走低。未来五年SBS和SEBS分别有29.5万吨和13.5万吨的扩能,产能增幅16.67%和33.33%。在近年产能过剩且利润受到压缩下,为何其扩能热度未减呢。卓创资讯认为,一方面部分前期拟建装置受行业利润下滑、市场竞争加剧影响,投产时间有所推迟,目前是前期已拟建装置的达成;另一方面,由于前期立项装置落地性较强,相关大乙烯装置寻求的下游SBS配套陆续投产,同时中石化立足出口,加大对沿海地区产能布局,中国SBS产能继续呈现增长状态。

丁腈橡胶来看,未来5年仍有18万吨装置投产将达到45.5万吨,产能增幅65.45%。一方面丁腈橡胶盈利情况虽然已经较前几年大幅缩减,但仍然是丁二烯及下游链条中盈利最好的产品;其次是新建大乙烯项目为消化富余丁二烯而做的配套装置。

其次,三元乙丙橡胶未来5年新增产能有4万吨达到43.5万吨,产能增幅10.13%。主要是吉林石化计划于2025年完善一体化炼化装置配套下扩能4万吨丁腈橡胶,用于消费乙烯丙烯富余量。

最后,炭黑作为橡胶原辅料产品中产能最大的产品,2023年产能已达953万吨,2024年总产能将破万吨达到1028万吨,未来5年炭黑总产能将达到1112.5万吨,较2023年增幅16.75%。其扩能原因在于,随着“十四五”规划的推动,行业产能集中度的持续提升将成为一种趋势。大型炭黑企业为了提升自身市场竞争力以及市场份额占有率,仍利用其自身产业链配套及资金优势不断扩能。

未来橡胶行业发展方向

目前橡胶行业存在的问题,一是产业大而不强产能过剩;二是产能利用率普遍低于世界平均水平;三是部分胶种装置产能小,缺乏规模化,且低端产品同质化严重,高端产品仍依赖进口,如异戊二烯橡胶、溶聚丁苯橡胶、溴化丁基橡胶、氢化丁腈橡胶等。未来橡胶行业发展方向,一方面随着新增产能的陆续达产,行业产能过剩局面将会加剧,可能会倒逼行业向一体化、集中化和大型化发展,提升企业的竞争力。一些同质化严重、规模小且落后的产能可能会得到“优化”;另一方面,随着人们生活质量的提高及生产技术的提升,下游轮胎及橡胶制品普遍向高性能原材料需求转化。最后,在产能不断扩能下,中国企业会积极探索国际市场寻求出口,或者国产产品应用率将不断提升。