热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

回顾与展望

本文是《石以砥焉 化钝为利》2023年秋季策略报告聚酯产业链部分的原文。

报告指出:

PX:随着调油逻辑结束,亚洲PX供应整体恢复,叠加下游PTA减产预期,四季度PX供需由紧转松,当前高估值预期难以维持,绝对价格震荡偏弱运行。2024年一季度,随着春季需求的提振与新年度调油因素的支撑,PX价格有望见底反弹,但高度预计较2023年有所下降。预计PX2405合约运行区间[8000,8800],操作上以品种间价差操作为主,主要关注上下游利润的分配情况,短期可在4000附近逢高做缩PX-7SC价差,或400以下逢低做扩3PX-2PTA价差,中期可在年底附近、价格8000附近逢低做多05合约。

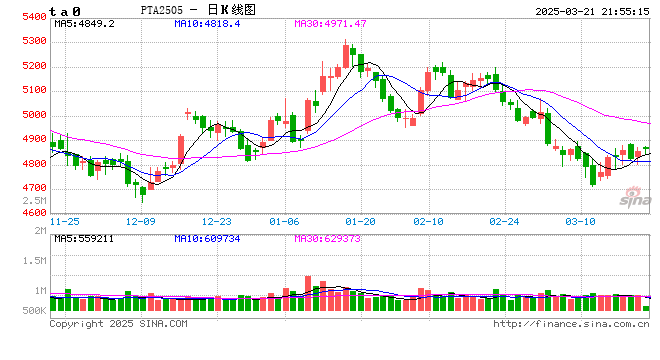

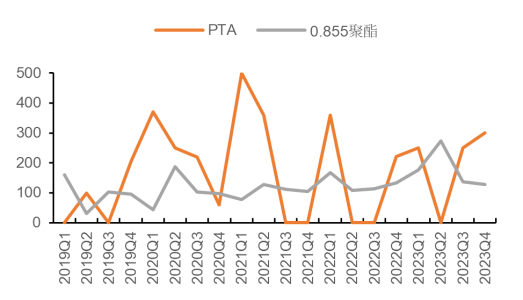

PTA:随着成本端调油逻辑的结束,PTA价格波动的核心因素将回归自身供需。四季度在需求转弱的背景下供应端仍然是决定PTA价格走势的核心变量,而加工费的阈值决定了价格区间的底部;中长周期来看,绝对产能过剩下PTA仍将长期处于累库格局,而需求端恢复的成色将决定底部反弹的空间。预计PTA2401合约价格区间[5500,6100]元/吨,PTA2405合约价格区间[5300,6300]元/吨,策略上短期逢反弹做空为主,或滚动做多05合约加工费,中长期可在年底附近、5400-5500附近逢低多配05合约。

乙二醇:投产周期下整体供需预期仍然宽松,库存偏高及需求边际走弱压力下,价格上方仍然承压显著。但当前绝对价格处于低位,低利润对供应端恢复预期形成制约,中期供需矛盾并不显著,价格下方支撑相对坚实。中短期关注国内装置检修的持续情况,区间操作为主;2024年一季度需求端提振下,或存在估值修复的机会。01合约预期价格空间[4000,4400]元/吨,05合约[4100,4600]元/吨,操作上逢低多配为主,品种间可在1700-1800逢高做缩TA-EG09合约价差。

近期变化:

11月中旬至今的聚酯产业链延续整体宽幅震荡格局,节奏上先抑后扬。主要的变量在于国内消费替代支撑的需求韧性和地缘冲突带来的供给冲击。2024年上半年聚酯原料预期将进一步回归自身供需定价,PTA在供给进一步释放压力下价格存在较强的向下压力,而乙二醇的供需边际预期持续好转,估值向上修复空间将逐渐打开。重点关注春季订单的力度与持续时间,以及海外供给端的恢复情况。

1、概况与结论

报告期内聚酯产业链将面临需求转弱的冲击,但成本端的支撑使价格下行的空间相对有限。随着国内纺服旺季逐渐过去,同时冬季出口需求相对偏弱,四季度下游纺织服装将迎来需求淡季,叠加供应端逐渐从二三季度调油需求的影响中缓解,整体供需格局转向宽松,10-11月价格上方承压,部分高估值品种将延续回调态势;但产业链中下游当前加工费偏低,供应端存主动收缩预期,叠加年底附近政策刺激预期落地与春季需求提振,明年一季度价格仍存反弹预期,整体呈现先抑后扬节奏。

PX:随着调油逻辑结束,亚洲PX供应整体恢复,叠加下游PTA减产预期,四季度PX供需由紧转松,当前高估值预期难以维持,绝对价格震荡偏弱运行。2024年一季度,随着春季需求的提振与新年度调油因素的支撑,PX价格有望见底反弹,但高度预计较2023年有所下降。预计PX2405合约运行区间[8000,8800],操作上以品种间价差操作为主,主要关注上下游利润的分配情况,短期可在4000附近逢高做缩PX-7SC价差,或400以下逢低做扩3PX-2PTA价差,中期可在年底附近、价格8000附近逢低做多05合约。。

PTA:随着成本端调油逻辑的结束,PTA价格波动的核心因素将回归自身供需。四季度在需求转弱的背景下供应端仍然是决定PTA价格走势的核心变量,而加工费的阈值决定了价格区间的底部;中长周期来看,绝对产能过剩下PTA仍将长期处于累库格局,而需求端恢复的成色将决定底部反弹的空间。预计PTA2401合约价格区间[5500,6100]元/吨,PTA2405合约价格区间[5300,6300]元/吨,策略上短期逢反弹做空为主,或滚动做多05合约加工费,中长期可在年底附近、5400-5500附近逢低多配05合约。

乙二醇:投产周期下整体供需预期仍然宽松,库存偏高及需求边际走弱压力下,价格上方仍然承压显著。但当前绝对价格处于低位,低利润对供应端恢复预期形成制约,中期供需矛盾并不显著,价格下方支撑相对坚实。中短期关注国内装置检修的持续情况,区间操作为主;2024年一季度需求端提振下,或存在估值修复的机会。01合约预期价格空间[4000,4400]元/吨,05合约[4100,4600]元/吨,操作上逢低多配为主,品种间可在1700-1800逢高做缩TA-EG09合约价差。

聚酯产品:在终端需求走弱及自身超预期投产的背景下,聚酯产品的价格走势预期仍将以成本主导为主,加工利润的扩张空间相对有限,节奏上预期呈现先弱后强走势。四季度产业链淡季下,聚酯产品将面临成本与供需的双重下行压力,价格承压;春节前后随着春季备货提振,可能将迎来需求驱动的反弹行情。分品种来看,供应过剩更加严重的瓶片价格仍承压更加显著,而短纤则同样面临供需宽松的压力,高位加工费难以维持,策略以1500-1600附近做缩PF-TA价差为主。

图PTA与乙二醇价格走势(元/吨)

数据来源:Wind 中粮期货研究院

2、偏差与核心因素

报告期内聚酯产业链运行的核心因素是定价权由海外向国内回归。2023年前三季度,在国内经济复苏不及预期、终端需求提振不足的情况下,国内化工品市场的定价权中来自海外的部分显著增加。对于聚酯产业链而言,上游原料均有较高的进口依存度,因此受到海外影响尤其显著,而自身供需偏紧、库存相对低的PX-PTA链受影响尤为显著。四季度随着海外需求的转弱,聚酯原料价格中的海外因素将逐渐让位于各品种自身的基本面逻辑,主导价格走势的将是低加工费下各品种自身供应的挤出情况,以及春季需求复苏的成色。在这一逻辑下,前期各品种的分化走势预期走向弥合,品种间对冲操作的有效性预期得到提升。

(一)需求:国内旺季已过 外需接力存疑

与年初市场普遍预期国内复苏、海外转弱的简单逻辑相比,2023年纺服市场的整体走势呈现出更加复杂的逻辑。海外方面,尽管终端出口订单的走弱是难以逆转的,服装及上游纺织品的出口均出现一定程度的下滑,但这些失去的终端外需一定程度上以上游原料的形式重新作用于国内聚酯产业链的平衡表上,体现出需求总量超预期的韧性。但随着海外原料备货的结束,这一替代效应在冬春季节的持续性仍然值得怀疑。

而从内需来看,情况则并非如此乐观。行业并未如预期般经由去库转向复苏,终端销售不及预期下,存货金额的下降更多体现在价而非量,下游运行整体仍然维持在相对偏弱的水平,原料备货的持续低位表明下游的信心仍然没有充分恢复,预期不振与现金流压力导致“随用随买”的思路成为行业主流,这也注定了2023年聚酯下游市场难以出现持续的有效提振。

图纺服行业营收与存货变化(%)

数据来源:Wind 中粮期货研究院

图江浙织造原料备货库存(天)

数据来源:CCF中粮期货研究院

报告期正值国内“金九银十”旺季结束期,国内订单逐渐转弱;从季节性来看,往年四季度需求端主要的提振来自海外圣诞至春季的订单,但在2023年外围衰退压力较大,且新兴市场结束原料备货后下游产能逐渐释放的背景下,外需的提振预期相对有限。而对国内而言,四季度终端纺服市场将进入整理期,可能的提振将出现在年末附近,对应2024年的春季需求。整体而言,报告期内需求端的总体定性为先弱后强格局。

(二)PX:调油逻辑暂时结束 估值中枢回归

2022年以来,在疫情与ESG因素持续压制全球炼能的背景下,随着俄乌等地缘冲突加剧,欧美对俄罗斯成品油的制裁导致全球成品油供需出现缺口,于是芳烃原料供应持续流向成品油端。这就导致对于PX市场而言,主要的定价逻辑发生转变,投产周期带来的供应过剩预期让位于原料不足带来的供应紧张预期。在下游聚酯负荷维持高位的情况下,PX的整体供需格局由宽松转向紧张。这种情况下,在近两年的时间里,PX环节独占了产业链主要的利润空间,而无论是上游石脑油,还是下游的PTA和聚酯端,利润均受到了严重压制。

当前对于PX而言,主要的定价逻辑仍然是成品油竞争存在下原料供需格局的边际变化。尽管全球范围内成品油的库存仍然偏低,但是从需求端来看,进入四季度以后成品油需求旺季已经结束,汽油的价格优势逐渐回落,作为调油原料的甲苯、二甲苯将逐渐回流至芳烃池。

当前国产长流程PX装置负荷已经逐渐提升至80%附近的高位水平,对PX供需的边际影响主要体现在亚洲短流程装置。随着原料供应的恢复,10-11月的月度进口量预期回升至80-90万吨附近,PX的紧平衡格局预期转向宽松,当前高位的利润将难以维持。而这一宽松的过程或将维持到春节附近,届时国内春季需求的提振或带动PX利润再度回升,但在全球成品油供需平衡好转的背景下,也难以重现2022-2023年的利润高位。

报告期内PX合约价格预计呈现先弱后强走势,四季度整体走弱,12月-1月前后预期逐渐反弹,但上方空间相对有限。当前PX-石脑油价差约为330美元/吨,距离短流程装置合理估值仍有30-50美元/吨附近的压缩空间。对应Brent原油底部约在80-85美元/桶的情况下,国内PX合约的估值底部约在7800-8000元/吨左右。

图聚酯产业链上下游利润分布(元/吨)

数据来源:Wind 中粮期货研究院

图北美汽油裂解价差(美元/桶)

数据来源:Wind 中粮期货研究院

图PX-石脑油裂解价差(美元/吨)

数据来源:Wind 中粮期货研究院

(三)PTA:供应压力加剧 夹缝中求生存

相较于上游PX的春风得意,PTA在此前很长一段时间一直处于表面光鲜但实则无奈的状态之下,尽管价格几乎在国内化工品种中独占鳌头,但利润却长期惨不忍睹,被上游的PX蚕食殆尽。其核心原因在于PTA持续至今的高投产进程,特别是在技术不断迭代、成本逐渐降低的背景下,PTA的产能投放与更替持续时间较之其他品种更长,PTA环节难以给出更高的利润,其价格走势也回到了成本主导的逻辑中。

在当前产能持续过剩的格局下,随着需求端支撑的边际走弱,PTA端只能通过主动减停产支撑供需平衡,进而缓解自身严重亏损的压力。但是供需格局的永久改变需要部分产能的永久退出,在经历2020-2022年的大范围迭代后,短期已经很难有大规模的PTA装置出现长期减停产。因此,接下来一段时间内PTA持续过剩的格局预期难以扭转,库存也将再度进入累积周期。在这一背景下,PTA的利润将难以获得明显修复,后期走势将呈现相对明显的成本驱动特征。

报告期内PTA价格的整体走势将跟随成本波动,整体呈现先抑后扬的格局。四季度在需求走弱且成本端PX下行的背景下,PTA价格预期维持弱势格局,但相对低位的利润水平对价格下方仍有支撑;年底之后随着需求端的回暖和供应端的主动出清,PTA存在利润修复预期,2024年一季度可以期待PTA价格的反弹。

图PTA与聚酯新增产能(万吨)

数据来源:CCF 中粮期货研究院

图PTA加工费(元/吨)

数据来源:Wind 中粮期货研究院

(四)乙二醇:估值弱修复成为主基调

2023年前三季度国内乙二醇供应整体呈现内高外低格局:在2022年持续低负荷运行后,现存乙二醇厂商无法继续承担长期停车的成本,整体负荷不降反升;海外烯烃端的整体弱势导致油化工乙二醇进口供应缩窄,且愈发集中于低成本的中东、北美地区。整体来看,海外低成本货源的持续供应和国内生产的被动增加使得乙二醇的去库之路仍然漫长。在绝对高位库存的压力下,短期内期待乙二醇价格产生明显的向上驱动无疑是困难的,市场只能期待生产利润的小幅区间修复,整体价格中枢持续处于相对低位区间。

从供应端来看,在三季度维持相对偏高负荷之后,国内乙二醇装置预期在年末迎来集中检修,因此四季度负荷预期在前期平均60%以上的基础上有所下移;但随着北美产能的释放,上半年被压制的进口供应将迎来回升,四季度月均进口量预期回升至70-80万吨附近。

按照聚酯平均负荷88%水平、月度进口75万吨估算,在聚酯没有进一步大幅降负的情况下,若乙二醇能够将平均负荷控制在52%以下,即可实现库存去化。考虑到冬季环保因素,北方煤制装置预期在10-11月陆续迎来检修,目前已有220万吨(8%)以上装置存在新增检修计划,因此四季度乙二醇预期较大概率迎来去库,届时乙二醇的利润也将得到一定的修复。但在绝对高位库存和原料端石油、煤炭价格走弱的压力下,乙二醇价格走出持续上行的难度仍然较大。

综合来看,高位库存压制下,乙二醇价格仍预期维持偏低位运行,考虑当前价格估值偏低,在供需格局持续改善的背景下,报告期内整体走势或相对偏强。四季度国内乙二醇供应预期有所下降,供需结构逐渐转向去库,策略上整体以交易估值修复为主,但仍然难以突破区间格局;一季度如春季需求出现超预期提振,或存在中长期多头配置的机会。

图乙二醇各工艺加工利润(元/吨)

数据来源:Wind 钢联数据 中粮期货研究院

图我国乙二醇开工负荷(%)

数据来源:CCF 中粮期货研究院

图华东地区乙二醇港口库存(万吨)

数据来源:CCF 中粮期货研究院

3、策略与风险提示

(一)报告期内聚酯产业链各品种操作策略

基于上述分析,报告期内聚酯产业链各品种价格走势整体呈现先抑后扬格局,各品种走势将继续处于由分化转向弥合的过程,短期市场可能仍由空头主导,中长线看各品种的操作思路仍将以估值偏离的修复为主。

PX:05合约预期价格空间[8000,8800]元/吨,策略上由于05合约距离较远,单边操作风险偏大,以品种间价差操作为主,主要关注PX端向上或向下游让出利润;短期可在4000附近逢高做缩PX-7SC价差,或400以下逢低做扩3PX-2PTA价差;中长线可在年底附近、价格8000附近做多05合约。

PTA:01合约预期价格空间[5400,6100]元/吨,05合约[5300,6300]元/吨。策略上短期可卖出虚值看涨期权,或滚动做多05合约加工费,中长期可在年底附近、5400-5500附近逢低多配05合约。

乙二醇:01合约预期价格空间[4000,4400]元/吨,05合约[4100,4600]元/吨,操作上逢低多配,可选择累购期权产品进行操作;品种间可在1700-1800元/吨附近逢高做缩TA-EG价差。

短纤:报告期内主力合约预期价格空间[6900,7700]元/吨,以加工利润围绕盈亏平衡线区间操作为主,可在1500附近逢高做缩PF-TA价差。

瓶片:报告期内瓶片现货价格预期[6700,7500]元/吨,整体跟随成本运行,节奏呈现先抑后扬走势,可在10-11月择低价采购,或买入PTA合约对冲套保。

(二)风险提示

1.原油、煤炭价格大幅波动

在当前产业链整体加工利润低位的格局下,聚酯各品种的价格受成本端影响也较为明显。若能源价格持续走强,或引发各品种的产业周期发生转变,进而带来商品价格走势的整体反转。若油价上行突破100元/吨,或煤炭供应出现重大缺口,将导致聚酯产业链价格走出超预期上行行情。

2.海外原料供应风险

当前我国PX及乙二醇原料端仍存在较高的进口依存度,且与国内装置相比,海外货源的价格弹性相对较低,供应更偏刚性。如事件性因素导致部分海外原料供应短缺,短期内将引发供需格局的剧烈变化,进而造成价格的超预期波动。值得关注的时点是年底至2月北美寒潮季,在当前全球能源供应仍然偏紧的背景下,原料供应风险的影响或将放大。

3.汇率风险

当前我国化工品原料端定价权仍然大量依赖海外市场,如汇率发生超预期波动,仍会导致国内化工品市场的定价中枢产生偏移。以PTA为例,若汇率波动10%,将带来500元/吨以上的成本中枢波动,进而对价格走势产生显著影响。

(陈阵中粮期货研究院 化工高级研究员 投资咨询资格证号:Z0015281)