热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报 2023年,中国光伏行业经历了挑战与考验。一方面是年度新增装机逼近200GW大关;另一方面是产能过剩,产业链各环节压力重重。作为产业链最上游的关键环节,硅料的供应量和价格走势深刻影响着整个光伏行业,硅片、电池片、组件的行情波动都受其直接影响,甚至还传导影响到终端的电站装机需求。2023 年12月21日召开的全国能源工作会议指出,2024年全国风电光伏新增装机两亿千瓦左右。这也意味着,2024年国内光伏装机需求增速大概率会大幅放缓,基于此,硅料供应量和价格走势将出现怎样的变化呢?

国内光伏装机增速或明显放缓

张海端

2023年国内光伏装机增速大超预期

随着全球能源转型的推进,新能源市场的发展可谓如火如荼,在“双碳”目标引领下,我国风光能源发展迅速,能源结构持续优化调整,逐步向绿色低碳转型。截至2023年11月底,全国累计发电装机容量28.5336亿千瓦,同比增长13.6%。其中,火电装机容量为13.7884亿千瓦,同比增长4.3%;水电装机容量为4.2134亿千瓦,同比增长2.7%;核电装机容量为5676万千瓦,同比增长2.2%;太阳能发电装机容量为5.5762亿千瓦,同比大幅增长49.9%,占比达到19.5%;风电装机容量为4.1283亿千瓦,同比增长17.6%,占比接近14.5%。到2023年年底风光合计装机容量突破10亿千瓦,占比大幅提升,在电力新增装机中的主体地位更加巩固。

国家能源局数据显示,2023年,我国可再生能源成为保障电力供应的新力量,总装机年内连续突破13亿、14亿大关达到14.5亿千瓦,占全国发电总装机超过50%,历史性超过火电装机发电量3万亿千瓦时,约占全社会用电量的1/3,风电光伏发电量已超过同期城乡居民生活用电量,占全社会用电量比重突破15%。从新增装机量来看,2023年1—11月,我国新增发电装机量约为2.831亿千瓦,其中光伏新增比重达到57.89%,清洁能源整体新增量占到83.56%。

图为我国发电分类型装机占比(单位:%)

图为我国发电分类型装机占比(单位:%)

2023年,光伏装机增长强劲,增速大超预期,1—11月光伏新增装机量为1.6388亿千瓦,同比增速为149.40%,前7个月的增量已超过2022年全年的增量。究其原因,一是国家政策导向,相关部门多次表态要把促进新能源和清洁能源发展放在更加突出的位置,光伏、风电已成为新增装机、新增发电量的主体。二是随着光伏上游制造端产业链一体化扩产的推进,供应端趋向宽松甚至过剩,2023年以来硅料、硅片、电池片和组件价格均快速下跌。根据机构的报价,2023年年底多晶硅的价格较2023年年初下跌了约65%,硅片价格的降幅约45%,电池片下跌55%左右,组件降幅在44%附近。

表为2023年1—11月我国新增发电装机容量(单位:万千瓦)

供应充足以及产业链的降价让利使得更多的装机需求被释放出来,项目开发进程加快。以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地建设加快推进,根据国家能源局的消息,目前,第一批大基地项目已进入投产高峰期,第二批大基地项目陆续开工建设,第三批大基地项目正在加快开展前期工作,第二批、第三批已核准超过5000万千瓦。同时户用及工商业用分布式光伏开发也全面推进。根据中国光伏行业协会的统计,2023年前三季度我国光伏新增装机类型中,分布式的比重占到52.1%,超过集中式。

2023年,中国光伏行业协会两次上调国内光伏新增装机量预期,从年初的95GW—120GW上调至120GW—140GW,再上调至160GW—180GW。对于2024年的装机预期,市场一致认为较难,目前从部分机构的预期来看,绝对增量仍保持在高位且进一步增长,不过增速明显放缓。

而值得注意的是,2023年12月21日,2024年全国能源工作会议在北京召开,其中2024年重点工作任务中提出,聚焦落实“双碳”目标任务,加快推进能源绿色低碳转型,全年全国风电光伏新增装机2亿千瓦左右,核电项目建成投产4台机组,新增装机500万千瓦左右。

也就是说国家能源局给到风光合计2亿千瓦左右的新增目标,对比2023年的实际情况来看,2023年1—11月,光伏+风能的合计新增装机容量已超过2亿千瓦,再加上12月的新增,2023年全年合计新增量在2.3亿千瓦。2024年2亿千瓦左右的新增目标,从绝对量上看也不算低,但同比来看增速明显回落,甚至会不及2023年的新增水平。

图为国内光伏月度装机增量(单位:万千瓦)

图为国内光伏月度装机增量(单位:万千瓦)

放眼全球光伏装机情况,根据中国光伏行业协会发布的报告来看,2022年全球光伏新增装机230GW,同比增长35.3%,累计装机容量1156GW。对于2023年的全球光伏新增装机预期中国光伏行业协会也是两次上调,最新是由305GW—350GW上调至345GW—390GW,实际可能仍要高于预期上限。根据机构的数据,2023年全球光伏新增装机在411GW,同比增长59%。近年来中国光伏新增量占全球新增量的比重逐步提升,2021年占比为31%,2022年占比为37%,2023年在46%附近,接近一半。2024年在国内新增装机增速放缓的情况下,全球光伏新增装机增速也将放缓,目前机构对于2024年全球光伏新增装机量的中性预期为474GW,同比增长16%,与2023年59%的增速相比,明显大幅放缓。市场上其他部分机构的预期在450GW—510GW,增速放缓比较确定。

光伏制造环节面临的挑战不断加大

对于上游光伏制造环节来说,面临的挑战可能在加大。从产能的角度看,我国光伏产业在全球占据主导作用,多晶硅、硅片、电池片和组件的产能均超过80%,除了供给国内外,最终产品大部分出口海外。2023年前10个月我国光伏制造端硅料、硅片、电池、组件的产量同比增长均超过70%。

产能的快速扩张也使得行业供给转向过剩,价格“跌跌不休”。2023年,产业链价格下跌后,从硅料到组件均不断接近成本线,甚至已跌破部分小厂的成本。2023年10月以来,多家企业光伏组件开标价格单瓦最低值跌破1元关口,年底高成本组件厂家排产已出现减量,供给出清的前哨已响。近期我们也看到内蒙古有多晶硅小厂家公告停产,部分老产能成本压力增大,不排除后续停产或技改的厂家进一步增多。

多晶硅相比于工业硅来说,供给的弹性更小,多晶硅生产投资规模大,技术含量高,进入有一定门槛,而产能一旦投放退出也较难,启停成本高,所以在亏损前期可能仍会保持正常生产,产能出清需求一定过程。不过在利润被压缩下,企业也会尽力向上控成本,后续原料端的价格仍会受到压制。而龙头企业不论从规模上还是成本上均具有优势,将进一步挤占市场份额。通威集团2023年的半年报披露显示,其多晶硅生产成本已降至4万元/吨以内。大全能源2023年三季度的现金成本为4.162万元/吨,包括销售运费等的成本为4.777万元/吨。协鑫2023年2月在徐州基地颗粒硅生产的现金成本为3.729万元/吨;2023年7月乐山协鑫颗粒硅项目生产成本3.568万元/吨,未来企业间更多会是成本的博弈。另外,龙头企业也进一步向上游布局,2024年通威集团预计将有32万吨的工业硅产能投产,全产业链布局加快。

表为近年来光伏、风电新增装机量(单位:万千瓦)

2024年国内光伏新增装机量将下滑

回到国内光伏装机上,从装机预期和实际的差距角度来看,在2022年年底召开的2023年全国能源工作会议上,对于2023年的风光建设给到的预期目标是,到2023年风电装机规模达到4.3亿千瓦左右,太阳能发电装机规模达到4.9亿千瓦。基于此,可以倒推出2023年风电的新增装机预期约为6400万千瓦,光伏新增装机预期约为9700万千瓦。2023年的实际情况是,风电新增目前不及预期,而光伏前11个月新增装机1.6亿千瓦,大超预期。所以最终目标和实际会有一定差距,2024年光伏的差距相对较大,所以预测难度也增加。不过国家能源局给到的2024年预期目标,也是基于2023年实际发展情况而定的,可参考性较强。

从光伏的利用消纳来看,受制于天气、出力与需求不匹配、储能限制等因素,太阳能全年的发电利用小时数最低,基本只占到全年总小时数的15%,也明显低于其他发电类型。但相比于其他可再生能源,太阳能兼具使用持续性和清洁性的优点,无论是在戈壁沙漠还是城市楼宇,都可以建设开发。新建光伏项目基本要求配储,目前配储成本较高,但为了抢占资源,终端的投建积极性仍较高。

表为发电设备累计平均利用小时数(单位:小时)

整体来看,预计2024年国内光伏新增装机量仍会维持在高位,但在2023年绝对高基数下,增速明显下滑比较确定,相应的全球光伏新增装机量的增速也会放缓。(作者单位:一德期货)

以上内容仅供参考,据此入市风险自担

行业人士:短期反弹并不意味着硅料价格已见底

记者 刘威魁

作为产业链最上游的关键环节,硅料供应量和价格走势深刻影响着整个光伏行业。

回顾来看,2023年多晶硅的价格波动较大。受产品库存持续积压影响,2023年春节后多晶硅价格再度回落,从2023年2月初的23万元/吨左右,一路跌至6月的6万元/吨。经过较长周期的利润下行,此后多晶硅跌幅开始收窄,并于2023年7—9月触底回升,连涨12周。进入2023年10月之后,多晶硅价格再度下滑,目前在6万—7万元/吨的水平低位振荡。据中国有色金属工业协会硅业分会的数据,本周N型硅料成交均价为6.96万元/吨,周环比上涨2.65%。

国投安信期货分析师肖静认为,硅料价格小幅上涨的根本原因在于N型硅料结构性供应紧张。“由于下游N型硅片产出比例持续攀升,市场对N型硅料的需求不断上升,加之春节临近,下游备货需求较强,市场询单量增加。同时,四川地区电价上调导致成本上升,对硅料价格产生较强的支撑效应。”肖静表示,短期价格反弹并不意味着硅料价格已见底。当前,P型电池降本增效空间日趋殆尽,为推动光伏产业技术升级与高质量发展,N型高效电池等先进技术的研发推广成为光伏行业发展的主要目标。在政策导向和技术革新要求下,多晶硅环节技改速度较为领先,后期虽有短期价格错配现象,但随着N型市场供应份额的提升,价格将逐步走低,甚至向成本线靠拢。据了解,当前多晶硅部分生产商的N型供应占比近50%,头部N型供应占比更达70%。

“硅料价格上涨以N型硅料为主,目前P型和N型硅料价格走势分化,N型硅料价格因下游N型组件和电池片的价格较高,需求较好,N型硅料的价格也较P型坚挺,两者之间的价差有扩大的趋势。但是由于硅料产能投放和爬坡的速度快于下游需求的增长速度,因此光伏产业链上游仍面临过剩风险。”广发期货分析师纪元菲也认为,虽然硅料价格短期有所企稳,且N型料有所反弹,但长期来看仍将承压。同时,在N型硅料的利润驱使下,硅料生产企业倾向于生产N型料,因此未来N型料的产量增加也将限制N型料的涨价空间。

在全球新能源需求持续攀升的大背景下,光伏产业步入高速发展阶段。经过一轮产能扩张后,我国多晶硅行业在2023年迎来了产能过剩的元年。数据显示,截至2023年年底,多晶硅产量达到147.5万吨,实现同比增长80%,远超下游硅片68%的同期增速。“当前,多晶硅市场供需失衡,部分在建项目或面临暂停的风险。”肖静表示,长远来看,供应过剩的现象并不一定对行业发展构成负面影响。

展望2024年,肖静认为,受行业竞争加剧和利润缩减的影响,以及前期投资项目的持续性,我国多晶硅产量可能继续保持增长态势,整个市场仍将处于产能过剩的局面,但增速将大幅下滑。此外,2024年多晶硅市场竞争将进入白热化阶段,部分弱势企业可能面临破产风险。然而,在光伏装机需求环比增长的背景下,整个行业仍具备发展潜力。纪元菲也认为,2024年硅料供应过剩仍是大概率事件,但也将伴随着结构性的短缺。随着下游N型料和电池片的需求增长,新投产产能质量较低,N型料或将出现结构性短缺,支撑其价格。

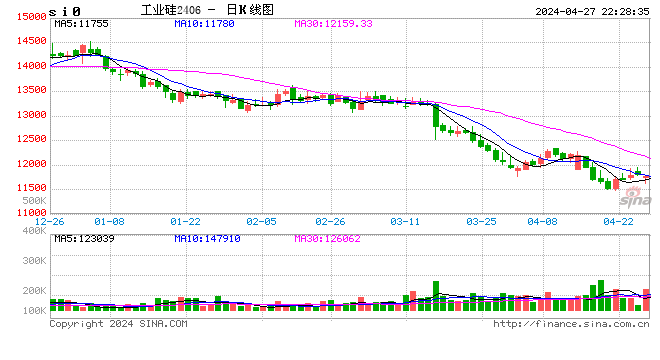

值得关注的是,作为工业硅目前最大的消费领域,多晶硅供应的增长推动了工业硅的需求,多晶硅的价格波动一定程度上对工业硅的价格产生影响。谈及多晶硅产能释放导致硅料环节过剩对工业硅期货价格的影响,纪元菲认为,多晶硅是工业硅的直接下游需求,大量的产能投放和爬坡势必增加对工业硅的需求,有利于工业硅价格上涨。不过,由于多晶硅过剩导致价格承压利润走低,也难以给到工业硅太好的采购价格,压低原料采购价格有利于降本增效,此外,若高成本企业面临亏损,或将考虑减停产,届时将对工业硅需求带来不利影响,拖累工业硅价格。

“尽管我国多晶硅市场面临供应过剩的状况,但在对比有机硅、铝合金及出口的表现上,多晶硅在工业硅消费方面仍具备确定性的增长潜力。”肖静表示,尽管2023年底多晶硅对工业硅进入了集中采购阶段,但近期光伏产业链的情绪趋于紧张,1月份硅片、组件环节预期排产出现明显下滑,尽管硅料生产暂时保持正常,但产业链各环节相互关联,对原料采购节奏也将有所影响,这种变化在工业硅期货价格上得以体现,使得原本支撑工业硅价格的因素相较之前有所减弱。

从盘面上来看,当前工业硅期价正处于低位振荡态势。1月18日,工业硅期货主力SI2403合约报收13270元/吨,下跌1.08%。