热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:国投安信期货研究院

全球大豆价格预计进入下行周期

预计全球油料面积和单产长期趋势仍有提升空间。从长期趋势看全球大豆供需结构要进入熊市周期,2023/24年度是牛熊切换转折点,预计大豆价格进入周期性下行阶段,下行过程是否顺畅受天气的左右,不利的天气会增加波动性,如果不利天气导致供应下降,会将下行周期拉长,但是预计阻挡不了趋势的存在。因此2024年大豆价格有继续下跌的风险。

随着油气价格的下跌以及充足的肥料供应,预计种植成本仍有下降空间。如果将美国可变成本中的化肥农药成本比2022年高点下跌40%的话,大豆成本为1060~1212美分/蒲式耳(如果其他成本也松动下跌的话,预计大豆存在往1000美分/蒲式耳附近运行的概率)。如果将巴西可变成本中的化肥农药成本比2022年高点下跌50%的话,大豆成本区域为940~1080美分/蒲式耳。由于成本的变动不是一蹴而就的,因此往上述目标位置运行要拉长周期对待。具体内容参考国投安信期货研究平台文章《蓄力整固-国投安信期货2024年豆棕油年度策略》。

厄尔尼诺及面积扩张,南美大豆抗风险能力强

厄尔尼诺背景下,目前预计1月份阿根廷天气表现较好,巴西方面降雨区域有差别,市场在调降巴西大豆的产量。即使巴西大豆天气不利导致单产下降,产量下调至1.5亿吨的话,预计全球大豆仍然是小幅累库的态势。阿根廷和巴西大豆面积扩张,有一定的抗风险能力。

根据厄尔尼诺年份,种植季10-12月巴西北部偏干,南部偏涝的特点,2023/24市场年度类似于2002/03年度,2015/16年度。回顾历史类似年份生长季,2003年1-3月降水转好,该年度单产增加6%。2016年1月降水增加,2月-3月北部降水仍然偏低,该年度单产下降5%。由于巴西2023/24年度面积同比增加2.9%,面积的增加使得单产有一定的天气容错空间。

根据厄尔尼诺年份,种植季10-12月阿根廷北部、科尔多瓦、圣菲省降水偏少的特点,类似2004/05年,2009/10年度,2015/16年度和2019/20年度。回顾历史类似年份生长季,主要产区2005年1-2月份降水偏少,3月降水较好,该年度单产增长14.8%。2010年1月~3月降水充沛,单产同比增加46.5%。2016年1月和3月份降水偏少,单产下降4%,2020年2-3月份降水偏少,单产下降12%。由于阿根廷2023/24年度面积同比增加13.9%,面积的增加使得单产容错空间很大。

数据来源:USDA,国投安信期货

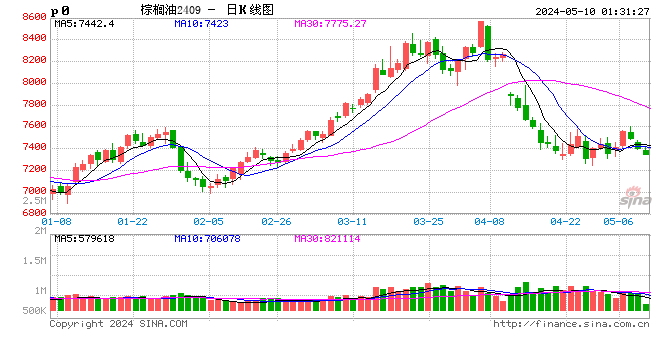

2024年上半年马来印尼棕榈油去库概率大

2023年厄尔尼诺天气模式下,马来西亚1-12月份降水表现总体是不错的,对2024年棕油的产量恢复有利。我们预计马来棕油产量同比增速3%,国内消费同比持平,出口同比增加6%,预计明年上半年马来持续去库的概率大。

印尼方面南苏门答腊、占碑、南加里曼丹(上述地区产量占全印尼产量的17%)2023年8-10月份降水偏低,如果滞后8个月,预计会影响到2024年4月之后的产量。2023年11-12月份印尼降水偏低的情况改变,降水表现较好。我们对印尼棕油看法为由于厄尔尼诺影响,预计印尼产量增速较稳定(同比增2-4%),出口需求持平(0%),国内需求(+5%)。在这种预估背景下,预计明年上半年印尼棕油库存也大概率呈现逐步去化的态势。

数据来源:MPOB,GAPKI,国投安信期货

结论:

厄尔尼诺背景下,目前预计1月份阿根廷天气表现较好,巴西方面降雨区域有差别。市场在调降巴西大豆的产量。产量下调至1.5亿吨的话,预计全球大豆仍然是小幅累库的态势。阿根廷和巴西大豆面积扩张,有一定的抗风险空间。美豆的压力倾向于更多压制在豆粕上。并且从大趋势上,预计全球大豆价格进入下行周期,除非出现黑天鹅事件。预计马来印尼棕榈油上半年会持续处于去库态势中。因此维持买棕抛粕的思路,油粕比预计阶段性存在扩大的机会,风险点是超预期的天气风险的冲击。

国投安信期货

首席分析师 吴小明 期货投资咨询证号:Z0015853