热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

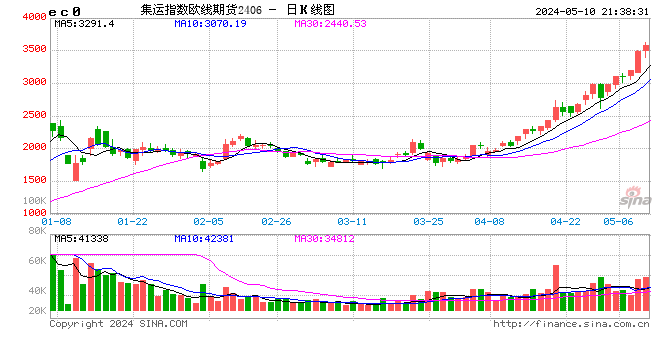

12月25日,受预期变化扰动影响,此前连续上涨的集运指数(欧线)期货日内一度大幅调整,市场博弈加剧。盘后,上海国际能源交易中心(简称上期能源)再出风控措施,继续上调交易保证金和扩板,同时进一步调整相关合约交易限额。

红海局势变化正牵动着航运市场的敏感神经,各方博弈焦点从经济基本面转向地缘政治,预期背后的巨大变数,为新上市不久的中国航运期货提出了更多课题。业内专家提醒,各类参与者都应加强理性认识、审慎参与,做好风险控制,切忌盲目跟风。

EC2404日内大幅波动

集运指数(欧线)期货无疑是近期国内期货市场的焦点品种之一。其中,EC2404合约上周连续走出多个涨停,期价单周涨幅高达56%。不过,就在市场情绪一片高涨中,预期突然起变化了。

当地时间12月24日,全球第二大班轮公司马士基在官网发布公告称,截至24日,公司已收到信息确认,先前宣布的多国安全倡议“繁荣守护者行动”(OPG)现已在红海/亚丁湾地区建立和部署,在进行恢复通过红海东西向航线的准备,并正在制定第一批船舶在操作可行前提下尽快通行的计划。

上述消息让红海航线恢复的预期升温。受此影响,集运指数(欧线)期货EC2404合约今日上午一度重挫,最低跌至1163.8点、跌幅超过13%。临近午间重新企稳回升,最终收报1330点,较前日结算价下跌1.38%。以最低1163.8点和最高1416点计算,EC2404合约期价的日内波幅高达22%。集运指数(欧线)期货其他合约多数大幅收跌,表现较EC2404合约更为弱势。

值得一提的是,A股市场航运板块近期也在交易红海危机逻辑,龙头公司中远海能上周一曾大幅涨停,但最新也出现回调。

预期和现实激烈博弈

华泰期货研究员高聪称,目前市场预期层面有所扰动,航运巨头马士基在周日表示,该公司正准备恢复在红海和亚丁湾的航运业务(此前美国等国进行联合护航行动),同时表示将在未来几天公布更多细节,市场基于集装箱船舶绕航导致运营成本增加且有效运力大幅降低的做多逻辑短期面临挑战。但该公司同时也特别声明根据安全状况的变化,可能会再次采取转移船舶交通的措施。而现实层面依旧偏强,第一,现货价格仍较为强势,期货贴水较大,1月15日前需求端的发货小旺季仍会对期货盘面形成支撑;第二,红海事件缓和预计较为波折,也门胡塞武装当地时间24日再次向美国发出警告,“繁荣卫士”的护航行动能否达到预期效果引发市场担忧;第三,高频数据显示集装箱船舶绕行的确发生,到达亚丁湾的集装箱船舶以及经过苏伊士运河的集装箱船舶12月初至今降幅明显。

航运现货市场上周大幅跳涨。据上海航运交易所数据,截至2023年12月25日,上海出口集装箱结算运价指数(欧洲航线)报1204.81点,与上期相比涨21.7%。

平安期货高级研究员杨宏表示,综合来看,导致周一盘面做多情绪减弱的主要原因是红海航线重启的预期升温。全球第二大集装箱航运公司马士基宣布该公司正准备恢复红海航运,马士基上周曾表示将采用绕道好望角的航线,这一最新表态令市场感到意外,同时也增加了市场对红海航线可能重新恢复的预期,若红海航线恢复,则运价上涨的驱动将大幅减弱,市场做多情绪也因此大幅回落。

“但当前红海地区的局势依然充满不确定性,胡塞武装袭击商船的本意是指向以色列,在巴以冲突没有缓和的情况下,胡塞武装的行动预计不会停止,同时,马士基的表态是基于美国领导的“繁荣卫士”护航行动,但相关信息显示该行动进展并不顺利,意大利、荷兰、西班牙均表示不会派出军舰,法国明确表态不参与,沙特、埃及等地区大国均未表态。红海地区风险仍存在较大不确定性,这也令红海航线的恢复充满不确定性。”杨宏同时称。

据了解,集运指数(欧线)期货今年8月在上期能源上市,因欧洲经济低迷导致运力需求偏弱,近两年又是运力交付大年,市场一度预期运力供给过剩。4月本应是航运业传统淡季,集运指数(欧线)期货面临下行风险,但10月中旬开始,部分头部航运公司就开始为年底的长协谈判做准备而宣布提价,并进行运力控制。11月初开始集运指数(欧线)期货价格开始抬升,之后地缘政治风险触发近月合约快速上涨。市场博弈焦点如今转向由地缘政治所引发的风险,这让未来走向变得更加扑朔迷离。

交易所再出风控措施,专家提醒理性参与

针对波动加大的集运指数(欧线)期货,交易所又出手了。

12月25日,上期能源连发两则公告,宣布调整集运指数(欧线)期货相关合约交易保证金比例和涨跌停板幅度,同时调整相关合约交易限额。而这已是本月20日以来对该品种风控措施的第三轮调整。

具体来看,自2023年12月25日(周一)收盘结算时起,集运指数(欧线)期货EC2404、EC2406合约的交易保证金比例调整为19%,涨跌停板幅度调整为17%。集运指数(欧线)期货EC2408、EC2410、EC2412合约的交易保证金比例调整为17%,涨跌停板幅度调整为15%。自2023年12月26日(周二)交易起,非期货公司会员、境外特殊非经纪参与者、客户在集运指数(欧线)EC2406合约日内开仓交易的最大数量为200手。

上期能源相关负责人表示,此次上期能源采取提高涨跌停板幅度、提高交易保证金比例以及降低EC2406合约日内开仓交易最大数量的措施,是跟踪市场运行情况做出的防范交易风险、降低市场热度、促进品种长远健康发展的必要举措,上期能源将持续做好风险监测、行为监管,备好风险管理“工具箱”,同时将充分发挥交易所自律监管职责,严厉打击违法违规活动,严格防范市场操纵和过度投机,引导资本在期货市场规范运作。

据悉,12月25日,上期能源对集运指数(欧线)主力合约EC2404上4组超过账户组交易额超限的账户组进行限制开仓(其中3组账户组第2次达标,限制开仓1个月,1组首次达标,限制开仓5个交易日),涉及39名客户;对2组账户组进行限制开仓和限制出金,涉及4名客户。

分析人士指出,上期能源相关措施,一是给市场时间充分释放前期受突发事件扰动所累计的潜在风险,有利于引导市场情绪回归;二是能够进一步有效减缓和抑制突发事件对市场的影响,传递出明确的为市场降温的信号,维护市场长远健康发展。

方正中期研究院海运及商品指数研究总监陈臻表示,近期受到现货价格快速上涨的推动,集运指数(欧线)期货前期呈现偏强走势,但需要注意红海地区冲突本身的不确定性和由此引发的盘面情绪过热。当前各种不确定因素较多,市场波动剧烈,交易所维持较高的保证金和涨跌停板幅度,进一步收紧EC2406日内开仓限额,有助于加强市场风险控制,同时继续向市场传递强监管、提示风险的信号。交易者应当理性评估市场情况,合理控制仓位,做好头寸管理,理性参与。

高聪指出,短期市场预期和现实博弈较为激烈,集运行业由于自身航线长、运输环节多等特点容易受突发事件影响,目前影响亚欧航线的不确定因素较多,运价波动幅度较大,未来一些突发消息的公布或导致该品种大幅上涨或下跌。建议交易者评估风险、控制头寸、理性参与。可以看到近期交易所密切跟踪EC行情情况,及时果断采取了相关风控措施来降低市场热度。在这种情况下,各期货公司会员单位也应加强风险研判,跟踪服务客户,做好自身风险控制和客户风险提示。

有期货公司人士向券商中国记者表示,近期国内期货市场部分品种波动加剧,对期货公司风控带来不小挑战。“对部分重点品种,我们每天都在提醒投资者要注意风险,一旦出现账户风险会第一时间处理,同时会提醒和通知客户。”

杨宏也提醒,由于影响集运现货运价的不确定性因素较多,对市场预期影响较大、集运运价容易产生大幅波动,进而传导至期货市场使得EC期货价格出现波动。因此,市场交易者应当审慎评估风险,合理控制头寸,理性参与期货市场。同时,对期货公司来说,也应当做好行情跟踪,做好预研预判,及时提示客户风险,做好自身和客户风险防控,避免穿仓风险。