热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:中华粮网

经历2022年波澜壮阔的大涨大跌后,2023年的油脂市场波动有所降低,期价主要运行区间缩窄至2000点左右。在美联储持续大幅加息带来宏观压制,且油脂油料供应转向边际宽松的大背景下,2023年的油脂价格整体重心出现进一步的下移。

在尝试通过南美及东南亚天气炒作向上突破未果后,油脂市场随近期降雨改善及大豆、棕榈油产量前景好转出现承压回落。当前油脂市场整体面临内外交困的局面,海外充裕的大豆、棕榈油、菜油、葵油供应,叠加国内萎靡不振的需求,带来近期油脂期价的濒临破位。

展望后市,在2023/24年度南美大豆扩产2500万吨+的背景下,全球大豆及油籽供需格局有望转向宽松,这预计将令油脂油料整体价格重心继续承压。此外,11月以来东南亚棕榈油产区降雨的显著好转也令棕榈油干旱炒作大幅降温,当前马棕持续较好的产量表现及明年中印尼有限的减产幅度预计将限制棕榈油价格向上的想象空间。

在全球油脂需求缺乏亮点,供应端炒作也似乎难以为继的情况下,油脂后市可能延续更长时间的震荡筑底过程,在2024年人民币汇率较强的升值倾向下,当前的震荡区间存在进一步跌破的可能,需要等待新的供需端利好题材出现方能破局。

重点关注:重点产区天气,储备收购动向,原油价格,人民币汇率

供应端仍将是2024年油脂市场的关注重点,南美大豆产量、美豆新作种植面积、东南亚棕榈油减产幅度、国内豆粕需求及大豆压榨、全球对华菜籽及菜油贸易流变化,将成为价格的重要影响因素。此外,需求端的生物燃料需求,中国、印度等重点国家的食用需求,以及国内收储题材带来的影响亦需关注。除了供需基本面因素,美联储降息引致的宏观经济形势、人民币汇率走势变动对油脂估值也将带来影响。

厄尔尼诺对南美大豆产量的影响整体偏积极。在厄尔尼诺给南美偏南的阿根廷、乌拉圭、巴拉圭带来较好降雨的现实及预期下,这三个国家的大豆单产有望恢复至趋势偏高水平,南美四国中唯一存在产量问题的是巴西。即便考虑巴西中西部及东北部的产量损失,巴西新作大豆产量达到1.6亿吨的概率依然不低,这预计将带来南美四国新作大豆产量同比2500万吨以上的增长幅度,巴西局部地区的减产难以扭转南美大豆整体丰产的形势。

2023年的美豆种植收益有望首度超过美玉米。在农户考虑历史收益决定新年度种植选择的情况下,这无疑将为农户扩种美豆种植面积奠定一定基础。在美玉米疲弱及美豆相对坚挺的走势之下,当前美豆11与美玉米12合约比价高达2.5,处于往年同期高位,倾向于为农民在2024年扩种美豆带来支撑。

11-12月东南亚降雨改善明显,若随着厄尔尼诺发展强度减弱,后期东南亚降雨没有再出现明显减少,那么在印尼偏南部产区干旱仅持续3个月的情况下,2024年年中的棕榈油减产幅度可能较为有限。

劳动力改善带来的施肥养护增加,促进了过去几个月马棕产量的持续恢复,我们预计马棕产量同比恢复的趋势仍有望在未来几个月里持续,在今年的厄尔尼诺并未带来马来西亚降雨明显偏少的情况下,2023/24年度马来西亚棕榈油产量有望取得同比的恢复性增长,这预计将一定程度冲抵厄尔尼诺对印尼棕榈油的减产效果,制约远期东南亚棕榈油的整体减产幅度,同时也将对远月棕榈油价格的走升幅度带来显著抑制。

基于并不给力的豆粕需求及具有下滑倾向的大豆商业采购,我们对2023/24年度的国内大豆压榨量的增长量并不太看好,预计压榨量整体持平甚至可能略降。相应的,国内的豆油压榨产出预计也难有明显增量,将对国内市场油脂供应增长带来一定制约。

美国可再生柴油产业发展对加拿大菜籽供需格局带来的较大重塑,在加拿大有限的菜籽压榨产能下,其对美国的菜油出口大幅增长无疑带来了此长彼消的效果,导致加拿大对华菜油贸易量受到了极大程度地压缩。

随加菜籽压榨产能在高榨利下扩张,加拿大菜籽压榨有望随之增长,在加拿大有限的土地及菜籽每年不到2000万吨的产量下,加菜籽国内压榨量的增长势必将挤占其出口能力,未来的对华菜籽出口也难免将受到影响。为弥补加菜籽进口不足带来的供应缺口,国内直接进口的菜油占比将倾向于再度回升,这将导致俄罗斯、欧洲等地区对国内菜油定价能力的提升。与此同时,加拿大对国内菜油供应的占比有望继续下滑,将令加拿大对国内菜油的定价能力被削弱。

2024年全球生物柴油的政策性掺混量对应的油脂投料需求增长预计将达到200多万吨,其中美国95万吨、印尼40多万吨、巴西125万吨,政策不确定性仍需关注。除了政策性掺混之外,还得考虑原油价格及其引致的商业掺混需求变化情况。在当前水平的价位上,若油脂价格不继续下行,原油价格小涨或难带来正向的商业掺混利润,生物柴油的商业掺混或难有明显增长前景。

人口及人均消费增长是推动印度植物油消费持续增长,而今年的厄尔尼诺给印度带来的偏少降雨冲击新作油籽产量,产量下滑伴随着需求增长,我们预计2023/24年度印度植物油产需缺口将扩大近100万吨,这对印度植物油进口增长带来帮助。然而,为消化当前高企的库存,2023/24年度的印度植物油进口需要减少100万吨左右,这对于产地尤其是棕榈油出口不利。

在当前全球局势不稳定,部分国家逆全球化趋势抬头,粮油供应链风险依然存在的背景下,加强粮油领域国家的调控作用或成为未来的倾向。未来油脂储备扩增或有望从传言成为现实,这预计将对国内油脂表观消费量增长带来帮助,其对于油脂价格带来的影响将成为较大的不确定性及潜在利多来源。

近几年油脂大涨大跌的过程中,从来不缺乏宏观因素的推波助澜,价格的加速赶顶或筑底往往便源自宏观与基本面的共振。展望2024年,我们预计美联储降息节奏对包括油脂在内的大宗商品走势仍将有较大影响。此外,考虑到国内油脂油料较高的进口依赖度,人民币兑美元汇率对进口成本及油脂估值的影响也需要进一步关注。

在美联储结束其货币紧缩周期的预期下,宏观市场情绪也随之出现回暖,这有望为2024年大宗商品整体价格重心上移带来一定支撑。然而,在实际价格波动的过程中,对于美联储降息预期的变化及美联储实际降息情况与预期的差异亦将带来节奏上的扰动,需要关注。

长期来看,随着美联储正式降息带来美元指数的进一步走弱,以及国内经济形势在各种刺激政策预期出台下的改善,后期人民币兑美元汇率仍有向7.0甚至6.8升值的可能。按当前美元报价粗略估算,这对油脂油料进口成本下移将带来显著影响,容易引致内盘油脂表现弱于外盘的情况。

在南美大豆增产的促进下,我们预计2023/24年度全球油籽供需有望转向宽松,结转库存将增长近1150万吨,带动库存消费比增至20%上方。尽管因油籽压榨增长低于产量增长,面临持续扩大的需求,2023/24年度的全球植物油库存消费比存在一定小幅下滑的空间。但在2023/24年度南美大豆同比增产2500万吨+,东南亚棕榈油远期减产幅度面临打折,而整体需求缺乏亮点的情况下,我们预计中长线的油脂价格重心上移仍可能面临更大阻力,价格或将维持更长时间的低位震荡,甚至不排除价格重心进一步下移的可能。

在国内豆粕需求前景不佳的背景下,我们预计2023/24年度国内大豆压榨或整体持平至略降,豆油将很难为国内油脂需求增长提供额外的供应量。在此情形下,国内需求对棕榈油、菜油、葵油的依赖程度预计将有所增加,或通过相应的价差给出替代性价比。

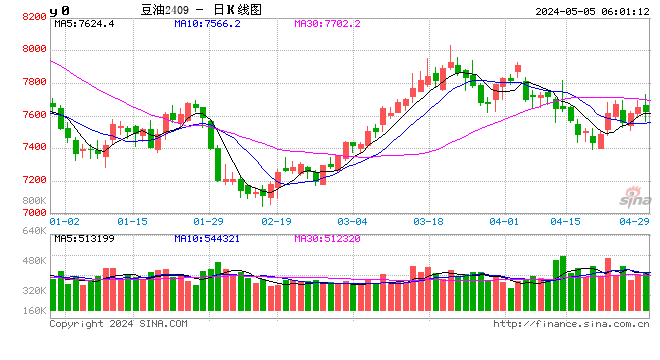

我们预计2024年的豆油价格主要波动区间将落在【7000,9000】,棕榈油价格主要波动区间将落在【6500,8500】,菜油价格主要波动区间将落在【7000,9500】。

基于对未来三大油脂品种间强弱的判断,我们预计远月的菜豆价差、菜棕价差、豆棕价差存在一定逢低做扩的机会。对于远月油粕比,走势则相对不那么清晰。南美及东南亚供应端题材赋予豆粕和油脂一定不确定性,这容易导致油粕比走势的反复,趋势并不明晰。我们预期在当前的供需形势下,菜油的近端累库压力最大,预计菜油库存呈现近高远低。在远月菜油存在供给收缩、库存下滑预期的情况下,菜油59价差存在一定逢低正套的机会,若储备再有新增采购的举动,也将对菜油月间价差的正套带来帮助。