热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:期货日报

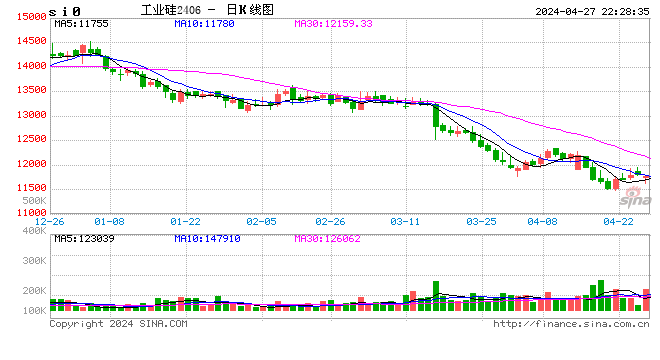

供弱需强

一方面,南方枯水期+北方寒潮天气,工业硅产量存在同步收缩风险;另一方面,硅煤以及木炭价格处于高位,导致工业硅成本易涨难跌。整体上,工业硅在枯水期走势偏强。

图为多晶硅产量走势(单位:万吨)

图为多晶硅产量走势(单位:万吨)

在西南进入枯水期常规性限电减产的同时,北方因为寒潮天气,也存在限电减产的情况,南北主产地工业硅产量存在同步收缩的风险。工业硅价格在14000元/吨下方磨底了近半个月后,于12月19日发起攻势。现阶段工业硅仍处于供弱需强格局,在枯水期期间价格预计偏强运行。

工业硅产量收缩

11月工业硅限电减产落地后,云南及四川主产地工业硅开工率持续下滑,截至12月15日,云南开工率较高点97%回落至45%,上一轮枯水期开工率最低为22%,当前开工率水平仍有向下空间。四川开工率由高点73.57%回落至24.96%,基本接近上一轮枯水期开工率最低点,其进一步下降空间有限。

另外,对比2022年和2023年云南、四川的产量数据,2023年虽然延迟至11月产量才出现明显回落,但减产速度明显加快。叠加近期北方受寒潮影响,新疆地区部分硅厂按通知每日保温两小时,伊犁其他硅厂暂时正常生产。内蒙古巴彦淖尔高能耗企业根据通知每日早晚高峰进行轮流保温,目前已经影响到的硅企为3家,每日保温时间2—4小时不定,限电暂未有明确结束时间。工业硅在南北同时存在生产限制的情况下,预计减量明显,从而对价格有所提振,尤其是低品位硅现货价格走强。不过,2024年仍有近200万吨工业硅新增产能待建设投产,随着产量的逐步兑现,供应偏紧状况有望缓解并走向宽松。

成本支撑抬升

在工业硅的成本构成中,电价占比超30%,按照生产单吨工业硅耗电13000度测算,电价每上涨0.01元,则增加工业硅成本130元。2023年12月云南地区电价不仅较11月增加0.02元/度,还较去年同期增加0.02—0.035元/度。以德宏12月电价测算,其成本达到14570元/吨水平。另外,西南硅厂反馈,原料尤以木炭、昭通硅石采购困难,两者供应较少,目前仍未有效进口木炭来源补充缅甸木炭空缺,硅煤以及木炭价格高位,也导致工业硅成本易涨难跌。

多晶硅投产未放缓

数据显示,2023年1—11月多晶硅产量为135万吨,同比增加87.5%。年内产量持续攀升,尤其是下半年释放速度加快,月环比平均增速近5%。工业硅产量收缩,而多晶硅产量仍在释放,供需阶段性劈叉,工业硅价格表现坚挺。但光伏终端的疲弱亦不可忽视,组件—电池片—硅片价格共振向下,且无止跌迹象。组件市场需求清淡,182P型电池产线减产较多,210P型订单交付也进入尾声。虽然电池片市场P转N态势明显,但在总需求弱势格局下,N型电池片也难言乐观,这也导致硅片库存开始累积。目前弱需求暂未导致多晶硅产量放缓,负反馈堵塞在多晶硅库存中,但随着多晶硅库存的持续累积,风险也在增加。

综合来看,在西南进入枯水期常规性限电减产的同时,北方因为寒潮天气,也存在限电减产的情况,南北主产地工业硅产量存在同步收缩的风险。另外,多晶硅仍以月环比5%的增速在释放,工业硅处于供弱需强格局下,叠加西南部分硅厂电价、木片、硅煤等原料价格上涨,导致成本抬升,因此,工业硅价格走势偏强。但光伏终端的疲弱亦不可忽视,且2024年工业硅仍有近200万吨新增产能待建设投产,供需格局可能发生转变。(作者单位:海证期货)