热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

锂盐价格跌破10万元/吨后,产业链上市公司面临巨大成本压力。

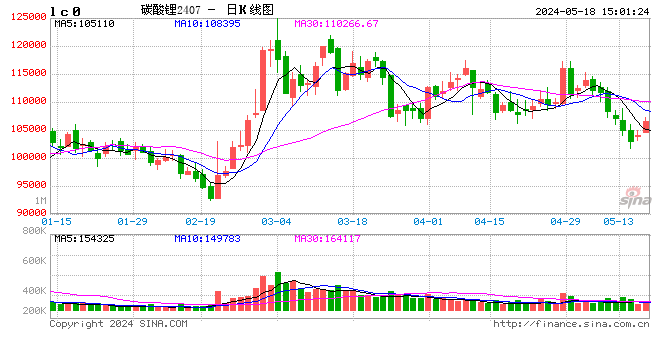

继前期创下新低后,碳酸锂期货继续下跌。

12月6日收盘,碳酸锂期货主力合约LC2401报92450元/吨,盘中一度跌超8%并触及85650元/吨,续创新低。此前,碳酸锂期货已连续2个交易日出现12个合约全线跌停,主力合约已录得9连跌。

针对单边下跌的行情,广期所对碳酸锂期货LC2401合约继续进行调控,决定自12月6日(星期三)结算时起,该合约投机交易保证金标准调整为12%,套期保值交易保证金标准维持9%不变。稍早前,广期所已经连续调整了手续费和限额。

锂盐价格跌跌不休,相关上市公司存货减值风险加大。一位长期持有锂矿上市公司的公募基金经理告诉第一财经记者:“锂盐价格跌破10万元/吨后,产业链上的上市公司成本压力大增,叠加下游订单减少,上游企业可能出现继今年4月、9月以来的再次集中减产”。

去年三季度普遍达到盈利峰值后,产业链各个环节的业绩增速开始出现不同程度下滑,尤其是此前原料购入成本较高的公司,已经开始出现亏损。如今碳酸锂产业链加速重塑,市场对行业盈利下行预期升温。

成本压力急增

锂盐价格跌破10万元/吨后,产业链上市公司面临巨大成本压力。

上述公募人士告诉记者,由于碳酸锂企业的提锂路径和原料自给率有所不同,业内公司之间的成本差异较大。从矿端成本曲线来看,盐湖卤水的成本最低,锂辉石和锂云母矿的成本稍高。

新湖研究所数据显示,截至11月28日,外采锂辉石生产碳酸锂的成本约为13.8万元/吨,冶炼利润为-2.3万元/吨。而自有矿山的一体化企业生产锂辉石精矿的经营成本较低,约为4万元/吨~7万元/吨。

盐湖提锂的成本最低,按照膜法测算,生产1吨碳酸锂需要消耗约2000立方米卤水,仅占原料成本的22%。盐湖提锂的基本生产成本主要集中在3万元/吨~5万元/吨。

行业人士告诉记者,据不完全统计,市场通常将12万元/吨的价格作为锂矿90%成本分位线,(资源类矿山用90%分位线划分成本,指当价格低于该成本时,有超过10%的矿山面临亏损,包括锂、铜、锌等)。那么以此来看,无论是签订长协的企业,还是外采锂辉石的锂盐企业,都已开始陷入亏损。

SMM现货报价显示,截至12月6日,电池级碳酸锂现货报价跌至11.7万~12.8万元/吨,均价报12.25万元/吨。

SMM的最新调研显示,近期碳酸锂价格持续下跌,部分锂盐企业的外购碳酸锂生产成本持续倒挂。有锂盐企业因持续亏损而减产,后续仅以长单销量来制定生产计划。在当下外购锂矿仍持续大幅亏损的状态下,外购锂矿的高成本锂盐企业的检修和排产情况将对国内碳酸锂供应量的边际变化产生较大影响。

业绩亏损何解

今年以来,碳酸锂价格开始进入下行通道,从年初的50万元/吨一路下挫至当前的9万元/吨。

在此背景下,被纳入Wind锂矿板块的19家A股上市公司的业绩也受到影响,在去年三季度普遍达到盈利峰值后,业绩增速开始出现不同程度下滑,甚至已经开始出现亏损。

锂矿公司普遍表示,报告期内受锂行业供需变化,锂盐价格大幅下降,而锂原料价格仍处于高位,锂盐产品的盈利空间被压缩,导致公司的经营业绩整体较去年同期下滑。

根据Wind对锂矿指数(884785.WI)的盈利预测,2023年行业归母净利润综合值为543.60亿元,同比减少48.92%。

上市锂矿公司披露的2023年三季报也明显反映出业绩增速下滑的趋势。截至三季度末,除了川能动力、中矿资源小幅增长外,锂矿板块内的17家公司盈利均出现下滑,净利润同比增速下滑超过50%的就有11家。

其中,赣锋锂业二季度母净利34.54亿元,但第三季度净利润仅为1.6亿元,同比减少97.88%。

雅化集团三季度净利亏损1.43亿元,为2020年以来首次季度出现亏损,今年前三季度净利润8.07亿元,同比减少77.22%。

盛新锂能今年三季度净利润为4.83亿元,但是当期计入的投资净收益达到5.57亿元。剔除以上投资收益后,盛新锂能当期主营业务很可能出现亏损。

据记者不完全统计,目前包括雅化集团、天齐锂业、藏格矿业、西藏珠峰、盐湖股份等超过10家涉及碳酸锂业务的上市公司在互动平台上回应了当前业务情况和应对措施。

盐湖股份称,碳酸锂价格下跌会造成公司利润空间减少;川能动力则称,公司7月~9月收入减少一部分是锂电收入(锂矿、锂盐价格下降相关)减少所致。

天齐锂业称,将综合考虑原料及产品库存等情况,合理规划未来锂精矿采购节奏及生产节奏;雅化集团亦表示会根据市场需求调整生产,另外也将利用期权期货套期保值工具应对价格波动风险。

主力合约被重点调控

就在碳酸锂期货价格跌破10万元/吨关键价位之际,主力合约LC2401也被广期所重点调控。

除了上述保证金的调整,近两周时间里,广期所已针对碳酸锂期货LC2401合约进行多次调控,出台了包括实施交易限额、调整平今仓手续费标准等在内的针对性措施。

广期所相关负责人对第一财经称,近期碳酸锂期货受诸多不确定因素影响,品种成交量持续放大,市场热度较高。广期所相关措施意在抑制市场交易过热,引导投资者理性参与,保障市场运行平稳。

自今年7月21日上市以来,碳酸锂期货价格相较于上市首日挂牌价(24.6万元/吨)已累计下挫逾60%,近期碳酸锂期货价格持续创出新低,通联数据显示,如今已经跌破10万元/吨,且11月初至今碳酸锂期货主力合约累计下跌超42%。

LC2401合约是碳酸锂期货的首个交割合约,随着交割日益临近,多空资金博弈加剧。尤其是11月下旬以来,碳酸锂期货LC2401合约并没出现移仓换月的迹象,总持仓量不降反增,投机度居高不下。

根据广期所披露的相关合约规则,碳酸锂期货LC2401合约的最后交易日为2024年1月份第10个交易日,最后交割日为最后交易日后的第3个交易日。

行业人士认为,根据碳酸锂期货合约的交易单位为1吨/手,目前LC2401合约持仓量太高,大量涌入的资金若持有到期并参与交割,不排除交割品不足的问题。

不过目前的持仓水平,不代表合约进入交割月的持仓量。

根据《广州期货交易所风险管理办法》和《广州期货交易所碳酸锂期货、期权业务细则》,临近交割月份持仓限额将逐步缩小,至交割月份法人客户的投机持仓为300手,具有套保资格的客户可以根据其现货保值需要向交易所申请额外持仓额度。

此外,碳酸锂仓单注册也将于12月初开启,这是期货交割的必备环节,空头需要将碳酸锂运输到交割仓库进行检验,并完成仓单注册以用于交割,作为买家的多头,则需要使用仓单到交割库进行提货。

广期所此前表示,将严格观察市场,制定符合市场运行规律的套保额度,确保2401合约交割业务的稳定运行。

国信期货指出,当下碳酸锂基本面过剩对价格下行的指引力量仍存,叠加现货商抛货情绪偏重,碳酸锂期现货下跌空间仍存,警惕交割月来临投机资金撤离所可能引发的盘面剧烈波动。

南华期货有色分析师夏莹莹对第一财经分析称,随着碳酸锂价格不断下跌,上游锂盐厂产量持续下滑,且价格快速下跌并没有刺激下游买需,叠加进口货物到港和国内流通货供给增加预期,现货压力较大。从期货盘面来看,多空较量仍在延续,价格仍有下跌空间。