热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

成本端短期支撑力度不足

市场质疑OPEC+减产效果,空头力量释放,油价破位下行。近期原油延续跌势,并且成交继续保持活跃状态,原油日线维持均线系统下方,盘面短线下行压力再度增强。当前无论盘面还是基本面均缺乏实质性利好支撑,短线趋势依然向下。长期来看,OPEC+减产约束力减弱以及产油国闲置产能充裕,原油市场交易转向疲软的消费,但随着美联储降息预期升温,远期油价或呈现先抑后扬走势。

11月以来,盛虹石化400万吨装置负荷恢复,浙石化900万吨装置小线短停后重启,彭州石化75万吨装置月中重启,PX国内供应显著回升,开工达到85%的年内新高。随着汽油旺季季节性走弱,调油需求回落,海外尤其是韩国PX开工同样突破年内新高,进一步增加PX供应,亚洲地区PX供应充足,现货价格下跌加速。受PX自身供应端压力不断增强影响,本周PXN也跌破330美元/吨,创下3月以来新低。

截至11月30日,国内PX产能达到4367万吨。2019—2023年是国内PX行业高速发展时期,年复合增长率为24.86%,2023年产能增速达到21.41%。但从后期的投产计划来看,2024年仅有裕龙石化300万吨待投产能,产能增速放缓。1—11月国内PX产量累计3020万吨,同比大增35.18%。1—10月,国内进口PX761.6万吨,同比减少12%。随着国内炼化一体项目的投产,预估2023年PX进口依存度将下滑至21.36%。短期来看,油价下跌过程中资金开始倾向于做缩上游化工品利润,但PX中长期还是倾向于多配。

综合来看,明年PX供给端进入低速增长阶段,而PTA仍有超1000万吨装置投产,投产错配下PX供应理论上缺口增大,叠加调油逻辑驱动,PXN价格仍将坚挺。

产能高投产周期预计持续

2023年,PTA投产进入高峰,截至11月底,已顺利投产嘉通能源1#-2#、恒力惠州1#-2#、逸盛海南2#项目,合计产能达到1250万吨。截至11月底,PTA总产能为8144万吨,产能同比增速17.6%,剔除378万吨长停装置,PTA有效产能为7998万吨,同比增长13.8%。1—11月PTA的总产量累计5775万吨,同比增加15.96%;1—11月PTA表需为5475万吨,同比增长17.36%。消费结构上,1—11月聚酯生产对PTA需求量接近5383.46万吨,同比增长14.87%,占PTA总产量的93%;PTA净出口量300万吨,占PTA总产量的5.2%。综合来看,2023年,受PTA-聚酯产能集中释放、聚酯出口增长及终端补库等需求带动,PTA产量及表需同步高速增长。

2024年仍是PTA高投产周期,按计划预计新增产能1000万吨。具体来看,主要是宁波台化2#150万吨、仪征化纤3#300万吨计划在一季度投产,独山能源3#300万吨、虹港石化3#250万吨新装置预计在下半年投产。本轮PTA扩能仍集中在龙头企业且拥有较为完善的上下游配套,部分企业已完成从炼化-PTA-聚酯-织造完备的产业链布局。

进出口方面,10月PTA净出口量为28.91万吨,虽环比提升3.5%,但仍处于偏低水平。受BIS认证因素影响,6月之后PTA出口量大幅减少,出口拉动效应减弱。库存方面,据机构统计,截至11月30日,PTA社会库存364.11万吨,环比增加0.77万吨。上半年受PTA开工低位及出口提振,供需稳中偏紧,社会库存维持在300万吨左右。下半年随着装置投产、高开工及出口减少,供应随即从平衡转向过剩,PTA社会库存呈现逐月累积态势。

PTA供应方面,近期装置提负/重启增多,海南逸盛2#250万吨开车,福海创450万吨提负至八成,逸盛大化、恒力惠州2期预计本周恢复,威联化学250万吨PTA装置预计下周恢复,届时PTA开工率将提升至八成偏上。近期PTA供需有累库预期,但累库幅度或不多,且月初部分货源或集中注册仓单,现货流通性有所缓解。

聚酯端部分产品效益改善

11月底逸盛海南60万吨新装置已经投产,此外,近期工厂瓶片装置陆续开启,对应聚酯装置负荷有所提升。截至12月1日,初步核算国内聚酯负荷在90.9%。数据显示,截至12月1日,聚酯产能累计8084万吨,新增产能1020万吨,产能增速14.44%;截至2023年11月30日,聚酯产量累计6052万吨,同比增加15.43%,今年聚酯在扩产能背景下产量增速大幅提升。1—10月聚酯累计表观消费量4604.7万吨,同比增加987.7万吨,增速达到27.3%。出口方面,1—10月聚酯产品出口量达到918.5万吨,累计同比增加102.6万吨,而2022年1—10月出口量815.9万吨,累计同比增加160.4万吨。因此从聚酯综合出口来看,增量比较显著,远超往年同期水平。具体到聚酯细分各项,短纤、长丝在1—10月累计出口分别同比增加18.7万吨、70.9万吨,但聚酯瓶片出口增速放缓,自8月起,累计增速转负。

内销方面,本周江浙涤丝产销较好。截至12月1日,江浙市场涤纶长丝POY工厂库存在14.2天,FDY工厂库存在13.7天;DTY库存在23.4天。终端开工方面,江浙终端开工率小幅下滑,加弹综合开工率维持在91%,织机综合开工率小幅下滑至84%,印染综合开工率下滑至81%。本周工厂涤纶短纤1.4D实物库存在19.3天,环比减少0.9天;权益库存在14天附近,纺纱用短纤负荷在87.9%,短纤工厂目前库存压力不大。涤丝工厂库存环比下降,终端虽然出现零星地区成交回落和小幅降负,但预计市场还有一定的韧性,加弹、织造端开机尚可维持,涤丝刚需依存。本周局部织造产品订单放量,伴随聚酯原料降价让利,涤丝、瓶片等产品效益改善。

11月中旬以来,受寒潮带动及“双11”节日带来部分面料补库行情,个别企业终端织造开工率小幅提升。目前下游成品库存和原料库存都偏低,考虑到距离农历春节还有2个多月,终端减产速度预计不会过快。

纺服出口明年或迎来放量

从内需市场来看,国家统计局数据显示,1—10月我国社会消费品零售总额为385440万亿元,同比增速6.9%,其中限额以上服装鞋帽、针纺织品零售额8819.3亿元,同比增长10.2%。剔除2022年基数偏低的影响,国内纺服零售总额2021—2023年复合增长率仅为1.2%。从外需市场来看,1—10月,我国纺织服装出口中服装出口1331.6亿美元,同比下降8.7%,占比54.2%;纺织品出口1125.5亿美元,同比下降9.8%,占比45.8%。剔除汇率贬值因素,按照人民币计价,1—10月,我国服装出口9341.8亿元,同比下降3.1%,纺织品出口7879.3亿元,同比下降3.9%。从终端纺织服装消费数据来看,在全球衰退背景下,部分海外订单转移至东南亚地区,今年我国纺织服装零售及出口增速走弱明显。相较于今年聚酯产量高达15%的产量增速,市场通过直接出口原料的方式消化新增产能。

自2022年四季度开始海外纺服正式进入主动去库存的周期,经过一年的去库存,海外批发商的库存已经有显著下降,但整体仍处于偏高位置,进口数量及金额同比收缩,库消比离疫情前水平仍有较大距离。后续来看,随着美联储降息窗口开启,明年海外市场重新补库存有望带动出口需求的复苏,只有终端销售回暖市场才会进入从主动去库-被动补库-主动去库循环。市场对明年需求表现偏悲观,预估二季度内外需才会共振回暖,届时中国纺服出口或迎来增长,但在这之前外贸仍会持续承压。

展望2024年,海外纺服库存去化进行中,预估服装及纺织品出口有待修复,2024年下半年或迎来出口放量。

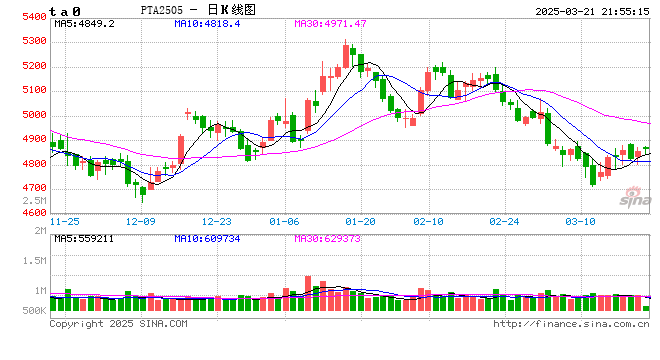

PTA短期以偏弱调整为主

成本端方面,OPEC+减产约束力减弱以及产油国闲置产能充裕,交易转向疲软的石油消费,但随着美联储降息预期升温,远期油价或呈现先抑后扬走势。PX短期供应充足带动现货价格走低,但投产错配下PX供应理论上缺口增大叠加调油逻辑驱动,PXN仍将坚挺。

PTA供需方面,随着原料价格走低,PTA加工费被动大幅扩张至463元/吨附近。下周PTA装置重启开工率将达到八成,供应压力增加。后市来看,近期聚酯在低库存、效益改善及距离农历春节仍有2个多月的情况下,以时间换空间聚酯减产计划应该会有所推迟,预估12月聚酯月均负荷在89%,后期需要等产业压力起来才可能降负。明年1月前后面临订单窗口期,据市场调研反馈下游企业仍有低价补库的预期。虽然需求端聚酯高开工带动韧性尚可,但PTA供需有累库预期,目前PTA面临基差月差同步下行的弱势格局,估值偏高、累库预期叠加成本偏弱,PTA价格短期围绕成本端回调。(作者单位:广州期货)