来源:油市小蓝莓

【20231203】能化组平衡表及观点

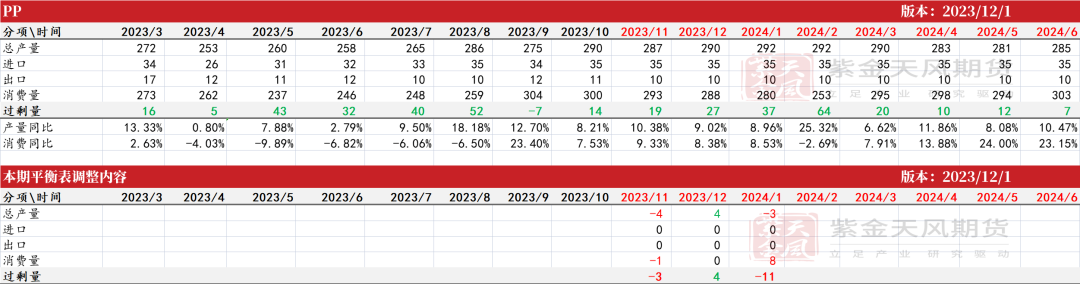

动力煤

观点:产地安全形势严峻,产量增加有限,下游需求一般,成交较淡,港口需求相对更好,气温下降,下游日耗增长明显,尤其是东北地区日耗快速增长,但电厂库存较高,仅维持刚需采购,短期内动力煤价格或维持震荡。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货尿素

观点:当前开工率仍维持高位,但冬季限气检修下周陆续开始,开工率将明显下降,需求端,复合肥生产启动,冬储开始,淡季仍维持一定需求,传言出口限制政策较多,但当前出口仍在进行,尿素近期或维持宽幅震荡,重心略有上行。

数据来源:WIND,紫金天风期货

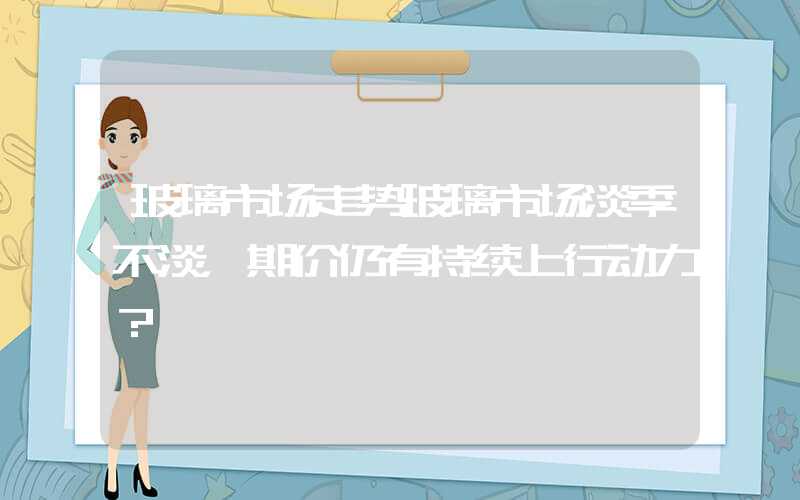

数据来源:WIND,紫金天风期货沥青

观点:中性偏多(裂解价差)。冬储逻辑和原料逻辑驱动均向上。近端:山东又有炼厂冬储放量,3400元/吨的冬储价格底部基本确认,如果原油重心不跌至80$/bbl以下,那么沥青现货价格也将见底反弹从而使基差修复,同时也成为沥青裂解价差上涨的新驱动力。前期沥青裂解价差已有上涨,有可能也已体现部分冬储预期,上方不确定空间有多大。远端:美国放松对于委内瑞拉的制裁,中长期从成本和供应两个角度而言对沥青是利多的,但认为盘面沥青裂解价差已反应了大半,继续交易这个逻辑需要新的强力消息来刺激。

数据来源:WIND,紫金天风期货

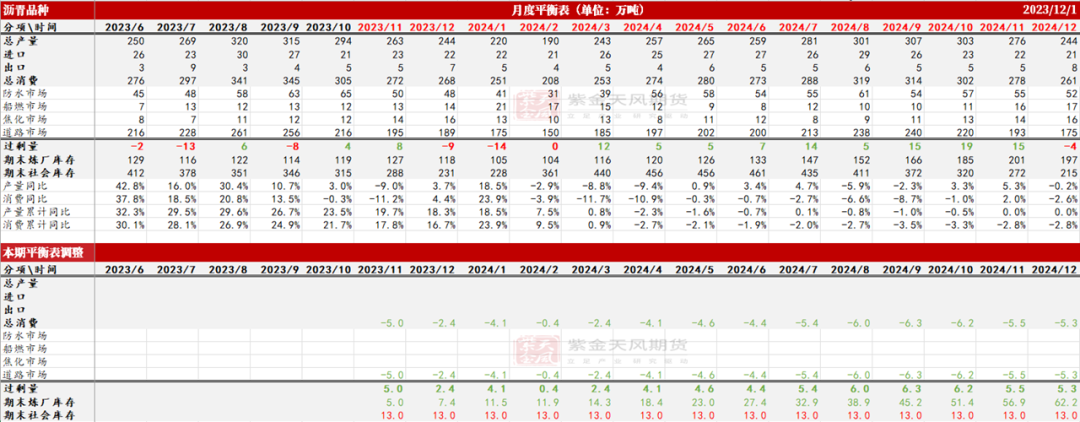

数据来源:WIND,紫金天风期货PTA

观点:PTA供应重启较多,计划外检修增加但对平衡改善有限,12月累库压力加大。PTA加工费300中性,原油谈判落地后PTA短期或企稳,但累库预期下向上驱动空间有限。

供应端,PTA供应重启偏多,主流供应商有计划外降负。YS大化600万吨降负至7-8成预计一周,恒力惠州2号线意外跳闸预计停车3-4天,威联化学29日检修两周,英力士、四川能投重启中,汉邦预计12.5日重启。新装置YS海南2号一条线正常运行,另一条近期投产。

需求端局部走弱,加弹织机印染开工率91%、84%(-1%)、81%(-2%),聚酯开工率持稳,变化不大。聚酯负荷维持高位,截止1日开工率89.8%,11-12月预估开工率90%、89%。

PTA平衡表,重启较多,12-2月逐步进入季节性累库通道,原油企稳,加工费压缩至中性,大幅下跌空间不大,但向上也缺乏驱动。关注原油和宏观。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货PX

观点:PX供应端负荷恢复高位,PTA重启,供需双增,12月PX平衡偏紧,24年Q1仍然有累库压力。PXN回落至330不高,短期预计跟随TA震荡。

供应方面PX装置动态,彭州石化小幅提负,福佳大化检修结束重启,盛虹27日降负5成后重启,东营威联、九江略有降负。海外装置动态,Eneos重启一条线,OMPL装置再次停车。

平衡来看,供需双增,12月PX平衡偏紧,PXN压缩至330美元,短期驱动一般,关注PTA波动。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货MEG

观点:乙二醇煤化工有检修,进口预估减量,11-12月平衡压力不大,24年初有累库预期,高库存下短期区间4000-4300震荡思路。

供应端,乙二醇装置动态,三江、中科炼化提负至正常运行,盛虹11.25日一条线因故短停,后半周恢复,美锦停车中,广汇延后重启,陕煤榆林12月20日起轮流检修。新装置,榆能提升至6成,中昆出料。海外装置变动,受利润和物流影响,美国南亚83万吨装置计划12月初停车,36万吨装置计划12月重启,进口或有改善,

需求端,织造印染略有降负,聚酯开工率维持高位,11-12月开工率提升至90%,89%。

平衡来看,进口预估下降, 11-12月平衡格局,港口库存120万吨高位,短期小幅去库带来改善有限,低估值与需求支撑价格,高库存下上方空间有限。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货苯乙烯

观点:苯乙烯基本面偏强,且未发生新变动。本周价格下跌主要由纯苯弱势引发,纯苯-石脑油价差压缩至190美元。12月纯苯累库而苯乙烯库存紧张,价格下跌后,两者下游产品利润均有所好转,后续需观察下游产品开工对利润的敏感度。双边建议苯乙烯1-3正套,单边预计苯乙烯偏弱震荡,此外需注意OPEC谈判带来的原油端风险。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货PVC

观点:上游开工继续回升达78%。下游制品开工下滑;印度有询盘,但成交不多;现货在价格下跌后,成交较好。本周产业链去库,宏观关注本月中央经济工作会议。

供应、利润:兰炭开工53.44%(-1.15%),兰炭神木中料报1180元/吨,较上周降50;电石开工73.51%(-0.51%),乌海电石报2800元持平上周;山东液氯报300,山东液氯周末较周五涨50-100。乙烯CFR东北亚861美元/吨持平上周。PVC开工增0.79%至78.20%。产业链利润:PVC端西北一体化亏725,电石法全线亏损,山东烧碱利润554,综合利润华北含氯-24,西北综合利润不含氯-97,双吨价差2983。兰炭亏115,电石亏266。

需求、库存:下游制品开工下滑,出口印度有询盘,但成交量不大,待交付量14.97万吨。上游库存降2.45万吨、社库增0.25万吨,整体去库。

宏观: 广东支持广州、深圳结合城中村改造规模化建设保障性租赁住房、严格控制新增。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货烧碱

观点:供应逐步提升,库存压力或将继续增加,出口仍无亮点。电解铝开工稳定,云南电解铝限电接近尾声,氧化铝开工微增,进口窗口打开。近端依旧供强于需格局。

期现价格:华北32液碱830(折百2593)。期货05报2659(折32碱850)。05基差-66。周末苏北现货价格下跌或影响山东价格。

供应:本周烧碱开工85.6%(+2.5%),预期开工将继续回升。

库存:工厂总库存29.45万吨(-0.36万吨);液碱厂库25.6万吨(-0.5万吨);片碱总库存6.54万吨(+0.46万吨)。另一口径累库。

需求:电解铝运行产能4199.8万吨,开工率93.81%(+0.01%)。氧化铝运行产能8460万吨,开工81.80%(+0.63%)。

数据来源:Wind,紫金天风期货研究所

数据来源:Wind,紫金天风期货研究所甲醇

观点:周内甲醇价格大幅反弹,一方面由于由于内地部分装置检修导致区域性货源偏紧,另一方面进口不及预期港口再度去库,阶段性供应偏紧导致市场情绪转强。供需方面,本周开工率小幅回升,进口受堵港影响偏低;需求方面,烯烃开工率小幅回升传统下游开工率再度回落,需求整体转弱。成本端煤炭价格近期稳定。综合来看,供应端阶段性收缩支撑价格,但预期仍偏宽松,谨慎看待上方空间。

数据来源:WIND,紫金天风期货

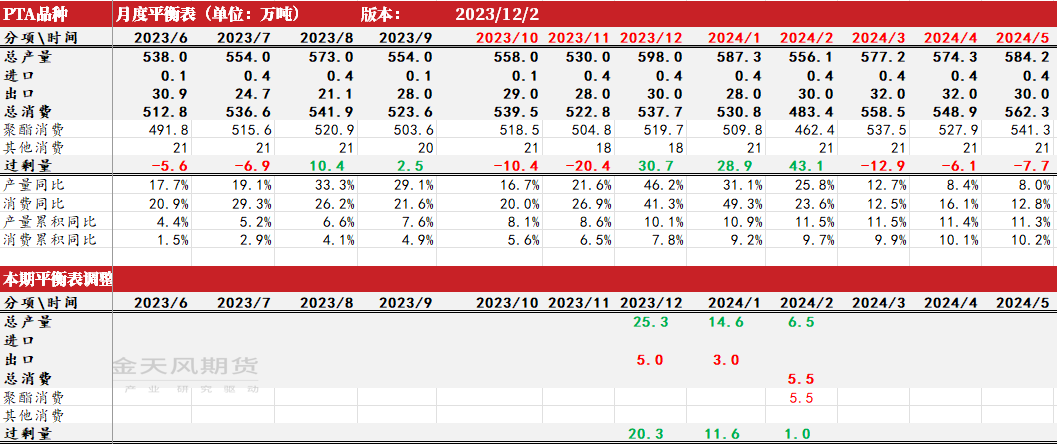

数据来源:WIND,紫金天风期货聚烯烃

观点:周内PP/PE维持底部震荡,成本OPEC+会议尘埃落地,原油维持偏弱震荡,成本端支撑有限,供需上行驱动仍不足,短期预计PP/PE低位震荡。供应方面,PP周内检修继续增加,PE供应部分回归;需求方面,PP塑编开工率下降2%,注塑下降1%,BOPP膜开工率稳定;PE农膜开工下降2%,单丝开工下降1%,管材开工下降1%,下游各行业主流开工在40%-57%,整体需求仍偏弱。

数据来源:WIND,紫金天风期货

数据来源:WIND,紫金天风期货免责声明

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。