热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

转自:财信期货研究

核心观点 CORE VIEW

碳酸锂期货经历冲高回落后,在15万附近有所企稳。受海外矿企有可能减产的传闻影响,市场担忧未来矿端供应,短期价格有一定支撑。但现货价格仍维持稳步下行的节奏,市场偏弱趋势未改。

而前期备受市场关注的澳矿四季度定价方式谈判,据smm最新消息,澳洲头部矿山greenbushes目前4季度的商定价格依旧采用Q-1定价模式,然而部分澳洲及巴西、尼日利亚的矿山定价机制有所调整,价格回落,临单价格大幅低于部分长单。短期头部矿山定价权仍然强势,但未来整体加权平均价格可以预见是一个持续下探的趋势,碳酸锂成本曲线将逐渐下移。

随着进口矿价的持续下行,部分亏损的锂盐厂生产利润环比略有改善,前期检修的产能也在逐步复产,而盐湖端虽进入生产淡季,但随着生产技术的提高,冬季减量或低于预期,叠加进口碳酸锂的增加,预计11月供给端环比持平。

需求端,最新公布的9月新能源汽车及电池端数据呈环比增长趋势,给与市场一定信心。但由于中下游产成品库存偏高,且在价格下行周期中,企业主动去库,终端需求未能有效传导至中上游,短期需求动能仍然不足。

整体而言,未来碳酸锂供给过剩是较为确定性事件,市场对远月弱预期一致性不改,长期碳酸锂价格偏弱趋势难逆转。短期来看,供需持稳,澳矿定价权仍然强势,随着价格行至阶段性低位,叠加期货受高基差约束,短期盘面多空博弈加剧,或维持【14500-16500】区间震荡。

值得关注的是近期有多家大型企业,如冶炼厂及材料厂公布套期保值公告,开始进入期货市场,市场资金增加或将加剧期货价格波动。

后续关注上游矿端及生产企业变动,及下游需求情况。

投资策略:

单边:长期偏弱趋势不改,操作以逢高沽空为主;

套利:价差收窄后,可关注月间正套。

风险点:供给端超预期减产;需求端超预期提振。

逻辑跟踪 LOGICAL TRACE

01

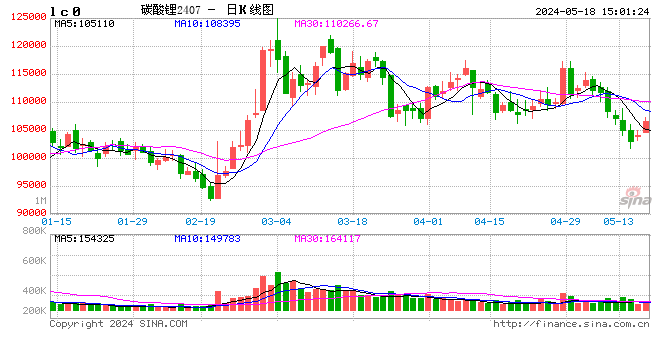

价格:现货稳步下行,期货小幅反弹

10月30日电池级碳酸锂现货均价16.6万元/吨,周度下降0.5万元/吨;期货主力合约收盘价15.685万元/吨,周度上涨0.605万元/吨;现货价格稳步下行,期货价格小幅反弹。

10月30日电池级碳酸锂和工业级碳酸锂价差0.9万元/吨,周度持平,仍然低于交易所2.5元/吨替代交割品贴水。

10月30日碳酸锂基差0.915万元/吨,周度收敛1.105万元/吨,随着现货持续下行,期货小幅反弹,基差再呈收敛趋势,但现货仍升水期货,显示强现实弱预期格局。期货价格反弹有利于吸引产业链上游企业进行套期保值。

10月30日LC2401-LC2402价差为1.105万元/吨,LC2402-LC2403价差为0.635万元/吨,LC2403-LC2404价差为0.215万元/吨,期货月差整体仍呈Back结构,且Back结构有加深趋势,市场对远月弱预期一致性加强。

02

供给端:锂矿进口量大幅攀升,锂矿价格延续跌势

10月30日,锂辉石精矿参考价格为2110美元/吨,周度下跌160美元;锂云母(Li2O:1.5%-2.0%)参考价格2725元/吨,周度下跌100元;锂云母(Li2O:2.0%-2.5%)参考价格4375元/吨,周度下跌100元。

据SMM数据,9月中国锂辉石精矿进口量约为499695实物吨(折合约2万吨LCE当量),环比增加119%,同比增加105%,9月锂辉石主要来源国家的精矿到港量均有一定幅度的增加,其中澳洲发往四川港口精矿量大幅超过预期;9月国内十家样本企业云母产量录得5830吨LCE当量,环比增4.56%;9月国内样本矿山辉石产量2800吨LCE当量,环比减2.1%。

进口方面,进口锂矿价格延续跌势,而九月进口量大幅增加,加剧市场悲观情绪。据SMM消息,澳洲头部矿山目前4季度的商定价格依旧采用Q-1定价模式,为市场最高点。然而部分澳洲以及巴西、尼日利亚的矿山目前因定价机制的调整,价格回落,临单价格大幅低于部分长单。因此未来整体长单与临单的加权平均价格可以预见是一个持续下探的趋势,对市场支撑减弱。

国内方面,云母价格同步缓慢下跌,整体相对稳定,由于江西地区盐厂减产兑现,云母市场供需双弱,云母成交相对较少。

03

供给端:国内碳酸锂产量下滑,进口碳酸锂超预期增长

随着碳酸锂前期持续跌价,上游检修增加,开工意愿降低。9月底锂盐头部企业宣布对部分基地检修,部分外采厂商也有减产或停产出现,10月碳酸锂产量小幅减少,开工下滑,但碳酸锂产能仍维持不断上行。

据SMM数据,预计10月碳酸锂冶炼产能达到6.97万吨,10月行业开工率44%,10月碳酸锂产量3.86万吨,环比降7.46%,同比增13.01%。10月各原料提锂量均有减少,但以云母减量最为明显。

据悉目前江西地区减停产企业开工已逐步恢复,处于产能爬坡阶段,盐湖端随着天气转冷,生产旺季逐渐结束,但随着生产技术的提高,减量或不及预期,11月碳酸锂产量预计环比持平。但随着矿端项目逐渐释放,总冶炼产能仍将进一步爬升。

进口方面,在经历8月碳酸锂进口量环比下滑后,9月我国碳酸锂进口环比增长明显。据SMM数据,9月碳酸锂进口1.37万吨,环比增加25.94%,同比增加9.02%;1-9月累计进口11.04万吨,同比增5.6%。

从进口来源看,目前进口结构相对稳定,进口区域仍以南美为主,最大进口区智利进口占比约为80%,阿根廷占比约为19%。

04

成本利润:生产成本不断下移,生产利润环比改善

目前自有矿生产的厂商利润空间仍较大,外购锂矿型厂商已经陷入亏损。据SMM数据测算,10月26日外采锂辉石生产现金成本约17.67万元/吨,周度下降1.48万元/吨,生产利润约为-1.52万元/吨,周度回升0.52万元/吨;外采锂云母生产现金成本约14.07万元/吨,周度下降0.93万元/吨,生产利润约为2.08万元/吨,周度下降0.03万元/吨。

虽然目前部分企业仍在亏损,但由于碳酸锂现货价格跌幅逐渐放缓,因此实时测算来看亏损幅度是有所收窄的,生产利润环比也略有改善。其中,由于锂辉石矿进口价格持续下行,外购辉石生产的企业利润改善最为明显;锂云母制碳酸锂由于矿石价格较为稳定,利润小幅回落;盐湖提锂利润仍可观,但亦因碳酸锂现货价格走弱而有所减少。由于利润的环比改善,部分减产企业10月已经开始复产,后续进口矿石到港后,复产或将持续。

短期来看碳酸锂价格存在一定成本支撑,但长期来看,随着新锂资源项目矿石供应的增加,尤其是进口锂矿定价模式的逐步转变,叠加盐湖端产能的释放,成本曲线或将持续下移,对碳酸锂价格的支撑也存在减弱预期。

05

需求端:金九银十预期证伪

市场对金九银十的预期基本证伪,主因下游电池厂库存高位下终端需求延续疲软。10月排产持续下滑,新能源汽车优先消化自身库存,对正极材料需求不佳。预计11月电芯和材料厂仍以消化自身库存为主,但四季度是3C消费旺季,对钴酸锂、锰酸锂需求或有边际提升,对需求起到部分改善作用。

三元材料价格持续下行,产量继续下滑。10月30日三元材料523多晶、523单晶、613多晶、811多晶价格分别为15.58万元/吨、17.48万元/吨、17.18万元/吨、19.93万元/吨,周度均下降0.175万元/吨。10月三元材料产量5.24万吨,环比减5%,同比减25%。目前电芯需求减弱倒逼材料厂排产减少,三元材料整体需求预期仍偏悲观。

磷酸铁锂价格持续下行,产量继续减少。10月30日磷酸铁锂动力型、中高端、低端储能型平均价格为6.1万元/吨、5.8万元/吨、5.33万元/吨,周度分别下降0.1万元/吨、0.125万元/吨、0.1万元/吨。10月磷酸铁锂产量1.19万吨,环比减7%,同比增31%;部分电池企业采购意愿回升,铁锂企业顺势去化部分库存,但车企仍以优先消化自身库存为主,对上游需求不佳。

锰酸锂价格小幅下行,产量增长明显。10月30日锰酸锂动力型价格6.05万元/吨,容量型5.55万元/吨,周度分别下降0.2万元/吨、0.1万元/吨。9月锰酸锂产量0.82万吨,环比增11.66%,同比增32.49%。下游需求订单跟进有限,且电芯厂有减单现象,部分锰酸锂企业出货不畅。

钴酸锂价格小幅上行,产量环比略降。10月30日钴酸锂4.4v、4.45v、4.48v、4.5v平均价格分别为22.8万元/吨、23.3万元/吨、23.8万元/吨、24.3万元/吨,周度均上涨0.1万元/吨。10月钴酸锂产量0.78万吨,环比减2%,同比增7%。原料端四钴价格上涨传递至钴酸锂,受数码需求恢复带动钴酸锂需求有所提振,尤其是高电压型钴酸锂出货情况较好。

06

终端:新能源汽车产销回暖,但未有效传导至上游

据中国汽车动力电池产业创新联盟数据,9月动力电池产量和储能电池产量共计为77.4GWh,环比增长5.6%,同比增长37.4%。其中动力电池产量69.89GWh,环比增长8.85%,同比增长18.21%。

9月动力电池装车量为36.4GWh,环比上升4.36%,同比上升15.07%。其中三元材料电池装车12.2GWh,环比增12.89%,同比增8.84%;磷酸铁锂电池装车24.2GWh,环比增0.62%,同比增18.63%。

据中汽协数据显示,9月新能源汽车产量87.9万台,环比增4.32%,同比增16.48%;9月新能源汽车销量90.4万台,环比增6.82%,同比增27.77%。市场占有率达31.6%。

当下动力电池的产量、装机量和新能源汽车产销均维持稳步增长,整体新能源汽车产量及电池产量仍处在持续增长阶段,动力电池产量与装车量接近前期高点,新能源汽车产销增速虽下滑,但韧性仍在。

但在终端数据均出现小幅增长时,正极材料等产量均出现下滑且十月仍有减少趋势,或因下游主动去库存,以消化自身库存为主,需求向上传导不佳。

07

碳酸锂库存:整体缓慢去库,终端成品库存偏高

库存方面,10月26日,SMM碳酸锂样本总库存58591吨,周度减少264吨;其中上游冶炼厂样本库存33345吨,周度增加2605吨;下游样本库存11801吨,周度减少1079吨。

碳酸锂整体库存仍呈缓慢去库趋势,其中冶炼厂库存小幅上升,下游主动去库,库存维持常量。

从当前电池企业产量和电池装机数据可大致推测,目前下游成品库存较高。在终端数据均出现小幅增长时,正极材料等排产及产量均出现下滑,也印证了当前中下游有一定的隐形成品库存,在原材料价格持续下行的格局中,下游主动去库存,以消化自身库存为主,下游补库需求不强也加大了中上游去库的难度。