热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

枯水期来临

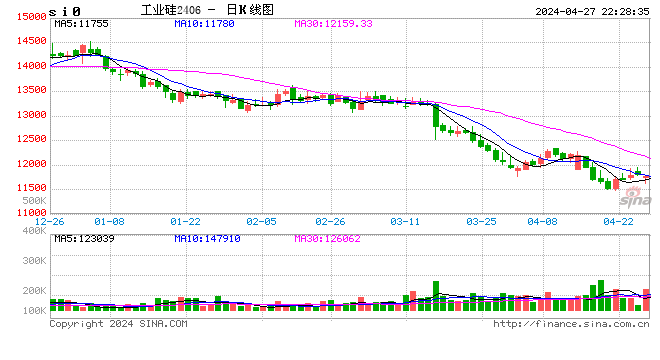

近期受西南地区产量回落、生产成本上移支撑,工业硅价格有所回升。随着需求的持续增加,工业硅供需有偏紧趋势,仓单注销压力也有望通过流入现货市场提前释放。目前稳增长政策力度加强,且工业硅价格已跌至成本区间,投资者可考虑沿成本线逢低布局多单。

近期,因枯水期来临,西南地区产量回落、成本重心上移,工业硅期货在跌破均线后略有回升。

工业硅生产成本中电力占比30%—40%。由于降雨量和发电量的变化,西南地区电力价格在丰水期和枯水期有较大差异。一般丰水期水电价格较低,企业开工意愿较高,工业硅产量也较高;枯水期电价上涨,企业倾向于停产检修,产量会明显下降。因而西南地区工业硅产量季节性差异较大。

10月底,云南省德宏州相关部门共同商讨枯水期行业用电情况,预计11月1日开始累计分6轮进行轮流限电。据了解,此次限电云南省全省每天需保证限电150万或300万负荷,德宏州每天需保证限电7万、14万或20万负荷,具体限电细则由各地区政府自行研究决定。目前正式文件尚未公布,初步预计影响工业硅产量1万—2万吨。此外,成本上行也支持工业硅价格重心上移,预计2023/2024年度枯水期,西南地区工业硅生产成本重心将上移约2000元/吨,而且近期碳质还原剂价格上行也使工业硅生产成本增加。据测算,云南地区枯水期Si4210生产成本有望上移至14800—15300元/吨,四川地区枯水期Si4210生产成本将上移至15800—16500元/吨,因此盘面价格在13850—14250元/吨有较强支撑。按照云南地区企业反馈,11月生产成本将提升至15500元/吨左右,成本支撑更强。

今年在下游产业持续发展过程中,工业硅市场规模逐步扩大,预计2023年工业硅产量将达到350万吨。供应方面,10月份新疆地区工业硅开工率逐步提升,云南及四川地区开工维持高位。需求方面,多晶硅产量爬坡,对工业硅的需求逐步增长,有机硅及铝合金需求持稳。出口方面,前期出口下滑,9月出口需求有所回升,出口量为5.13万吨,环比增18%,同比增4%,近半年来出口量同比首次转正。

预计明年一季度枯水期工业硅产量环比下滑7.5%左右,而得益于多晶硅需求的释放,工业硅需求将维持稳定或小幅增长,从产业供需平衡角度看,预计有约5万吨的供需缺口。此外,西南地区枯水期还有可能因限电而被动减产,将导致供应端缩减推动供需平衡向短缺倾斜,进一步推升价格。

目前,库存和仓单量较高是引发市场担忧的主要原因。笔者认为,库存压力并不算大,一方面需求增加,库销比处于下降趋势,目前的库存尚不及1个月的需求量,另一方面,仓单可以作为蓄水池弥补枯水期因季节性带来的供应量缩减,若生产端受到影响,库存将快速去化。从远期看,一方面部分生厂商的订单已经签订至12月,另一方面仓单也将逐步流向现货市场,提前消化集中注销带来的压力,枯水期有望出现去库现象。

相关数据显示,截至10月27日,工业硅全国社会库存共计35.1万吨(包含期货交割库库存),周环比增加0.3万吨,增幅收窄。截至10月27日,工业硅注册仓单35935手(折合17.97万吨),环比增加4135手。从10月中下旬开始,随着期现价差扩大,仓单逐步流出,目前较峰值已回落3000余手。11月底工业硅仓单将迎来集中注销,预计仓单将继续流出,投资者担心的仓单问题将通过流入现货市场提前消化。

在工业硅期货价格下跌后,11月与12月合约价差扩大,仓单注销流出加快。短期仓单流出将增加现货市场供应,投资者需关注现货市场的承接能力及压力。目前稳增长政策力度加强,工业硅价格跌至成本区间,西南地区产量逐步下滑,可考虑沿成本线逢低布局多单。主要逻辑一是西南地区枯水期成本重心上移、产量回落对价格形成支撑;二是需求端持续增长,供需有偏紧趋势;三是仓单注销压力有望提前释放。但应注意仓单注销对供应增加的影响、需求持续偏弱以及大型企业复产和投产情况。(作者期货投资咨询从业证书编号Z0013180)