热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

短期进口谷物到港较多,聚焦远月采购节奏

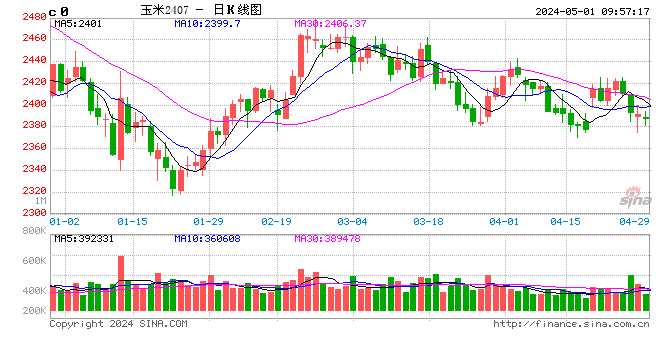

回顾三季度以来农产品价格走势,整体呈现高位下跌趋势。参考文华财经农产品价格指数可知,农产品价格指数从9月的200点跌至当前的185点,跌幅约为7.5%。三季度玉米价格下跌主要原因在于:市场预期新作玉米陆续上市叠加四季度进口谷物到港增加。综合考虑新年度国内外谷物供需情况及当前玉米价格,我们认为,从物料价差角度看,当前玉米估值处于中性偏低水平,未来不宜过度悲观。

参考美国农业部10月供需报告,2023/2024年度全球玉米产量约为12.1亿吨,同比增加6374万吨。其中,美国产量约为3.82亿吨,同比增加3390万吨;巴西玉米产量约为1.29亿吨,同比减少300万吨;乌克兰玉米产量约为2800万吨,同比增加100万吨。需求方面,2023/2024年度全球玉米需求约为12亿吨,同比增加3714万吨。其中,美国玉米需求量约为3.12亿吨,同比增加915万吨;巴西玉米需求量约为7750万吨,同比增加350万吨;乌克兰玉米需求量约为550万吨,同比减少70万吨。从产需角度看,新年度全球玉米产需呈现偏宽松格局。我们认为CBOT玉米价格走势已充分反映新年度国际玉米产需偏宽松预期。

2023/2024年度全球玉米产量增幅大于需求增幅,因此玉米主产国可出口量同比也呈现增加趋势。参考美国农业部10月供需报告,2023/2024年度全球玉米主产国出口量约为1.96亿吨,同比增加1968万吨。其中,美国玉米出口量约为5144万吨,同比增加762万吨;巴西玉米出口量约为5500万吨,同比持平;乌克兰玉米出口量约为1950万吨,同比减少750万吨。我们认为,当前美玉米价格已经充分反映新年度玉米主产国出口总量。中国进口玉米数量占比较大,对国内外玉米价格变动会产生一定影响。因此,未来一段时间需要重点评估中国进口玉米节奏。

目前,中国进口玉米主要来源国分别为:巴西、美国及乌克兰。参考海关总署公布的数据,2022/2023年度我国进口玉米总量约为1871万吨。其中,巴西进口量约为403万吨,美国进口量约为783万吨,乌克兰进口量约为556万吨。尤其值得注意的是,自今年9月以来,我国进口巴西的玉米数量大幅增加,而从美国进口的玉米数量明显下降。根据海关总署数据统计,9月我国进口玉米数量约为165万吨。其中,从巴西进口玉米数量约为125万吨,从美国进口玉米数量约为19万吨。统计相关船期数据,四季度我国采购进口玉米数量到港较多。巴西方面,参考路孚特统计数据,10—11月巴西玉米到港量分别为265万吨、282万吨。美国方面,参考美国农业部销售报告,截至10月12日我国采购美国新作玉米数量约为93万吨,按照装船进度估算,月均到港量约为30万吨。乌克兰方面,参照过去几个月到港数量及当前乌克兰玉米报价,我们预估四季度乌克兰玉米月均到港量在25万吨左右。

根据上述数据可知,10—11月我国进口玉米到港量分别为320万吨、337万吨。四季度除了进口玉米到港量环比增加之外,进口高粱和大麦到港量也处于相对高位。高粱方面,参考美国农业部公布的销售报告,截至10月12日,我国进口美国新作高粱数量约为195万吨,同比增加188万吨。按照当前高粱装船进度,预估高粱月均到港量约为20万吨且呈现逐月增加趋势。大麦方面,由于我国取消对澳大利亚大麦“双反政策”,因此我国进口大麦渠道增加。参照8—9月国内贸易商及饲料厂采购进度,预估四季度我国采购进口大麦到港量季环比也呈现增加态势。

综上可知,新年度国际玉米市场产需整体呈现宽松格局,且四季度我国采购进口谷物到港量较大,但我们认为国际和国内玉米期货价格都已充分反映上述基本面信息。在利空信息充分交易的前提下,我们需要关注明年一季度国内玉米市场参与者采购进口谷物节奏。按照各主产国玉米出口季节性特点,12月以后巴西玉米出口量将呈现下降趋势。如果国内玉米市场参与者未能及时采购美国和乌克兰玉米,我们认为明年一季度进口玉米到港量环比将明显下降,这或阶段性支撑国内玉米价格。

新作价格优势凸显,下游企业库存或有增加

自10月份以来,随着东北产区新作玉米陆续上市,玉米价格持续下跌且玉米饲用价值优势凸显。参考机构数据,2023/2024年度国内玉米产需缺口呈现缩小趋势。新年度国内玉米产量约为2.75亿吨,同比增加1650万吨。需求方面,2023/2024年度国内玉米需求量约为2.83亿吨,同比增加100万吨。由于新年度玉米产需缺口缩小,我们认为新年度玉米价格重心将有所下移。

玉米价格除了受供需因素影响之外,也会受到种植成本影响。东北产区玉米占全国玉米比重较高,因此东北产区玉米种植成本变化会在一定程度上影响玉米价格。我们以黑龙江省为例,估算当地农户玉米种植成本,以便测算玉米价格下限。参考机构数据,2023年黑龙江省地租和人工约为873元/亩,同比增加73元/亩;种子成本约为44元/亩,同比持平;化肥成本约为158元/亩,同比减少7元/亩;农药成本约为23元/亩,同比持平;机械成本约为135元/亩,同比持平。综上合计,2023年黑龙江省玉米种植成本约为1233元/亩,假设今年黑龙江玉米单产维持在1340斤/亩,则黑龙江省农户种植成本约为0.92元/斤。此外,如果考虑烘干费用、短途物流及贸易商合理利润等因素,我们认为到北方港口成本2450元/吨是合理的。因此,我们认为到北方港口玉米价格跌至2450元/吨以下,从农户种植成本角度看是处于低估状态的。

自2020年以来,玉米价格除了受自身供需状况及农户种植成本影响以外,国产小麦和定向饲用稻谷等也会影响玉米市场价格变动。小麦方面,今年5月华北新季小麦收获期间出现大范围降雨,使得河南及安徽等区域产生大量芽麦。参考当时降雨范围及市场调研数据,我们预估今年河南、安徽芽麦合计产量约为1600万吨。其中,河南芽麦产量约为1100万吨,安徽芽麦产量约为500万吨。由于芽麦质量相对于正常小麦质量偏差,所以今年5月小麦上市期间,芽麦市场主流价格维持在2200—2250元/吨。今年5月华北区域玉米价格维持在2750元/吨,而当地芽麦价格为2200—2250元/吨,根据二者饲用价格估算,芽麦饲用价值非常明显。因此,饲料厂在6—9月期间大量使用芽麦作为饲料原料,减少玉米添加比例。根据我们测算,预估今年6—9月全国芽麦饲用量为分别为100万吨、400万吨、450万吨、250万吨。然而,进入10月份以后,玉米价格大幅下跌且芽麦价格上涨,使得现阶段玉米饲用价值凸显。饲料厂在配方中或提高玉米添加比例,逐渐减少芽麦的使用量。

定向饲用稻谷方面,自2023年8月3日开始,国家开始投放定向饲用稻谷。据不完全统计,截至9月末全国饲用定向稻谷累计成交量约为1476万吨。由于定向饲用稻谷从成交到实际使用仍需要一段时间,因此我们预估定向稻谷真正有效供应市场应该在四季度。此前我们根据东北区域物流能力、饲料厂实际添加比例等因素,估算约有950万吨饲用定向稻谷结转到四季度。然而,现阶段由于玉米价格大幅下跌,饲用定向稻谷饲用价值在下降。参照华南市场报价,当前玉米主流报价约为2700元/吨,糙米报价约为2820元/吨。按照饲用营养价值估算,现阶段华南市场玉米饲用价值优势较为明显。因此,从物料价差角度来看,现阶段国产玉米饲用价值是高于芽麦和糙米的。简言之,现阶段从物料价差角度考虑,玉米价格是处于低估状态。

本轮下跌充分反映增产,关注阶段转折时机

综上可知,自9月份以来,国际、国内玉米价格持续下跌,我们认为这一波玉米价格下跌已充分反映新年度国际、国内玉米市场宽松预期。然而,随着玉米价格的大幅下跌,无论是从农户种植成本角度考虑还是从能量谷物价差角度考虑,玉米价格都是中性偏低的。另外,从能量谷物供应节奏来看,我们认为由于新作玉米集中上市、进口谷物及定向饲用稻谷等物料叠加供应,四季度能量谷物供应压力较大。然而,步入明年一季度后,如果进口谷物不能及时有效补充,则终端用粮企业依然会转向采购国内玉米。

与此同时,进入明年一季度后,国内农户售粮压力逐渐下降,因此玉米价格下跌动能也会趋弱。简言之,基于当前能量谷物价差及农户种植成本考虑,我们认为玉米价格处于中性偏低位置,未来不宜过度悲观。建议玉米市场参与者在四季度可逢低逐渐建立玉米头寸。与此同时,投资者依然需要注意仓位控制,将价格变动风险控制在合理范围之内。(作者单位:中州期货)