热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

卓创资讯大豆市场分析师孙能基

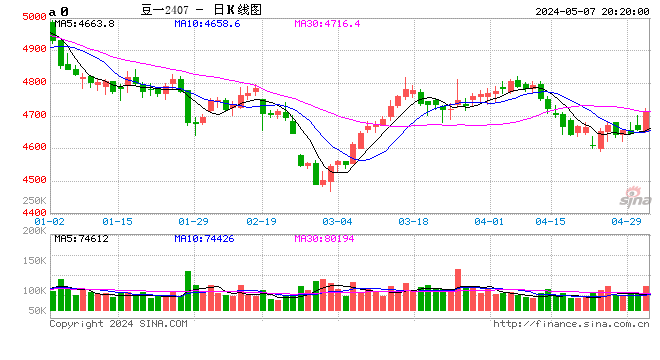

【导语】2024年上半年,国产大豆价格整体下跌为主,主因产区库存压力较大,需求跟进不足,导致产区货源消化节奏放缓,尤其是南方产区,持续低迷的行情使得市场信心缺失,阶段性的竞价抛货带动价格下跌。展望下半年,预计新豆上市前价格仍维持偏强趋势,预计上市后将季节性走低,但整体波动区间或有所收窄。

上半年国产大豆价格下跌为主

2024年上半年,国内大豆市场价格整体下跌为主。其走势与我们在《2022-2023中国大豆市场年度报告》中预测的基本一致。截至6月底,国内主产区均价4980元/吨,较去年同期5707元/吨跌727元/吨,跌幅12.74%;较去年全年均价5594元/吨跌614元/吨,跌幅10.98%。

东北大豆先跌后涨,价格底部出现在3月初。年初因临近春节,物流逐渐停运,市场交易减少,市场等待节后九三发布收购公告,价格保持平稳;春节后九三开库价格低于市场预期,现货出货意愿增加,加之产区仍有一定大豆库存,因此价格出现下行;3月中旬后九三增加现货开库点,对于剩余粮源应收尽收,4月下旬开始市场在看涨心态带动下价格走高,但因需求无力持续支撑,价格很快回落,直至产区农户余粮出清,5月末后连续走高。

南方产区整体下跌为主,二季度后期修复性反弹。一季度南方产区大豆价格跌跌不休,产区余货比例高于往年,销区及终端走货不畅使得货源转化速度偏慢,且持续低迷的行情使得市场信心缺失,叠加部分低品质货源的压制,使得一季度南方产区大豆价格持续下跌。二季度前期南方大豆价格延续跌势,持续的出货不畅使得南方产区基层购销活跃度偏低,且部分商家竞价出货导致二季度前期跌幅加大,5月份美豆反弹给予现货市场一定心态支撑,叠加蛋白厂持续收购,黄淮海产区二级豆压力缓解,市场心态逐步缓和,部分销区及下游陆续补货,支撑中上旬走货好转,5月下旬至6月份各地小麦购销活跃,大豆上货量偏少,叠加部分销区及下游采购配合,市场价格低位反弹。

产区消化节奏北快南慢 整体压力偏大

东北产区消化进度略快于上年度,主因上年度大豆产量增幅20%以上,市场消化难度持续较大;本年度产量供应压力减轻,且春节后九三入市收购粮点较多,上半年农户余粮已经基本收完。截至6月底,东北产区余货比例1.4成,高于近五年平均水平。

南方产区2023季粮源质量低于往年,货源质量差异较大使得一季度产区外发节奏明显偏慢,尤其是河南及安徽货源阶段性受到周边区域货源及东北货源的冲击,流通节奏缓慢,二季度随着蛋白厂开始收购大量收购部分质量稍差货源,南方产区压力开始缓解,二季度后期压力减小,优质货源偏少,叠加多地麦收后持续干旱,新季大豆播种进度整体推迟,市场逐步低价惜售,整体销售进度慢于上一年度。截至6月底,余货比例约2.3成,明显高于去年水平。

国产大豆加工企业采购由北转南 样本销区市场走货同比减少

上半年厂家收购价格主要跟随东北产区现货价格走势,呈现先跌后涨趋势,由于下游产品销售需求不佳,厂家大豆采购的意愿持续偏低,前期库存储备一般;在4-5月南方产区大豆价格下跌时,厂家采购较多南方豆,库存数量处于高位甚至满库,因此后续也是以少量补充为主,采购数量不多。

根据对华东、华南、西南等主要销区市场20家样本的上半年出货情况进行跟踪调研,上半年销区市场走货量明显减少,仅1月份同比减幅低于两成(去年每个月均为单位1),春节后至二季度,各区域减幅有差异,但整体减量的态势相对明显,上半年样本市场整体销售量约减少四分之一。

预计下半年大豆价格波动区间收窄

CBOT方面:目前美豆价格已经跌破美豆种植成本线,美豆种植面积同比增加且预期产量增加对CBOT有一定压力,不过三季度将会是生长的关键期,生长期的天气状况有一定的不确定性。根据NOAA称,未来可能会出现拉尼娜现象,7-9月出现的概率为65%,8-11月增至70%,拉尼娜天气将会导致产区干旱,使得供应前景可能有所担忧,同时影响未来大豆期价的是巴西的销售情况,美豆上市之前,市场进入销售的青黄不接阶段,巴西大豆出口压力或有所缓解。另外从季节性走势来看,CBOT大豆在下半年阶段性震荡走高,或对国内大豆进口货源形成一定的底部支撑及心态支持。

供应方面:从陈货来看,随着东北及南方产区基层农户优质粮源的减少,产区货源完成从基层向中间环节转换的过程,而货源的相对集中将有利于产区价格的稳步推涨。从新季货源来看,东北产区播种面积增加,不过近期产区多雨使得大豆整体植株偏矮,或对后期货源产量及质量产生影响,而南方黄淮海产区播种期因干旱而延迟,且整体播种面积预计减少,预期秋收季将会后移,产区可供消化余货量的时间将会延长,届时南北产区上市时间有一定的间隔期,三季度末至四季度前期整体季节性下跌的行情或有所缓和。整体看,供应端预期整体偏利多。

需求方面:三季度前期正值暑假,且多地的高温天气、廉价青菜或将使得豆制品消费进入全年最淡的阶段,故市场需求节奏将会明显放缓。三季度后期至四季度,随着各类学校的恢复正常,且天气逐步转凉,豆制品消费量将会逐步恢复正常,但是整体消费降级的背景下,预计下半年整体需求增量或相对有限。

综合来看,上半年国产大豆行情走势较季节性走势略有背离,整体呈现超季节性下跌的走势,不过下半年大豆行情较季节性走势多数时间配适度更高。结合往年国产大豆季节性走势,考虑到三季度前期将会是青黄不接、需求淡季阶段,预计此阶段行情或小涨后企稳为主;三季度末至四季度前期,新季货源集中上市阶段将会呈现季节性走弱,四季度后期有望小幅反弹,不过受当前价格水平及供需端的影响。预计下半年整体波动区间或收窄,主产区均价多数时间或维持在5000元/吨以下运行。

风险因素:国储拍卖的节奏及力度、美豆生长期的天气、国产大豆生长期天气及新季货源产量、质量。