热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

一、基本面

供给侧,根据Mysteel最新数据显示,截止5月24日当周我国液化气商品量为52.6万吨,一转此前连续六周的下降走势,有趋于宽松的情况存在;而在进口量方面,截止5月24日当周我国液化气到港量为72万吨,虽然较五一劳动节假期之前有15万吨的下降,但在5月之中连续上行,尽管近期存在巴拿马运河拥堵以及部分国际港口出货量紧张的情况存在,但从我国境内的供给来看,整体相对偏向宽松。

而在需求侧,我国截止4月份的月度表观消费量为752.5万吨,较年内2月中的低点存在着明显的增长,这一方面是由于国内春节假期期间处于传统的消费淡季,但另一方面则是由于国内各地产销率存在着明显上行的情况,尽管传统的燃烧需求随着气温回暖已经正式步入了消费淡季,但下游化工需求的反弹则带动了消费的超预期增长。根据隆众资讯,我国液化气样本企业产销率周度环比增长3个百分点,其主要增长来自于山东华中华北地区;同时,下游碳3碳4开工率尽管尚未达到年度同比的高位,但较年初已经环比大幅增长,这对于需求的提振相当明显,而这也是5月份以来液化气价格持续强势的主要原因之一。

库存方面,今年3月份以来,国内炼厂库存整体持续下降,尽管在传统的消费淡季之内下游补库意愿低迷是一大主要原因,但这也侧面反映出了库存的消耗速度,同时叠加港库在进入5月之后也同步有所下降,尤其是在进口到港数量有所增长的情况之下,这更加体现出了化工消费在发力之际对价格的提振作用。

二、现货基差

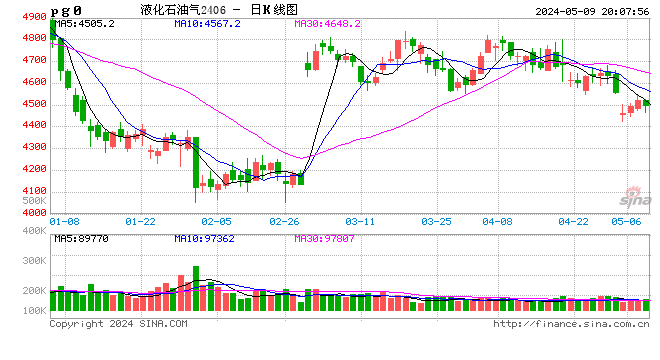

在现货方面,国内现货近期价格依然维持了缓慢下行的走势,这主要是由于国内产量以及进口量均有所增长,但燃烧需求处在传统消费淡季的原因所致,不过值得关注的是国际市场的供给则由于红海危机以及多处港口运力紧张等因素处在相对收缩的阶段,这在一定程度上导致内外价差一度走阔到300元/吨的高点,在一定程度上与CP价格在二季度下行之际价差缩窄形成了背离。而在基差方面,上述因素也进一步导致了内盘期货的价格与原油价格在短期内形成了阶段性背离的走势,在内盘表现则为国内山东现货的基差走势在5月之中从高点回落,这也符合我们此前对于国内基差触顶回落而带来卖保操作的预期。但在后市之中,目前液化气期货主力合约价格已经从低点反弹将近500点,这导致前期内外价差利好带来的上行空间被持续压缩,而随着国内供应的持续增加,燃烧消费的持续疲软,后续的现货价格或难以得到更进一步有力的支撑,这也将导致基差存在着进一步走弱的可能。

三、成本

成本端原油价格方面,5月份以来原油价格保持了在劳动节后低开的盘整震荡走势,市场的观望情绪相对比较浓厚。但从原油自身的情况来看,基本面之中6月初OPEC+或再度公布延长减产的计划,这将导致供给侧在三季度中持续收缩,并且伴随着北半球夏季的到来,汽油消费旺季将对油价形成季节性支撑,此二者或导致基本面的支撑力量有所增加;而金融属性方面,市场对于美联储三季度降息的预期已经跌入冰点,高利率或在三季度持续压制油价上方空间;政治属性方面,不论是中东区域还是东欧方面的地缘冲突都不见明显的降温情况,且在伊朗以及沙特内部政局突变之际,地缘不确定性将再度增高。因此整体来看,原油价格在三季度或存在着一定的上行动能,进而从成本端对液化气价格形成提振。

四、观点及展望

5月以来液化气价格与原油价格几度背离,走出自身的强势行情,这在一定程度上得益于国内化工需求的高涨以及外盘供给趋紧的预期,而在考虑到后续国内燃烧需求进入淡季,供给持续上涨的情况下,后续液化气的上行动能或相对发力,难以再度出现强势走势,但同时在原油方面三季度依然存在着不俗的上行可能,这在一定程度上也将提振到液化气价格的走势。因此综合来看,6月之中液化气价格或维持小幅偏强运行,在国内供强虚弱的基本面影响下涨幅或相对有限,建议可谨慎偏多布局,或卖保择机入场。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:TN037282,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种框架分析判断行情趋势。