热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

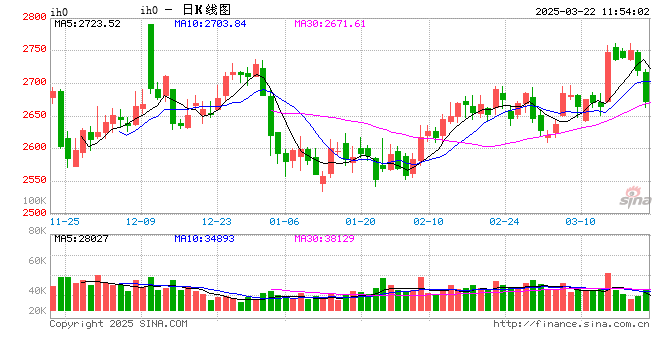

股指:市场缩量震荡,等待7月决策

Wind全A缩量震荡下跌0.2%,日均成交额7360亿元。小盘指数周度基本持平,大盘指数跌幅在0.5%上下。房地产和金融板块自近期高点回落明显,食品饮料和医药生物也周度回落;反观电子、公用事业和汽车等板块大幅震荡拉升。这基本对应了当前市场关注的三条主线:高质量发展,出海扩大需求和房地产复苏。其中高质量发展既包含推动高新科技的发展,例如近期大基金三期成立,注册资本超3400亿元;也包含新旧产能的转换,例如上周引发热烈讨论的节能降碳文件。另一方面,海外营收占比较高的企业近期表现不错,同时食品饮料和医药生物等传统大盘板块的走弱,体现的是基本面上市场对于弱通胀的预期,而这一问题的解决还需要从高质量发展从而提高社会生产率上解决。

市场层面,股指期货各合约基差贴水明显加大,大盘指数近月贴水率明显大于远月,体现出分红对期指的影响;小盘指数则是因为近期处于指数高位,对冲需求明显增加导致贴水加大。资金层面表现较为平淡,融资余额周度净流出近80亿元,是517地产新政后市场回落的主要驱动因素。北向资金当周净流出57亿元,5月以来净流入速度显著放缓。因子层面上周技术面因子相对优势,例如动量、反转等因子表现居前。整体来看,当前政策基本处在正确的轨道上,有助于中长期指数层面估值水平的提升。

国债:资金平稳叠加超长期特别国债落地,收益率曲线陡峭化

1、债市表现:5月份在资金面平稳、地产政策积极、超长期特别国债落地、政府债供给放量影响下,短端国债收益率小幅下行,而长端的10年期以及30年期国债收益率冲高回落,收益率曲线继续陡峭化。截止5月31日,二年期国债收益率月环比下行10.5BP至1.8%,十年期国债收益率下行1BP至2.29%,三十年期国债收益率上行1.7BP至2.56%。国债期货整体偏强运行,截止5月31日收盘,TS2409、TF2409、T2409、TL2309月环比分别上涨0.17%、0.32%、0.29%、0.31%。美债方面,美国4月核心PCE物价指数环比增长0.2%,为今年内最低增速,同时4月实际消费者支出环比不增反降0.1%,年内至少降息一次的预期不变。截至5月31日收盘,10年期美债收益率月环比下行18BP至4.51%,2年期美债下行15BP至4.89%,10-2年利差-38BP。10年期中美利差-222BP,倒挂幅度月环比收窄17BP。

2、政策动态:5月央行持续提示长债风险。5月30日央行在回复路透问询时明确表示,高度关注当前债券市场变化及潜在风险,必要时会进行卖出低风险债券包括国债操作。当日晚间,中国金融时报也援引业内人士表示,如若银行存款大量分流债市,央行应会在必要时卖出国债。5月份央行维持20亿元逆回购操作,最后3天央行逆回购积极投放呵护月末资金面,全月来看,逆回购投放6460亿元,到期4820亿元,净投放1620亿元,当前逆回购余额6140亿元。此外,5月MLF及LPR报价维持不变。资金价格整体平稳,禁止手工补息情况下非银资金偏宽松,资金分层现象显著缓和。5月DR001、DR007月度均值环比4月分别下行0BP、3BP至1.76%、1.85%。资金分层现象缓和,5月R007-DR007利差基本维持在0BP附近。

3、债券供给:5月政府债发行19050亿元,净发行13271亿元。其中国债净发行6922亿元,地方债净发行6349亿元。5月新增专项债4383亿元,全年累计发行11608亿元,发行进度29.8%。因6月国债到期量较大,预计6月国债净融资量在2600亿元。根据发行计划,6月份专项债预计发行5245亿元。叠加少量地方一般债发行,6月政府债净发行量预计在8500亿元左右,政府债净发行压力环比5月下降。

4、策略观点:展望6月,债市区间震荡的格局难以打破。在央行持续提示长债风险背景下30年期国债收益率下行空间有限。而5月PMI显示需求不足问题仍然存在,长端利率上行动力同样不足。资金宽松背景下短端国债收益率同样有望保持稳定。

宏观:节能降碳行动方案发布,明确总量减排方案

政策方面,5月29日,节能降碳行动方案发布,明确总量减排方案。同《“十四五”节能减排综合工作方案》节能降碳约束性指标相比,2021-2023年进度相对缓慢。根据国家发改委初步测算,扣除原料用能和非化石能源消费量后,“十四五”前三年全国能耗强度累计降低约7.3%。《2024-2025 年节能降碳行动方案》提出“尽最大努力完成‘十四五’节能降碳约束性指标”,措辞相对中性。

地产企稳尚需时日。房地产分项来看,1-4月新开工/竣工/施工累计同比分别为-24.6%/-20.4%/-10.8%。1-4月房地产开发企业到位资金累计同比下降25%,来自销售端的其他资金(包含按揭和首付)增速大幅减少-35%,主要受到新房销售明显弱于二手房的影响。 5月以来一系列重磅房地产政策密集出台,旨在通过降低购房门槛、提供融资支持、盘活存量住房等措施,促进房地产市场的平稳健康发展。政府收购存量住房理论上可以降低库存水平,缓解房地产市场的下行压力,并通过更改用途为保障性住房来实现三大工程的部分目标。对于此次央行设立的3000亿元保障性住房再贷款,预计将带动银行贷款5000亿元。参考棚改货币化的资金发放,后期会有更多的资金补充。

数据方面,中国5月官方制造业PMI 49.5,比上月回落0.9个百分点,非制造业PMI 51.1,比上月回落0.1个百分点。在构成制造业PMI的5个分类指数中,生产、新订单、原材料库存、供应商配送时间指数分别较上个月回落2.1、1.5、0.3、0.3个百分点,从业人员指数较上个月回升0.1个百分点。受“五一”节假日影响,生产指数明显回落,体现内外需的新订单和新出口订单指数也均环比回落,供需指数均走弱。库存方面,原材料库存和产成品库存指数均回落,产成品库存指数减少幅度大于原材料库存指数,呈现企业被动去库的特征。价格指数有所回升。随着近期部分大宗商品价格上涨,制造业市场价格总体水平有所回升。出厂价格指数为50.4,比上月上升1.3个百分点,8个月来首次升至扩张区间。 分行业看,服务业商务活动指数为50.5%,比上月上升0.2个百分点,服务业延续恢复发展态势。建筑业持续扩张。建筑业商务活动指数为54.4%,比上月下降1.9个百分点,建筑业扩张有所放缓。从市场预期看,业务活动预期指数为56.3%,比上月上升0.2个百分点。

贵金属:金银继续转弱 关注非农指引

1、伦敦现货黄金继续震荡走弱,较上周下跌0.29%至2326.97美元/盎司;现货白银冲高回落,较上周上涨0.09%至30.376美元/盎司;金银比最低跌至73后回升至76.6。本周全球主要的黄金ETF持仓较上周增加3.9吨至2513.5吨,上周统计减仓2.71吨;全球主要的白银ETF持仓较上周减仓262.59吨至21382.12吨,上周统计增仓47.43吨。截止5月28日美国CFTC黄金持仓显示,总持仓较上次(21号)统计减仓45161张至485430张;非商业持仓净多数据增仓6779张至236585张;Comex库存,截止5月31日黄金库存周度增加3.42吨至549.71吨;白银库存减仓28.81吨至9256.05吨。

2、本周公布的美国第一季度实际GDP年化季环比增速为1.3%,较初值1.6%下修,较去年四季度的3.4%大幅放缓,其中关注度较高的PCE年化季环比增长2%,较初值2.5%下修和低于预期值2.2%;核心PCE价格指数上涨3.6%,较初值3.7%下修,但较去年四季度2%大幅增长。经济数据存在反复,市场对美联储降息再次希冀。另外,美联储褐皮书显示消费者对价格上涨较为抵触,经济现状偏正面,但前景偏悲观。在此期间,美联储官员继续发声称美联储应继续缩表,并不完全排除加息的可能性,表现则更加鹰派。地缘政治方面,哈以冲突仍在反复,谈判进展并不顺畅。

3、本周金银再现冲高回落,虽有降息预期利好,但上行意愿偏弱,调整意愿渐强。笔者认为,虽未有明确信号出现,但黄金上行突然乏力,虽然银价一度表现偏强带动市场情绪,但对黄金的带动性偏弱。此前提到,银价补涨,金银比快速下跌,基本意味着黄金一轮上涨的结束,结合近期的表现可能意味着黄金中期调整可能已经到来。关注金价在60日均线附近的表现。

大类资产配置:关注美国就业数据

(1)美国通胀回落缺乏进展:5月核心PCE环比增速为0.2%,略低于预期和前值0.3%,为今年以来最低月度涨幅。同比增速为2.8%,持平预期2.8%,前值上修为2.82%。个人支出有所回落,但通胀下降缺乏进展。9月降息的可能性仍然存在,但不变的概率也维持高位,市场预期美联储最早将在今年11月的政策会议上宣布降息。41.4%的投资者押注今年美联储将仅以25个基点的幅度降息一次,30.6%的投资者押注今年美联储将降息两次、累计50个基点,18.7%的投资者押注美联储今年不会降息。

(2)欧元区通胀反弹,降息预期承压:欧元区5月HICP同比初值2.6%,预期2.50%,前值2.40%。欧元区5月核心HICP同比初值2.9%,预期2.8%,前值2.8%,为年内首次出现反弹,显示欧元区抗通胀进程依然承压。同时,通胀粘性抬头以及服务业表现强劲带来的工资上涨,或为欧央行本就不平坦的抗通胀之路增添变数。市场仍然预测下周欧央行将降息25个基点,但减少了对进一步降息的押注。交易员押注今年欧央行将有两次降息,有25%概率会有年内三次降息。

(1)债市方面,美国通胀进展缓慢,但上行风险有所减少,其资金面持续宽松,美债收益率较上月明显下行。6月来看,美联储调整缩表节奏将减少美债供应的压力,在资金面保持平稳的状态下,美债高收益率的吸引力将会持续,预计美债收益率将维持平稳。国内方面,5月超长期特别国债落地,地产政策组合拳推出,长端债券收益率冲高回落。6月来看,在央行持续提示长债风险背景下30年期国债收益率下行空间有限。而5月PMI显示需求不足问题仍然存在,长端利率上行动力同样不足。资金宽松背景下短端国债收益率同样有望保持稳定。

(2)汇率方面,欧央行预期6月按原计划率先开启降息,但年内降息幅度有所回调,且欧元区经济复苏状况良好,欧元虽有走弱,但下行空间较为有限,对美元指数的提振作用较为有限。

(3)股市方面,虽然高利率对企业融资成本产生压力,但欧美经济强预期支撑下,市场风险偏好仍将偏强,全球股指预计将继续上行。国内方面,近期美元偏强势,对全球风险资产形成压制,北向资金周度净流入减少。沪深两市板块轮动较快,存量资金博弈态势较明显。国内稳地产政策密集推出,市场对于效果谨慎观察,三季度相关行业料持续受益。

(4)大宗商品方面,市场对于地缘政治事件的敏感性有所减弱,黄金价格面临下调压力。两大机构下调今明两年全球需求预期,对原油价格形成利空,但6月OPEC仍有可能调整原油供应水平,下行空间较为有限,预计原油价格维持震荡。

国内关注5月进出口数据;海外关注美国就业数据