本轮铜价上涨的复盘与展望—兼评3月国内物价再走低【国盛宏观熊园团队】

来源:熊园观察

国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,刘安林

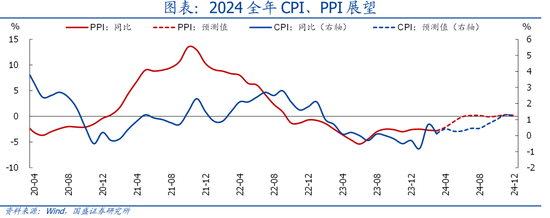

事件:3月CPI同比0.1%,预期0.3%,前值0.7%;PPI同比-2.8%,预期-2.7%,前值-2.7%。其中:2023年10月下旬以来,国际铜价明显上涨,截至4月9日,LME铜价涨幅达到18.8%,

核心结论:3月物价低于季节性、低于预期,本质还是需求不足,进一步凸显了当前宏观与微观尚有温差,预示稳物价亟待政策再加码、尤其是需求端。

1、3月物价核心变化在于:CPI和核心CPI均明显回落、低于预期也低于季节性,食品、旅游出行价格回落是主要拖累;PPI延续走弱、环比连续5月下降,钢铁、水泥等基建链价格走低是主要拖累。

2、往后看,短期CPI可能延续小幅正增,PPI同比转正不确定性加大、最快可能要到下半年(此前预期二季度左右转正)。

3、基于对本轮铜价走势的全面复盘:

>本质看,铜兼具商品属性和金融属性;

>复盘看,本轮铜价上涨可分两个阶段:2023年10-12月;2024年2月以来;

>对比看,关注两点:铜价(内外需决定)VS螺纹钢价(内需决定)走势背离;铜油比2023年12月开始见顶回落;

>往后看,预计年内铜价整体可能偏强,短期紧盯美国通胀表现和中国经济修复情况。

正文如下:

一、3月CPI明显回落、核心CPI环比再创同期新低,PPI延续偏弱,有4点信号

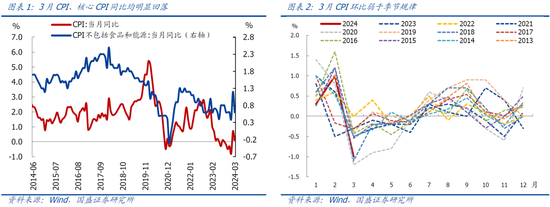

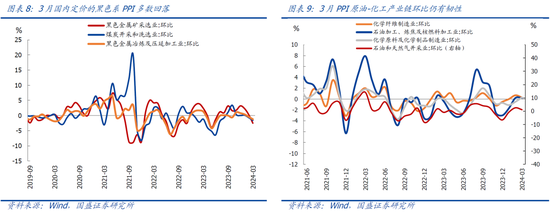

1、总体看,3月物价核心变化在于:CPI和核心CPI均明显回落、低于预期也低于季节性,核心CPI环比更是创有数据以来同期新低;PPI延续偏弱、环比连续5月下降。具体看:3月CPI同比增0.1%,低于Wind一致预期0.3%和前值0.7%;环比-1.0%,显著弱于季节规律(2014-2023年同期均值为-0.5%),节后食品、出行等价格回落是主要拖累。其中,核心CPI同比回落0.6个百分点至0.6%;环比-0.6%,创有数据以来同期新低(2014-2023年同期均值-0.1%)。PPI同比-2.8%,低于Wind一致预期和前值-2.7%;环比-0.1%、连续5个月环比下降,仍然弱于季节规律(2014-2023年同期均值0.2%),煤炭、钢铁、水泥等价格回落是主要拖累,本质仍是地产下行、基建实物工作量弱。

2、往后看,短期CPI可能延续小幅正增,PPI同比转正不确定性增加、最快可能要到下半年(此前预期Q2左右转正)。按照模型测算:考虑消费恢复、油价、猪肉价格以及季节性等因素,预计4月CPI可能延续小幅正增;PPI可能延续负增、但降幅预计有所收窄。需要关注的是:如果未来1-2个月PPI持续不及预期,下半年PPI趋势性转正难度增加、可能会在0%左右上下波动,全年中枢可能降至-1%左右、甚至更低。

3、综合看,3月物价低于季节性、低于预期,本质还是需求不足,也进一步凸显当前宏观与微观尚有温差,预示稳物价亟待政策再加码、尤其是需求端。一方面,当务之急是稳定总需求,尽可能在需求端做文章,比如,核心城市可以更大力度地放松房地产政策以稳房价、稳预期,进一步加大消费券发放力度、加大家电等大宗消费品以旧换新的补贴力度等;另一方面,应加快推进‘三大工程’建设、加快超长期特别国债和专项债的发行节奏,以期形成更多实物工作量;此外,再降准降息的迫切性和必要性也将提升。

4、结构看,2024年3月物价数据主要有以下特征:

>CPI食品分项VS非食品项:由于节后需求下降,食品、出行价格明显下跌,带动CPI食品、非食品项回落较多。3月CPI食品分项环比-3.2%,相比前值回落6.5个百分点、弱于季节规律(2014-2023年3月环比均值为-2.2%),其中:由于节后需求下降+气温偏高、供给充足,鲜菜、猪肉、鸡蛋、鲜果和水产品价格分别下降11.0%、6.7%、4.5%、4.2%、3.5%,合计拖累CPI环比约0.54个百分点。非食品项环比-0.5%,相比前值回落1.0个百分点、同样弱于季节规律(2014-2023年3月环比均值-0.04%),节后出行需求下降是主要拖累,机票、交通工具租赁、旅游价格分别环比下降27.4%、15.9%和14.2%,合计拖累CPI环比约0.38个百分点。

>核心CPI VS CPI服务分项:核心CPI、CPI服务分项环比明显回落,均创同期新低。其中:3月核心CPI环比-0.6%、CPI服务分项环比-1.1%,均创有数据以来同期新低,相比前值分别回落1.1、2.1个百分点,其中:出行、旅游等服务需求下降是主要拖累。

>PPI生产资料VS生活资料:PPI生产资料环比降幅收窄,生活资料价格持平。3月PPI生产资料环比降幅收窄0.2个百分点至-0.1%;生活资料环比-0.1%,跟上月持平。其中,生产资料涉及采掘、原材料、加工工业3类,3月价格环比分别-1.0、+0.7、+0.1个百分点至-0.8%、0.3%、-0.2%;生活资料涉及食品、衣着、一般日用品、耐用消费品4类,3月价格环比分别-0.4、+0.1、+0.2、0.0个百分点至-0.4%、0%、0%、0%。

>PPI重点细分行业:煤炭、黑色、建材等价格多数回落,原油、铜等行业PPI多数回升。具体看,3月煤炭采选、黑色冶炼、水泥制造行业PPI环比分别-1.6%、-1.2%、-1.2%,地产下行、基建实物工作量偏弱导致的需求不足是主要拖累;由于中低端产能过剩,新能源车、锂电池价格分别环比-1.3%、-0.9%,也是PPI的重要拖累。由于海外原油、铜等价格上涨,3月油气开采、有色冶炼行业PPI分别环比增1.1%、0.6%。

二、本轮铜价上涨的复盘与展望

1、本质看,铜兼具商品属性和金融属性。其中:1)商品属性方面:需求决定铜价涨跌的方向,中国、欧元区、美国等3大经济体占全球铜消费的比例超过70%,全球、中国、美国、欧元区PMI、OECD综合领先指标等是较好的观测指标;供给会影响铜价涨跌的幅度,具体可以关注铜矿生产企业资本开支可能影响铜的长期供给,铜矿生产国(主要是智利、秘鲁等)劳工问题、自然灾害、生产出口政策等是短期扰动。

2)金融属性方面,重点关注美国通胀预期、利率、汇率等影响因素,其中:美国通胀预期(10年期美债收益率-TIPS)、10Y美债收益率跟铜价严格正相关;美元指数跟铜价负相关。背后的逻辑在于:如果美国经济走强,美国通胀预期、10Y国债收益率均趋上行,铜的需求也会增加、铜价趋于上涨;反之,铜的需求下降、铜价趋于下跌。美元指数则可从两条路径影响铜价,一是美元具有避险属性,美元指数偏强时,全球经济往往较差,进而影响铜的需求。二是铜按美元计价,如果美元贬值,一方面,非美元购买力增加,非美国家铜的需求增加;另一方面,非美生产成本增加,供给减少,从而铜价趋于上涨。

2、复盘看,本轮铜价上涨,可分两个阶段:

1)2023年10-12月,这一阶段铜价上涨支撑有二:一是巴拿马等地铜矿合同纠纷,导致铜矿供给预期出现扰动;二是欧元区经济阶段性强于美国,美元指数回落。

2)2024年2月以来,这一阶段铜价支撑因素有所增加,铜价上涨更快,具体包括:一是美国经济强于预期,ISM制造业PMI时隔16个月重回荣枯线上;二是在出口带动下,中国制造业投资显著回升,1-2月同比增速录得9.4%,尤其是耗铜较多的新兴行业,比如电气机械、通信电子等投资增速延续偏高,分别达到24.1%、14.8%;三是秘鲁等地铜矿关停愈演愈烈,铜矿供给扰动增加;而且,前期铜矿供应减少导致下游冶炼减产,TC(铜冶炼厂现货粗炼费)、RC(铜冶炼厂现货精炼费)大幅下行,铜矿关停的影响进一步向下游传导;四是3月美国CPI同比再度上行,带动美国通胀预期(10Y美债收益率-TIPS)走高。

3、对比看,关注两点:铜价、螺纹钢价走势背离;铜油比2023年12月开始见顶回落

1)铜价、螺纹钢价格走势背离:历史上看,铜价和螺纹钢价格走势基本一致,背后反映的都是最终需求的变化;但是,春节之后,二者价格明显出现背离。之所以出现这种情况,按照我们理解,原因可能在于:铜主要受内外需共同影响,其中内需主要取决于制造业,螺纹钢则主要受内需影响,尤其是地产和基建;因此,除了供给端的扰动,铜和螺纹钢价格的背离,主要反映了地产、基建和制造业之间的景气差异。而且,也能一定程度解释近期统计局数据和高频数据之间的“温差”(高频数据更偏地产、基建)。

2)铜油比价:一般来说,如果铜油比价上行,意味着经济中需求可能偏强,后续经济倾向上行;反之,如果铜油比价下行,意味着经济中需求可能偏弱、通胀可能上行,后续经济下行概率偏大。历史上看,铜油比价领先经济6-18个月,均值为12个月,本轮铜油比价2023年12月见顶回落,指向2024年美国经济可能逐步走弱、但下行幅度有限。

3)国内PPI:铜价主要影响PPI有色采矿、有色冶炼两个细分行业价格,二者分别约占PPI 0.3%、5.2%,合计占比约为5.5%,其中:铜价变动对PPI有色采矿的解释力度(R2)约为63.6%;对PPI有色冶炼的解释力度(R2)约为70.0%。同比看,如果铜价上涨10%,对PPI有色采矿、有色冶炼的拉动分别为6.2、3.9个百分点,对整体PPI同比的拉动分别为0.02、0.2个百分点。

4、往后看,年内铜价可能整体偏强,紧盯美国通胀演化、中国经济修复情况。年内铜价可能偏强主要有三大支撑:其一,中国经济仍在修复,尤其是年内出口韧性和设备更新等政策驱动,有望带动制造业投资整体偏强;此外,耗铜量较大的新兴行业,比如电气机械、通信电子等是新质生产力的典型代表,后续仍有望保持偏高增速;其二,近期我们持续提示美国二次通胀风险加剧(美国通胀与铜价走势正相关);其三,南美罢工、关停铜矿的现象仍在,指向短期铜的供给未见改善的迹象。短期可紧盯中美宏观数据情况,如果美国通胀或中国经济修复不及预期,可能扰动铜价。