热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:三立期货

报告结论:

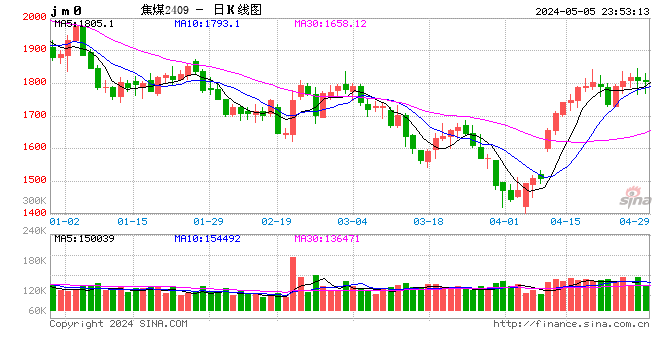

下游成材压力仍在,产业链下行趋势难改。而焦煤焦炭近期刚需回落的压力减弱,有企稳诉求,且盘面充分反应,流畅下行阻力增加,盘面短期将加剧波动且趋势性减弱。负反馈压力短期给到铁矿石。

报告摘要:

春节过后经济活动季节性复苏,我们看到钢坯库存连续两周去化,而价格跌势不改,前期累库的时候价格在跌,而开始去库了价格还是跌,本文意在通过分析库存去化的原因和预期,来确定成材趋势和煤焦估值。

一,钢坯库存结构扭转尚需时日,钢材下行压力仍在。从去年6月开始积累的钢坯库存需要时间去消化,当库存去化至均值之下时,才能迎来供需格局的真正改善,在这之前,钢坯面临的压力和不确定性仍较大。

二,盘面已经充分反映焦炭五轮下跌,近期有修正需求。随着钢坯利润修复,煤焦的刚需下行压力解除,现货短期有企稳诉求。盘面已经充分反映五轮下跌,基差和煤焦比均指向短期流畅下行的阻力增加,盘面将波动加剧而趋势性减弱。

一,钢坯库存结构扭转尚需时日,钢材下行压力仍在

我们看到钢坯库存在春节后连续两周呈现去化存状态,且五大材的表观需求也如期季节性开始修复,供给在低位徘徊,而价格仍在加速回落(下表),钢厂盈利率持续在24%附近波动。单从库存和需求短期的状态看,似乎这种价格波动不太合理,而我们把时间周期拉长,钢坯库存从去年下半年开始至今累积至高位,且这个过程中不排除有大量隐性库存累积,这种情况下,不能简单的把季节性的开始去库看成价格止跌的信号,长达8个月累积的库存需要时间消化直至达到均值之下,我们才能说,在这8个月的时间累积起来的库存是在去化的,在这个过程中,去化的速率以及反复性随时有可能改变,这也合理的解释了为什么季节性修复伴随的是价格下跌。

从下表中可以看出,暂定样本库存去化至104万吨以下(后期需要做动态调整),价格上涨至3560元/吨以上(后期需要做动态调整)时,代表供需格局的转变以及库存状态的另一种解释。只要这种状态不改变,那么空头只要想发力就可以发力,多头基本没有话语权。

供应角度,钢坯利润在2月底转正,目前达到137元/吨,给钢厂提产创造条件也带来空间。需求角度,后续持续的季节性修复状态较为稳定,但速率不确定性较大,这取决于价格够不够低,昨天我们也看到了所谓“成交火爆”的现象,有些投资者解读成需求好起来了,成交多了,而反过来为什么不能解读成在甩货呢,今天的盘面就是最好的解释。综上,供应有提产条件,需求在修复的路上不确定性仍较高,钢坯价格仍面临较大压力。

二,盘面已经充分反映五轮下跌,盘面近期有修正需求

上段中我们注意到,钢坯利润已经持续修复了半个月,恰逢开春复工,不排除钢厂产能利用率提升的机会,也就是煤焦的刚需企稳回升的机会,起码我们不再判断煤焦的刚需会继续下行,焦炭现货在下跌了五轮共500元/吨之后,或将迎来近期的企稳机会。

价格方面,日照港口准一级焦从年底的高点至今回落了350-400元/吨,产地降价500元/吨,盘面焦炭指数下跌570元/吨,盘面跌幅已经充分反应了现货跌幅,结合上述对于现货可能企稳的判断,盘面或将企稳,再结合上述整体下游钢坯下行压力仍在的前提,预计煤焦的盘面波动将加大,中短期底部形成,下方空间有限。

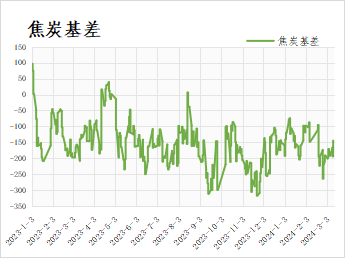

估值方面,我们观察到从春节后,虽然煤焦都延续了下行趋势,但煤焦比在回落,表明在下行趋势中,焦煤没有持续给焦炭让出空间,从而带来了持续大幅下行的阻力;从基差看,目前焦炭基差正在向上修复,今日到达过的最大基差-90,基本到达了6月以来的高点,盘面存在企稳需求。

在这种成材压力仍在,而双焦短期下行遇阻的情况下,铁矿石作为跟随成材波动相关性最高的品种,且需要有原材料让利的情况下,矿石的压力大于双焦。

风险点在于,钢坯持续降价去库,钢厂利润再次快速消失,产业链将延续流畅的负反馈。