热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

摘要

从5-6月开启的外需驱动的国内化工品整体牛市正在走向终结,各品种将回归自身基本面。而对于聚酯产业链而言,在成本及需求两方面的提振因素边际转弱的背景下,后市聚酯原料的价格走势将出现拐点,不宜再以多头思路对待。

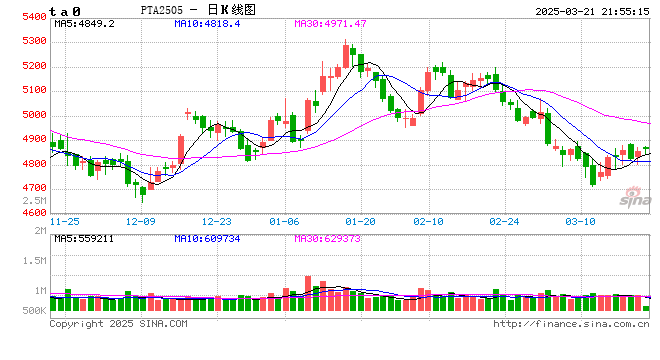

PTA预期将在国际油价支撑下维持高位震荡格局,经过上周的下跌后估值已经相对到位,短期09合约操作价值不高,而01合约在投产压力下仍然偏向空头思路为主。乙二醇则面临严重的过剩压力,估值上移的空间有限,整体维持逢反弹抛空思路。

从5-6月开始,化工品市场走出了一波整体的上涨行情。从整个能源化工市场的角度看,全年最强的品种是燃料油和美汽油,而聚酯原料PTA和乙二醇也处于相对强势的位置。可以看出,最近2个月化工品市场的上涨,很大程度上是由海外需求驱动的;对于聚酯产业链而言,这样的外需定价更加明显。进入8月之后,这一波由海外需求驱动的行情似有见顶之势。

对于聚酯产业链而言,海外需求的影响主要通过两条路径体现,首先就是成本端,由于北美强劲的汽油需求,通过调油带动芳烃原料价格的走强。这也是今年很长一段时间PX始终处于高估值的原因。不过上周美国汽油库存意外上升,同时汽油表需出现显著的见顶态势,这给了对高位PXN蠢蠢欲动的空头以强烈信心。而作为上游原料端流动性较好的品种,PX-PTA的估值下行走得比原料端更快一些。

另一条路径则是通过需求端,尽管下游消费端的海外需求走弱,但由于海外的中间原料聚酯涤丝的产能尚未跟上,实质上中国的纺服出口很大程度上是从下游的服装布料转向上游的原料涤丝。

从物料平衡的角度来看,聚酯的需求仍然相对旺盛。但是随着印度BIS带来的抢出口逐渐转弱,下游终端也逐渐对高企的原料价格失去耐心,可以看到涤丝降价促销带来的产销脉冲逐步回落。在目前国内订单不温不火、海外需求高位回落的情况下,聚酯工厂目前92-93%的高位开工还能够维持多久仍然值得怀疑。

回到聚酯原料的供需。事实上,整个PX-PTA-聚酯链在过去的一段时间内处于高度内卷的状态。尽管从利润上来看,上游PX的利润持续高企,而无论是PTA还是聚酯利润均处于亏损边缘;但是无论PTA还是聚酯环节,开工负荷都处于高位水平。

从平衡表角度来看,尽管当前PTA仍然处于去库格局,但是随着四季度新装置的投产预期,PTA转向累库的压力仍然对PTA的价格和基差产生了显著的压力。

乙二醇方面,过剩格局较之PTA更加严重。尽管各工艺的国内装置均出现了亏损现想,但随着原料价格的走低,近期国产装置的现金流情况得到了良好的改善,这也带动了国产供应的持续回升。叠加三季度以来海外货源的涌入,边际上乙二醇的供需压力显著,高位的社会库存和宽裕的流动性决定了乙二醇仍然是一个易跌难涨的品种。

综上所述,从5-6月开启的外需驱动的国内化工品整体牛市正在走向终结,各品种将回归自身基本面。而对于聚酯产业链而言,在成本及需求两方面的提振因素边际转弱的背景下,后市聚酯原料的价格走势将出现拐点,不宜再以多头思路对待。

PTA预期将在国际油价支撑下维持高位震荡格局,经过上周的下跌后估值已经相对到位,短期09合约操作价值不高,而01合约在投产压力下仍然偏向空头思路为主。乙二醇则面临严重的过剩压力,估值上移的空间有限,整体维持逢反弹抛空思路。

陈阵 投资咨询证号:Z0015281