热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

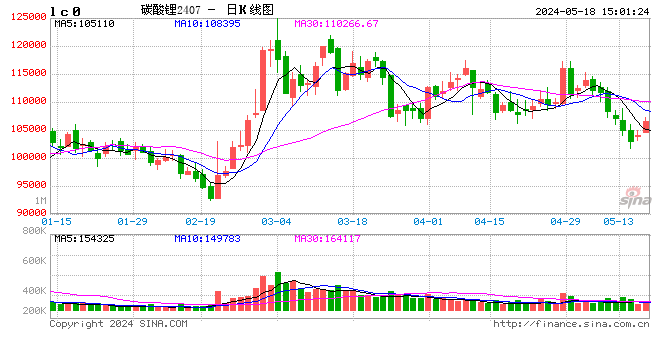

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 8月7日,碳酸锂期货主力合约LC2401单日跌幅达4.31%,8月8日延续下探趋势,下跌2.89%,收于217000元/吨,两日累计下跌5.22%。现货价格跌幅更甚,截至昨日已连跌20日。据SMM数据,8月8日,碳酸锂现货跌3500元/吨,报253000元/吨,期现价差收窄至36000元/吨。

国泰君安期货研究所高级研究员邵婉嫕认为,期现价格同跌的核心原因在于,旺季补库预期被证伪,前期市场期待“金九银十”到来之前,将出现下游备货的情况,然而当前电池企业出现了明显的压价行为,磷酸铁锂正极和三元材料正极的动力订单均有所下滑,消费类需求疲软,储能市场高招标而低投运,且电池、正极材料的企业产成品库存较高,需求端驱动价格整体表现为下跌趋势。

“从现货层面来看,7—8月是汽车消费淡季,乘联会预计7月新能源乘用车零售环比微降,8月正极材料排产亦不及预期,这意味着当下需求实际上是疲软状态,甚至使得市场对四季度旺季补库备货的乐观预期趋于谨慎。”中信建投期货分析师张维鑫表示,随着锂矿价格下行,锂盐成本支撑亦减弱,众多因素影响下,市场对碳酸锂价格企稳反弹的信心有所动摇,现货价格跌势有加速的迹象,给期货价格造成较大压力。

“目前,碳酸锂价格已经进入下行通道,期货价格虽然因高基差得以反弹并在230000元/吨一线振荡,但支撑并不牢固,下跌只是时间问题。”张维鑫表示,随着现货价格的持续下行,基差已经缩小至30000元/吨左右,高基差对期货价格的支撑显著减弱。过去一周,碳酸锂期货虽然处在反弹上行趋势中,但230000元/吨的压力越来越凸显,尤其是上周五高开低走,进一步确立230000元/吨的顶部区域,强化了空头策略的安全边际。“近两日盘面的大幅走弱主要还是由现货端带动,目前现货市场情绪持续低迷,期货市场悲观情绪也开始有共振,在盘面不断兑现。”张维鑫说。

据SMM消息,受碳酸锂的价格影响,锂矿需求持续下行。从需求端来看,锂盐厂对原料备货依旧谨慎,部分企业即将进入成本倒挂的阶段,目前仅有刚需采购。因此现货市场成交氛围冷淡,观望情绪重。但有部分小型锂盐企业追求小额利润而有一定的持续采购,对锂辉石价格有一定的支撑,价格下降速度有所放缓。预计后续锂辉石价格会随着碳酸锂的价格走弱而持续承压下行。需求方面,新能源汽车在经过5—6月份销量大幅增长后,7月销量增速放缓。

一名刚从四川地区调研回来的业内人士告诉期货日报记者,当地大部分企业正常排产,开工率高者达80%。出货方面,多数调研企业厂房外运载车辆较多,叉车装载工人忙碌,企业本身也反馈近期走货速度尚可,库存较少。

“现货持续下跌的行情加剧了下游观望情绪,上游企业希望趁着还有利润快速出货。”据该业内人士透露,鉴于当前报价仍有利润,根据对不同企业实际走货情况的观察,当前碳酸锂生产企业均在能力范围内加快出货速度,以防止短期价格下行影响利润。

后市来看,新湖期货分析师认为,当前下游需求较弱,供应端较充足,现货市场短期供需错配明显。现货持续下跌的行情加剧了下游观望情绪。开工率较高情况下,供应充足,下游压价态势持续。正极材料企业的碳酸锂原料库存处于持续下降状态,但库存仍处高位,补库力度弱,市场情绪较为悲观,现货尚未止跌。短期需关注下游补库与采购情况,碳酸锂市场或继续弱势运行。

“碳酸锂现货价格跌势不改,市场仅维持刚需采购,现货成交不畅,价格继续下行。”上述业内人士表示,市场对年后供应充裕有较高期望,年内现货相对紧张,叠加国内宏观经济刺激政策出台,短暂推升价格走强。但碳酸锂基本面偏空不变,业内对未来价格走势看法几乎一致的情况下,期货市场将发挥价格发现功能,加速产业供需矛盾的释放。企业若想合理对冲市场价格波动风险,应利用好碳酸锂期货及期权工具,积极拥抱新市场格局,谋求稳定而长远的发展。