热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 2023石化产业大会于8月3-4日在郑州召开,本次大会包含主论坛及聚酯、基础化工品分论坛,在论坛上逸盛石化PTA/IPA销售中心副总经理徐际恩表示,当前周期装置高速发展扩充,所以加工费在逐渐下降,现在可能只有200元左右。

以下为发言全文:

徐际恩:傅会长,喻总,各位嘉宾,上午好!刚才我们何总对于上游PX做了非常详细的分析,下面我谈一谈我们对PTA和下游聚酯的看法,PTA作为纺织产业连的上游,石化产业链的下游,它具有非常明显的周期性特征,在当前的周期下我们回顾一下这个周期是怎么形成的,一起在这个周期中我们市场的参与者,就是有一些什么样的应对的策略。高扩能周期下,PTA企业路在何方?

今天的报告分为两个部分,一部分是PTA产业供需发展情况,第二个是未来的发展。

首先我们可以看到PTA产能的发展,2007年到2023年产业的周期特征非常明显,从2007年到2012年这是一个比较明显的周期,这个周期当中主要的代表性的装置除了早期的60万吨的进口的之外,我们逸盛大连包括恒力大连的200万吨装置在2009年和2011年投产是比较有代表性的周期。第二个就是PTA的量开始起来了,产能明显大于产量,就是2012年一直到2019年这个周期,这个周期当中有大量的200万吨的装置进行了扩充,有代表性的像恒力系的、逸盛系的,包括汉邦有很多新的装置。第三个周期就是从2021到现在,这个周期目前来说进行到一半,并没有完全结束,现在的PTA的产能是7000万吨,未来两年可能还要扩充。从这张图可以看到PTA每个周期的形成其实就是它的产量跟产能的比例,它的装置的利用率几乎已经达到了顶峰,触发了下一轮投产周期的来临。

发展过程当中从2016年到2023年我们可以看到行业的集中度,产业规模化是在不断的发展,最典型的就是说它200万吨装置的比率从2016年的75%到现在基本上达到了90%甚至更高的数量,除了单套装置的规模的扩充,其实从数量上来说的话,每一个企业下面装置的数量也在不断的扩充,我们逸盛和恒力来说,我们都分别拥有7套装置,逸盛第八套PTA装置基本上在今年四季度也要投产,恒力惠州的两套在今年二季度也都投产了。从2023年到2016年相比有两个比较新生的力量就是桐昆和凤鸣,桐昆和凤鸣在这三四年当中它扩充的速度是非常快的,桐昆现在差不多也要有900万吨的PTA装置的规模,凤鸣也差不多达到了500万吨的规模,取代了在之前在行业三甲的这样的位置。

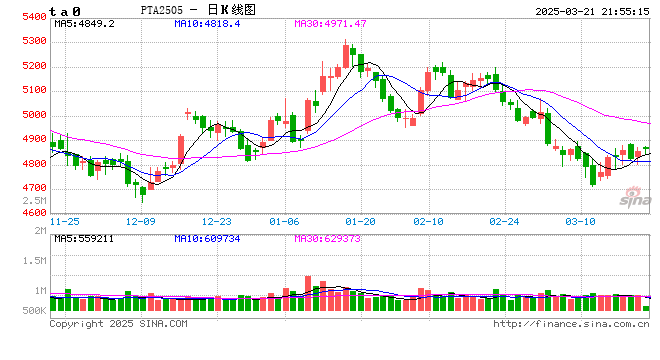

这张图我们可以看一下加工费,这个是我们市场参与者会非常关注的加工费的情况,现在市场上的装置应该可以分三个层级,第一个层级就是大于600的加工费的装置,主要有代表性的相对比较老一点的,像以前的亚东的,包括仪华的老的装置,就是第一代60万吨,这些装置在现在发展过程中,特别在这5年当中在不停的逐渐的淘汰和停产的趋势,很明显的还有嘉荣的装置,包括我们逸盛自身的最老的一号线和二号线它基本上都处于停产的状态。第二个区间就是相对主流的装置,就是在2009年以后到2019年发展起来的200万吨装置,比较有代表性的就像逸盛大连的装置,还有恒力最早的几条生产线。最新的装置主要从2020年到现在,英伟达的P8技术包括BP它之前的技术转让是不愿意放开的,但是2020年左右技术转让也开始对外放开,包括像凤鸣最新的两条生产线都是用的都是BP的生产技术,那么这个新的装置基本上加工费可以控制到400左右这样的装置。所以我们看这个装置比例来说,从这张小图来说很明显的转折点就是今年,今年是非常明显的,最老的我们不用说了肯定是在逐步减少的,占比的装置,为什么前两年的行业平均加工达到500左右,500左右是过去2年,是因为主流装置的加工费成本就是在那个位置,今年为什么下降了?因为新一代的装置的比例是在不断的提升,目前为止最新的装置比例已经达到了46.7%,新的装置已经成为了市场评判的一个比较主流的标杆。

从加工费我们也可以看到,高的时候我们PTA加工费也到过1000多的时候,这个周期是在什么周期?是产能利用率接近顶峰,它在一个牛市周期的末端它的加工费,就说明这个产品自身就有驱动,就是在2018-2019年我们PTA加工费应该是非常高的,那个时候产能接近顶峰了,当前这个周期装置高速发展扩充,所以加工费在逐渐的往下降,现在可能只有200左右。

还有就是说季节性,PTA季节性也比较高,每次比较高的时候都是在7-9月份,在发展过程当中区域的集中化我们这几年也是在很明显的在进一步集中,浙江和江苏行业的地位目前来说肯定是不可动摇的,在这两个区域PTA主要的生产基地也是比较聚集的。浙江的份额2022年较2016年有比较明显的提高,主要是浙江这块有几套比较大的装置投产,典型的就是我们逸盛新材料的700万吨的装置在2020年左右投产的,提升了浙江区的份额,包括凤鸣的装置也提升了浙江的份额。

刚才提到了这个周期可能产能高速扩增,现在可能还是只进行了一半,虽然我们现在PTA产能利用率已经逐年下滑,有点过剩,但是未来两年在建装置还有2000万吨,包括已经快要投产的,就是台化、仪化的装置,可能在明年的一季度。华南这块也有投产的,恒力的两套已经投产了,桐昆的两套可能速度比较慢一点。

在PTA发展的过程当中,其实还有一个现象这几年我们一直会提到,而且对于整个市场的影响、估值的影响,特别是证券上的估值会影响逐渐形成了以六大家为代表的聚酯PTA的产业链。我们母公司恒逸很早就提出了从一滴油到一根丝的产业规划,当前来说这六大家基本上从PX到PTA都有,但是每家的侧重还是有所差别的。这张表可以看到PX这块荣盛和盛虹这块的份额是比较高的,PTA这块恒力、恒逸份额是比较高的,聚酯这块比例来说是桐昆、凤鸣、恒逸这三家在聚酯领域是比较集中的。从产业链平衡角度来说,我觉得应该以我们的母公司荣盛来说它应该是最平衡的,中兴的160万吨的PX和浙石化的450万吨,基本上就是匹配了自身1000万吨的PTA,当然它下一个聚酯的份额比较小一点。这几年的发展当中,每个周期的时候这三个板块产品的利润也是不同的,在2020年之前,就是17到19年,PTA的市场很好,PTA的份额高一点可能对企业的利润贡献度就更大。在更早的一些时候可能在2014到2020年的时候聚酯的利润是很高的,那个时候聚酯一吨也是可以赚五六百、七八百甚至可以到千把块钱的利润,以当前周期来说利润最好的一定是在PX的环节,PX环节现在加工差应该说是到这个周期里面相对来说比较高的位置,但是还不是最高,其实在去年的汽油旺季的时候达到过600美金左右,然后历史上PX的加工费也多次达到600美金左右的加工费,包括18年的时候也有过。

我们看一下聚酯,其实聚酯这块发展速度也是很快的,差不多2015年到2023年,聚酯的产能的这个量从15年的4千万吨到现在的7千万多万吨的量,聚酯基本上每年6-8个点的增长。但是发展过程当中近3年和之前的5-10有一个区别是什么呢?之前的产能的投放是相对来说比较分散的,可以说是百家争鸣,很多新进入行业的从下游发展起来的聚酯相对来说全面开花的。但是在最近的3年里面,聚酯虽然大家的增长率也是比较高的,但是它的产能集中度、投放度基本上集中在6大家,新装置的70-80%基本上在六大家里面完成了产能的投放。

从区域上来说,江苏和浙江肯定是产能的主要的投放点,但是从细的来看江苏这块也发生了比较明显的变化,就是苏北地区聚酯的增幅其实在这个3-5年当中是非常迅速领先于全国其他所有的地区。在2000年左右苏北地区聚酯200万吨左右,今年已经接近600万吨了,后续还有装置在苏北投产,刚才说到了6大家里面桐昆、凤鸣、恒逸、盛虹、恒力基本上新的装置全部在苏北这个区域作为主要的投放点,形成这个情况的原因其实跟我们国家的环保政策、成本还是有很大的关系,因为苏南浙江这块现在对于燃料的使用限制是非常严格的,我们浙江这块对于能耗指标的控制很多都是要求烧天然气,包括江苏苏南长江以南对于长江环境的保护,相对用烧煤来说基本上都是要贵很多,至少要贵100块钱以上,能耗指标你要上新装置除非老装置淘汰掉新装置才能上,土地成本各方面都是苏南比苏北要贵很多,所以新装置基本上都是在苏北地区投放。

当然除了苏北地区,我们可以从全国范围来看还有一个亮点就是哪里?就是西南,这个和16年比的一个增量主要是在平面装置,万凯在苏南上的瓶片的量也是比较大的,瓶片我感觉可能从往后的发展来说也是一个区域化配套的产业,就是水厂开在哪里,瓶片厂和制瓶杯的厂可能也是一体化连在一起,行业的利润也是一样的,前两年瓶片每吨还有好几百的利润,现在开始包括后面两年瓶片也要大幅扩充,瓶片得趋势可能也会像PTA进入一个微利的行业,控制成本变得尤为重要。

从PTA和PET和PX的产品的产能投放来看,在19年之前PX一直是紧缺的品种,19年以后有一个大的明显的增幅主要就是依靠国家的产业政策的转移,对于民营炼化的一个放开,投产一些大装置的时候,就是我们做石化的恒力的,包括去年投产的宏虹的装置导致PX的国产化的比率提升了。PTA的产能这张图也可以看到,19年到现在的话产能和产量,产能远远高于产量,这里面单耗比例是0.86,虽然两个柱子差不多,但是实际上量0.86就过剩了14%这样的比例。右边这张图利润情况,在产能投放周期的末端它的利润相对来说就会比较好,一个产品成本是很重要,但是需求这块可能对于价格的弹性更大一点。18年、19年的时候产能投放周期末端利润比较好,现在是下降的通道。

如果说未来PX、PTA的情况,基本上我就觉得这个产能周期接近末端,但是PTA的产能投放周期还在发展当中,所以从后两年的情况来看大概率,产能是不代表产量,虽然PTA马上达到了1亿吨的产量,但是设限于PX的供应能力,其实PTA的产能利用率一定是开不出的,如果说开出PX一定就飞上天了,这种可能性应该是不大的,聚酯这块基本上会保持比较平稳的增速。

未来2020-2022年产业链增速,PX大于PTA大于PET,未来3-4年,PTA大于PET大于PX,我们觉得成本决定底部,需求决定高度,哪一个品种它的紧缺程度最高,它的价格弹性也一定是最大的,相信在下个周期的话,包括后续的郑商所有很多的产业链的品种都会上市,这种表现形式可能会比之前会更加明显一点。我们觉得在未来几年产业链的驱动无论从估值的逻辑还是驱动逻辑,可能PX更能够引领整个行业的每一轮的周期,大周期里面有小周期,小周期里面还有阶段性的行情的启动和回落,可能PX的驱动力更强一点。

从我们产业链出口这块,其实在PTA在疫情之前基本上出口量不大,但是疫情对于全球的产业链的重构形成了新的机制,特别像去年的俄乌战争导致了汽油的需求的上升,全球物流环境的改变,甚至疫情期间一些欧美老旧装置的淘汰,所以导致了欧盟芳烃更多的生产汽油,PTA这块反而增大了进口量,所以2021年开始中国的PTA的出口量反而增加了,哪怕到今年单月我们最高的时候做到40多万吨的PTA的出口,较疫情之间是非常明显的一个变化。

从贸易流向来说,印度、土耳其是主要的贸易流向国,土耳其的货很多转手去了欧洲,印度这块有非常大的需求量,7月份我们发生了一个事情,就是印度对中国PTA有一个BS证的问题,限制了中国PTA的出口,但是间接的大幅提高了他们本国聚酯的生产成本,我们自己感觉这个政策可能在未来两种途径,第一个可能会重新开放中国PTA对印度的出口,因为当前中国PTA和印度的价差已经超过了500元人民币每吨的价差,这种价差下它本国的聚酯产业链是很难产生竞争力的,另外一种途径可能就是我们物流环境的改变。

从聚酯这块来看,第一个产量这几年每年都有比较稳步的增长,纺织品的出口这块如果各大类综合起来也不差,每年基本上找平或者稳步上升。但是大家也提到整个产业观感很差,就是你去问单体企业都觉得今年这个生意不好做,亏钱,其中一个主要的原因就是越往下游它的样本的数量越大,这几年我们在江浙这一块,随着环保政策的要求越来越严,很多苏南的企业搬到了苏北,搬到了中部,甚至有些往西部搬,你搬过去了你的数量是扩充,你本来100台织机搬到一个新地方可能就变成200台织机了,所以整个下游为基数在不断的增长,但是下游的产能过剩也在发生改变,所以个体的感受很差。但是如果站在国家统计局的总体的高度来看,整个产业的发展态势,它的数量其实并不差的。

从未来来说,我们都知道当前周期提到比较困难的产能过剩投放周期,我们尽可能要挖掘潜力,减少亏损,我觉得我们从六个方面,从产业链的布局、区域的优化、自身的加工成本、经营模式、定价机制、渠道的优化这几个方面努力。

从产业链来说这几年的区域,包括国企、民企,国企很多也在不断的往下游发展,从原有的主要以生产成品油为主的主要的炼厂逐渐的扩充化工品牌的量,因为化工品的类型相对成品油来说它的选择更广,类型更强,扩充的蓄水池的能力也会更多,包括产品间的切换,所以国企也在不断的往下游发展。包括一些新增的PX,新增的乙烯装置。明显为了抗风险,打通产业链,你怎么样在不同的周期中东方不亮西方亮,你就要尽可能的把自己的产业链拉长,可以穿越周期,增强自己抗风险的能力,基本上一体化的发展,无论国企还是民企都是往这个方向努力。

区域布局在当前经营环境都不是很好的情况下,即使没有办法完成自己一体化的发展,我们尽可能做到区域的配套一体化,比如说这个地方你有PX原料的,有PTA装置的,那么我的聚酯厂装置就建在旁边,我的瓶片装置尽可能建在旁边,那这个发展特征我觉得也是会越来越明显。包括PTA也好,瓶片也好,我相信在未来的5年会逐渐演变为像现在水泥厂的特征,基本上都是本地化供应,你要跨区域供应基本上你的竞争力就会明显的下降,以我们PTA来说的话,你北方的供应你拉到华东来基本上就会将近100块钱的运费,以前在高利润的时候100块钱觉得无所谓,现在在低利润的情况下,100块钱可能就是增大100块钱还是亏损100块钱的问题,所以区域化的配套在未来的发展当中,产业布局来说我相信是一个非常明显的趋势。

从成本来说,刚才提到虽然PTA目前是7000多万吨装置的量,但是其中有1000多万吨的最老的大于600块钱加工费的装置,虽然这几年也在逐渐的淘汰,速度还是比较慢的,这是完全没有竞争力的,1000多万吨装置。第二个梯度像400-600多万吨装置也有3000多万吨,以当前最新的主流装置来说的话,还是3000多万吨,这样的过程,我相信随着国家的环保政策越来越严格,包括供给侧的也许会有一些新的政策,那么自身成本的降低,技术的改造,对于未来竞争力的提升会有非常重要的,练好内功。新装置成本低在哪里?PX单耗其实是差不多的,但是它醋酸的含量的用量其实是新装置明显降低的。一个很关键的新的装置基本上有电力回收的系统,而相对老的装置基本上像蒸汽都是要外购的,这里一来一去又是要上百块的差距。

投资成本来说的话,现在新的装置像250万吨的装置现在大概40个亿左右,以前我记得我刚刚入行的时候60万吨的装置差不多就是要30亿的投资成本,现在得40多个亿,250万吨,折旧这块也会少很多。

经营模式来说的话,当前的情况下也要不断的修炼自身,开拓渠道,特别是像我们郑商所在我们具体产业品种是越来越多,包括短纤、PTA,未来会有PX,瓶片等等,产业的工具也逐渐的增多。对于我们PTA工厂来说,现在除了像合约货的买卖以外,我们也增加了点价模式所占权重的加大,包括前两年我们签的长约里面,我们还给了客户一定的点价的比例,自身优化的同时也给予客户优化的空间。包括现在我们卖的现货基本上都是用的点价的形式对市场再销售。

第二个就是加工费套保,加工费的套保,我相信现在像我们同行也好,包括一些贸易企业很多人也在做这个事情,合作加工的套保就是说你买原料控产品,像之前很多产品就是要用外盘来做,未来的话可能交易所这块国内的品种越来越多,我们很多套保就可以放在国内来做。包括像我们买石脑油、PX,买国内PX短纤,然后加工费的放大收缩,这些经营模式可能是未来工厂在熊市周期里面运用的比较多的一种方式。

还有一个就是虚拟与实物库存不断的切换,以前没有期货的时候我们觉得看涨我要屯实物库存,要看空的时候要抄买,那么现在有期货,很多你建库存的动作对产品的套保都可以放在期货来完成,就是实物和虚拟库存,对于企业的资金流包括仓单的质押,对资金流这块也会有比较大的改善。

聚酯这块我觉得现在越来越多的企业,特别是对于一些小的这样的聚酯企业,他们在点价这块运用的非常灵活,因为大有大的优势,小有小的优势,那大厂可能是在成本上、规模上加工费一定是比小厂低,但是在灵活度上小厂的灵活性在有了很多工具以后它的灵活性会更高,所以如果用的好小厂的效益不一定会比大厂差。像我们宁波有些客户我们沟通下来,他有时候一天产销好的时候一天可能半个月的货卖掉了,卖掉以后马上原料收回来,但是大厂你说一天卖十几天的货就不太可能,所以后点价模式,包括锁原料成本,在现在的聚酯企业运用的也是非常普遍。我觉得我们这个产业和市场的经营化的程度相较于其他产业应该是比较高的,当然在这个这个过程当中贸易商是起到了非常重要的作用,因为贸易企业在我认为一定是市场的敏感度最高,灵活性最强的一家企业,所以他对于各种金融工具的运用,给企业的推广上,包括期权的运用,各种组合方式的推介,我觉得他们也对这个行业的发展起到了非常正能量的贡献。

在我们产业和金融结合的时候我们也不断在评估,有时候月差逻辑,估值逻辑、驱动逻辑,像我们行业里面除了贸易企业,还有很多现在期货公司的子公司也都在不断的和大家推广和优化这些模式。定价机制的变化其实就是PTA一个越来越市场化的过程,他从最早的定价模式,当然对于卖方是最有利的,如果一个产品是非常紧缺的话,我一定是很愿意选择报捷价的模式,我卖方说了啥价就啥价了,最早可能在2012年之前我们基本上用的都是这种报捷价的的模式,然后逐渐演变成月度均价,月度均价我印象很深,它的一个转折点开始就是从恒力的大连的装置开始,市场开始出现了月度均价的模式,这里面当然也有很多变数,你比例什么的,一口价的方式可能在我们现货这块用的相对来说比较多,但是单纯的一口价对于买卖双方都有风险的,那你一口价可能现在更多的都是和盘面结合起来做。

成本定价其实除了中国市场以外在外盘的定价方面,我们现在包括一些出口的合同运用的还是比较多的,我们基本上用普市的价格加减阿尔法的这样的一个系数和外商签订一些年度美金的长约。

现货价格我觉得这个就是点价,现在基本上现货这个PTA的交易都是点价交易,那么基差合约的模式,其实在我们今年和主流贸易商签订的合约中我们已经运用了基差,因为评估机构给予的价格一个评估当天的市场的价格,另外一个就是评估当天的基差,现在很多交易当中可能基差比价格更为重要一些。未来有没有发展?我觉得是有发展的,这个基差价格形成机制还不是很好,因为毕竟它还是样本的单体,特别是我们每天评估的价格,可能样本的单体还是比较少的,没有非常市场化,也许我们的行业会跟我们郑商所每天的结算价格加减基差形成一个价格优势,我觉得也是未来会发生的一个方向。

从我们这个产业来说,内盘来说熊市周期毋庸置疑,但是如果站在海外的角度看中国的PTA的话,其实站在海外他认为现在就是一个牛市周期,因为海外的PTA的价格在这几年是明显上升的,和我们国内是走了一个完全剪刀差的态势。我们中国的PTA怎么样走出去获取更好的利润?今年我们基本上出口的货90美金这样的价格,600多是不含税的,如果含税的话至少要800块钱左右的出口的价格,内盘的话可能年初到现在应该不超过400,海外出口这块相对国内来说其实是有一个机会。但是瓶颈在哪里?瓶颈是中国的很多的PTA出口对于很多国家还是有贸易壁垒,当然有贸易壁垒我们也理解,因为中国的量实在太大了,你基本上把全球的产能全干完了。但是在这个图当中我们可以看到聚酯来说每周其实是需要大量PTA进口的,但是中国的PTA到不了美洲,很多都是韩国的PTA在出口美国,台湾和韩国的PTA基本上自用,但是现在基本上如果全球的物流如果能够重构的话,物流重新优化的话,我相信对中国的PTA企业也是一条出路,比如说韩国的PTA、台湾的PTA可以出口到欧美,中国的PTA出口到韩国、台湾,可能也是未来的努力的方向,当然这个除了价格之外还有硬件的配套的等等的一些协商的问题。但是随着国家的走出去的战略,对我们企业来说也是一个发展的方向。

我的报告完了,谢谢各位!