来源:肥易通化肥价格资讯

· 期货市场 ·

图片来源:文华财经

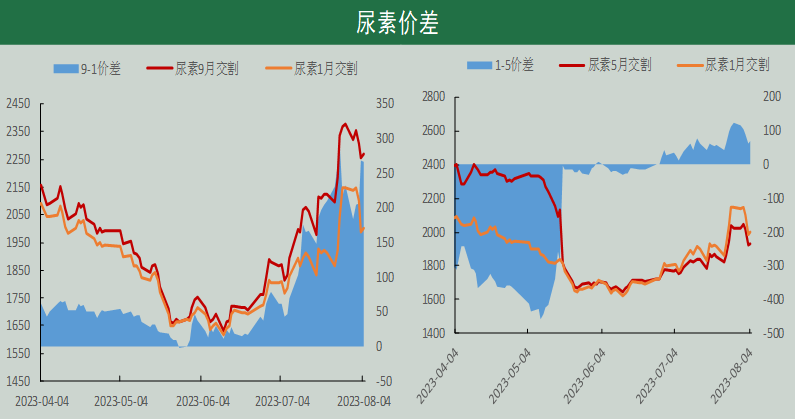

图片来源:文华财经上周,尿素期价高位震荡后开始中心下移,周初期价依然维持震荡偏强,高位震荡,不过现货价格松动,国际涨势放缓,基本面强势已经略有放缓,而美国非农小数据好于预期,美债收益率上行,市场风险偏好下降,原油价格大幅下挫,国内商品期货普跌,尿素主力合约跳空低开震荡,远月合约甚至跌停收盘,强势有所放缓,周五期价虽然试探性反弹,但很快回吐涨幅并回落。周一尿素期价再次出现了跳空低开低走,9月合约最低下行至2178元/吨左右,不过在下方2180-2200附近支撑较强,期价收回大部分跌幅,尿素9月合约收于一根带较长下影线的小阴线,收跌2.97%;主力资金已经积极向1月合约转移,成交持仓大增,期价最低回踩1904元/吨后反弹收于一根带较长下影线的小阳线,跌幅1.25%。移仓换月过程中,1月合约前二十名多空主力席位均有增持,多头主力增仓更为积极主动。

现货市场来看,周末价格出现了显著的下调,国内农需转弱,工业刚需采购为主,工厂新单成交情况不及预期,周末以来,工厂报价开始出现明显的下调,部分工厂降价幅度较大。今日山东、河北及河南尿素工厂出厂价格范围多在2350-2400元/吨,周环比下降100-150元/吨,山东少数工厂成交价到2310-2320元/吨。

供应端来看,上周,尿素产量稳定在17.5+万吨水平,高供应毋庸置疑,日产同比偏高超过3万吨。周末,山东平原发生5.5级地震,受此影响,山东阳煤平原尿素装置停车,目前暂不确定复产时间,山东华鲁恒升尿素装置地震后短期减量,目前生产已恢复正常;此外,黑龙江七台河停车,安徽合肥四方短停,造成整体供应有所下滑,不过截止到8月7日,安云思日产数据依然在17.4万吨,开工率73.7%,同比偏高2.9万吨。

需求方面,国际尿素报价强势依旧,市场正在等待印标落地,成交价格以及成交规模尚不明朗,出口预期仍在发挥潜在的支撑;不过国内需求已经出现了明显的走弱,农业用肥已经进入传统淡季,采购需求下降,而工业仅以刚需采购为主,虽然复合肥开工率环比增长有所提振,但国内现价持续走弱,买涨不买跌情绪主导下,需求依然表现低迷。

国际尿素价格强势依旧,出口强支撑仍在,但国内尿素农需转弱,加上工业生产淡季,采购仅以刚需为主,需求端出现一定颓势,而供应方面,尿素日产规模仍处于相对偏高水平,供应宽松而需求压力减弱,市场情绪发生转变,尿素期价出现了显著的下调,加上前期快速拉涨过程中,并未形成有效压力带,期价的回调幅度非常迅猛。从供需基本面角度而言,7月尿素产量同比偏高40余万吨,8月份这种同比偏高仍在延续,若非集中出口增加,供需宽松可能难以扭转;而成本端来看,煤炭旺淡季转换,价格重心有望继续回落,远高于成本端的尿素价格缺乏支撑,价格或面临继续下行。周末以来,尿素现货价格出现了明显的下降,期现货交替回落。不过,8月9日印度尿素进口招标即将落地,市场还在观望印标对于我国尿素出口的实际影响,市场仍有观望情绪;结合期货盘面来看,基差仍在回归过程中,尿素9月合约关注下方2180-2200附近、1月合约关注1850-1930附近支撑,暂时或有反复,但中期鉴于供需宽松,成本端预期下移,还是建议企业逢高做好卖出保值的准备。

尿素的现货价格有所松动,随着北方追肥需求结束,工业需求处于相对生产淡季,内需有所放缓,缺乏需求支撑下,工厂新单成交情况有所下降,高端成交价格出现了松动,不过尿素工厂仍有前期待发订单支撑,且部分有价格优势地区仍有集港订单支撑,价格下调幅度相对有限,加上复合肥开工率回暖,阶段性采购仍有支撑,尿素低端报价表现出一定的抗跌性,甚至略有上行;此外,印度招标尚不明朗,出口预期还在,市场观望情绪较为浓厚,现价下行幅度相对有限。截止到8月4日,北方尿素工厂主流出厂价格范围到2450-2500元/吨,山西工厂低端价格至2350元/吨左右;新疆尿素工厂对疆内出厂报价在2180-2270元/吨,新疆棉花用肥预计8月10日前后结束;江苏及安徽尿素工厂出厂报价在2530-2660元/吨。本周国内尿素市场批发价格范围到2300-2600元/吨。

尿素主力合约价格周初震荡后重心下移。北方农需结束,价格拉涨后工厂订单成交情况放缓,市场继续拉涨动力放缓,周初高位震荡;周三夜间,国际原油价格大幅下挫,大宗商品普跌,特别是煤化工板块跌幅较大,周四尿素主力合约价格跳空低开,重心下移,远期合约甚至跌停收盘,不过,基差仍有继续回调空间,现价并未继续扩大跌幅,近强远弱格局下,尿素9月合约周四尾盘收回部分跌幅,周五多部门召开的新闻发布会,市场预期政策利好,尿素期价高开后高走,一度重回前高震荡区间,不过,政策利好预期踏空,期价回吐涨幅并收阴。截止到8月3日,尿素2309合约报收于2269元/吨,较7月28日结算价下调73元/吨,跌幅3.11%,振幅6.59%。

从技术图形来看,尿素9月合约价格在前期快速拉涨过程中,2300下方支撑相对较为薄弱,期价很快回补此前缺口,不过现价并未扩大跌幅,基差回归过程期价仍有一定支撑,期价曾试探性反弹,然而国内供需宽松,市场反弹动力不足,期价在前高附近承压回调,目前短期均线掉头向下,MACD红柱收缩,期价刷新高点后心理线指标背离,相对强弱指标张口向下扩大,显示出一定的颓势。远期1月合约走势明显弱于9月,期价仍在继续震荡下探,短期强势放缓。不过期价能否扭转甚至走弱,9月合约还需关注下方2180-2200、1月合约下方关注1930附近支撑表现。

UR2309合约周度成交量7485.32万吨,周环比减少2967.52万吨;持仓量353.15万吨,周环比减少175.532万吨,成交额1725.26亿元,周环比减少647.43亿元。本周,成交量以及持仓量均有明显的放缓,一方面是郑商所上调尿素手续费后市场投机热情下降,另一方面主力合约开始移仓,预计下周UR2401合约将替代9月成为新的主力合约。从总合约成交持仓来看,周成交量环比下降,持仓量微幅增加。

尿素期价周环比明显下降,现价也出现了明显下降,不过期价跌幅稍大于现价,基差周环比有所收窄;以山东市场价格为基准,尿素9月合约基差111元/吨,目前基差仍处于回归过程中。

合约持仓方面,尿素期货总持仓环比略有减少,不同合约持仓略有分化。截止到8月3日,尿素主力9月合约持仓总量264341手,环比减少87766手。从主力席位来看,多空主力均有减持,多头主力减仓更为积极主动。截止到8月4日,前五名净多单持仓54775手,周环比减少28379手,中信期货、东证期货以及国泰君安持仓均有减持,光大期货以及银河期货持仓量微幅增加;前五名净空单持仓28379手,环比减持13468手;前五名席位净多单11308手。远期1月合约前五名持仓均有增持,多头增仓相对积极。

本周初,尿素装置检修较少,日产规模仍处于偏高水平。据隆众数据显示,8月3日调查,全国尿素日产量约为17.51万吨,较上周增加0.4万吨;开工率约82.83%,较上周期增加1.88%,比同期上调 19.47%。煤制尿素84.08%,环比涨2.40%,比同期上调20.84%。气制尿素79.12%,环比涨0.35%,比同期上调15.39%。小中颗粒83.91%,环比涨2.39%,比同期涨18.75%;大颗粒77.88%,环比跌0.45%,比同期涨23.28%。

本周,新疆天运、安徽泉盛开始检修,贵州赤天化因故障而短期停车;而云南大为制氨、新疆天运、安徽泉盛复产,日产规模远高于去年同期水平;下周,8月上旬山西潞安、中石油大化即将进入复产周期,预计供应或维持偏高水平。

原料市场方面,近期煤炭价格稳中略有松动,但整体表现稳定,价格波动有限。上周台风来袭,导致我国大面积降水,煤炭产销均受到一定的影响。从需求端来看,高温压力缓解,电厂煤炭日耗下降,旺季需求压力减弱,电厂库存虽有消耗,但依然处于相对高位,北上采购意愿较为有限;而全国大范围降水,工业需求也受到影响,需求端采购有限,港口报价震荡继续回落。不过,供应端来看,华北等地大范围降水,煤炭生产也受到波及,大秦线铁路运量一度显著下调,集港量下降,导致环渤海港口库存小幅去化,加上发运成本支撑,港口报价并未扩大跌幅。至于中期价格走势,电厂煤炭日耗在8月下旬将逐渐走弱,而目前库存仍处于相对高位,高进口、高供应情况下,电煤需求很难有大规模采购出现,价格大概率承压运行。当然,非电需求进入金九银十旺季,工业需求能否复苏,还需关注钢铁平控以及终端需求实际情况,暂时并无明显利好。

本周,环渤海港口动力煤价格震荡略有下滑,截止到8月3日,秦皇岛动力末煤Q5500报价在843元/吨,较7月28日下调15元/吨;7月31日,全国市无烟煤中块市场价1265元/吨。

本周,国内液化天然气价格震荡下挫,据生意社液化天然气报价来看,截止到8月4日,液化天然气基准价格3604元/吨,7月28日报价3816元/吨,本周国内液化天然气价格下调5.5%。

上周,周边煤化工需求向好,合成氨价格周环比明显上涨,截止到8月3日,山东地区合成氨价格3250元/吨,较7月28日大幅上涨190元/吨,尿素价格震荡略有下行,合成氨与尿素价差扩大,截止到8月3日,本周合成氨尿素价差770元/吨,该价差显著反弹,但同比仍处于相对偏低水平。甲醇价格有所上调,截止到8月3日,甲醇市场价格2375元/吨,较7月28日上调60元/吨,甲醇与尿素价差收窄,山东地区现货甲醇与尿素价差-105元/吨,同比略有偏低,处于近几年同期偏低水平。

目前,复合肥价格震荡有所上行,截止到8月3日,45%氯基复合肥报价2300元/吨,周环比上行50元/吨。尽管复合肥价格上调,但原材料价格涨幅更为明显,复合肥企业加工利润下降至320元/吨左右。从复合肥企业开工率来看,截止到8月3日,复合肥开工率41.5%,周环比继续增加6.39个百分点,同比偏高18.73%;复合肥开工率继续增加,加上前期尿素库存偏低,复合肥企业仍有阶段性采购需求支撑。三聚氰胺开工率本周环比下滑,截止到8月3日,开工率63.09%,环比下降2.08个百分点,同比依然偏高13.7%。

尿素库存情况来看,本周尿素企业库存继续小幅增加,库存去化形势放缓,截止到本周,企业库存16.2万吨,周环比+2.39万吨,环比增加17.31%,同比偏低30.35万吨,降幅收窄至65.19%;港口库存周环比增加4.40万吨至16.5万吨,同比偏低3.60万吨。

本周,国际尿素价格继续呈显著上扬趋势,近期南美地区为即将到来的播种季而在国际市场上采购尿素,澳大利亚买家也相对较为积极,国际报价依然维持偏强运行,不过,早期美国诺拉港驳船交易价格下滑使当地市场交易活动有所放缓。截止到8月3日,小颗粒中国FOB价报362.50美元/吨,周环比上涨43.50美元/吨;波罗的海FOB报价352.50美元/吨,周环比上涨37.50美元/吨,阿拉伯海湾价格370.00美元/吨,周环比增长35.00美元/吨。截止到8月3日,大颗粒中国FOB价报410.01美元/吨,周环比增长20美元/吨,伊朗大颗粒FOB价格381.51美元/吨,周环比增长47.50美元/吨,阿拉伯海湾大颗粒FOB价格413.51美元/吨,周环比增加18.50美元/吨。

目前,国际市场的焦点在于印标,8月9日印标的最终成交价格与最终成交规模将影响国际尿素市场的走势;中国尿素价格与国际尿素价格接轨,出口预期对市场的提振作用较强,后续关注印标中,中国实际成交情况。

本报告发布机构

--冠通期货股份有限公司(已获中国证监会许可的期货投资咨询业务资格)

本报告中的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。报告中的内容和意见仅供参考,并不构成对所述品种买卖的出价或征价。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。本报告仅向特定客户传送,版权归冠通期货所有。未经我公司书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。