热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

市场回顾

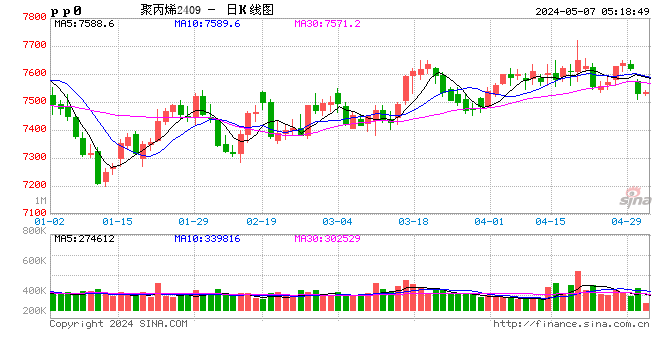

周三PP01合约小幅上涨,开盘价7628,收盘价7736。成交尚可,绝对价格小涨50-100不等。截至2023年8月30日,中国聚丙商业库存总量在71.70万吨,较上期下跌4.08万吨,环比跌5.38%。

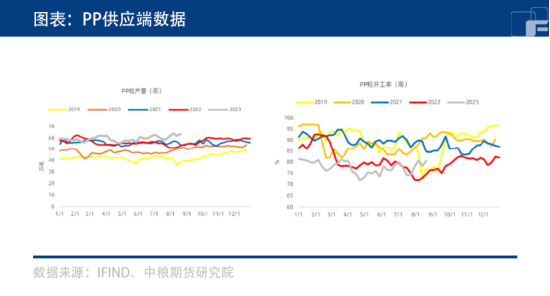

平均产能利用率上升,本周多家计划重启

供应端,上周(8月18日-8月25日)聚丙烯产能利用率环比上涨2.14%至80.38%,金能化学45万吨/年、延安能化30万吨/年等装置重启,使得聚丙烯平均产能利用率上升。

本周京博聚烯烃二线40万吨/年及茂名石化三线等装置有重启计划;浙江石化4PP45万吨/年及广州石化一线14万吨/年计划停车。

下游开工下降,库存仍有去化空间

需求端,上周PP下游行业平均开工下降0.01%至47.47%,较去年同期低0.09%。塑编开工下降,PP注塑、BOPP、PP管材、胶带母卷行业开工小幅上涨,PP无纺布、CPP行业开工走稳。

截至2023年8月25日中国聚丙烯总库存量:75.78万吨,环比下跌1.24万吨,同比下降0.33万吨。当下PP库存中性水平,未来随着旺季到来,或许仍有进一步去化的空间。

油制PP深度亏损,煤制利润尚可

近期油价坚挺,目前油制利润下,油制PP依旧处于深度亏损状态,煤制利润尚可,PDH制工艺压缩明显。内外盘方面,进口利润关闭。PP整体估值中性。

年度大概率产能过剩,未来或持续降价

在2023年,随着大量新装置的投产兑现,PP产能将大概率出现过剩。要想解决过剩风险,最可能的路径就是靠持续降价来刺激内外需求、关闭进口窗口以及倒逼上游边际产能出清,以实现供需再平衡,

基于此,向上打没上游利润和进口利润将是未来PP交易的主要逻辑。

向下则有高成本和宏观修复预期托底。单边角度,预计PP合约在高供应和高成本的双向影响下,价格将在周期底部宽幅震荡。

对冲角度,由于高投产预期使然,相比其他化工品,仍旧是化工品内对冲偏空配的合约。

(刘宇 投资咨询号:Z0012343)