导语

BOPP为中间品,处于聚丙烯产业链条偏终端的位置,其盈利能力在产业链条内处于中间水平且相对平稳,BOPP企业主动寻求产业链一体化发展的企业不多,多为上游及下游产品向BOPP行业拓展。2023年以来,BOPP产业链产品盈利上、下两端率先进入亏损状态,下半年开始BOPP亦由盈转亏,截至7月BOPP产业链产品均步入亏损状态,接下来,BOPP产业链条内行业投产速度或有减缓。

BOPP为中间品,处于聚丙烯产业链条偏终端的位置

BOPP是中间品,属于聚丙烯产业链接近终端的产品:原料为聚丙烯,用到聚丙烯中的拉丝料及BOPP膜料,最源头产品主要为原油;BOPP主要用于包装、印刷、胶带等领域,经过包装厂、印刷厂加工后的薄膜最终流入到终端食品厂、服装厂、电子电器厂、化妆品厂、烟厂等。

本文BOPP价值链传导将以其上游原料聚丙烯及主要下游胶带母卷做论述。聚丙烯与BOPP的产出比为1:1,BOPP到胶带母卷的产出比为1:2。据卓创资讯数据显示,2010-2022年中国BOPP占聚丙烯下游消费占比的14%-29%,2010-2022年中国胶带母卷占BOPP下游的15%-27%。聚丙烯及胶带母卷在BOPP上下游产业链中起到关键作用,其价值传导有一定代表性。

BOPP产业链价值传导:产业链上游产品盈利空间波动范围大

从2018-2023年1-7月BOPP及上下游产品毛利(图2)变化情况来看,BOPP盈利能力处于产业链中间水平;其上游聚丙烯盈利能力在2018-2021年维持偏高,2022年转为亏损,且盈亏值较其它产品大;其下游胶带母卷盈利能力处于成本端上下,2021-2022年盈利尚可,其余年份多数亏损。2018年至今数据来看,BOPP产业链上下游成本传导不畅,越接近终端的产品其盈利能力越弱。

2023年1-7月BOPP及上下游产品平均毛利情况来看,原料聚丙烯盈利能力较2022年好转,但仍处于负盈利状态;BOPP平均盈利尚处于成本线上方;下游胶带母卷由盈转亏,步入负盈利时代。

2023年1-7月BOPP及上下游产品月均毛利(图3)情况来看,1-7月原料聚丙烯均处于亏损状态,且下半年亏损加剧;BOPP盈利空间陆续收窄,1-5月尚处于成本线上方,6月起盈利为负;下游胶带母卷除1月处于成本线上方外,其余月份盈利值均为负数。

虽然BOPP上下游产业链各产品基于产业链位置的不同盈利能力存异,但综合观测发现,聚丙烯、BOPP及胶带母卷盈利趋势性基本一致,2018年至今各产品盈利空间“先减后增再减”的趋势基本相同,2023年单月盈利来看趋势性也基本一致。

BOPP所处产业链盈利相对平稳,上下游主动加入居多

BOPP产业链价值传导来看,相对顺畅。上游原料聚丙烯盈亏空间波动范围大,且投产成本、技术成本等偏高,BOPP企业向上延伸投产聚丙烯装置的企业不多;而下游胶带母卷行业入行门槛低,BOPP企业为稳固自身销量,搭配下游胶带母卷生产线为主。从胶带母卷行业来看,BOPP作为其上游原料,盈利能力相对平稳,胶带母卷生产企业主动上线BOPP的行为较多。

从表中数据可以看出,BOPP产业链条内,BOPP企业主动寻求上下游产业链一体化的企业不多,多数为上游聚丙烯主动向下延伸产业链和下游胶带母卷企业、镀铝企业、彩印厂、服装厂等向上延伸BOPP的行为。这主要与BOPP在所处的产业链中其盈利相对平稳有关。

BOPP产业链:盈利均已为负,上下游产业链投产步伐或放缓

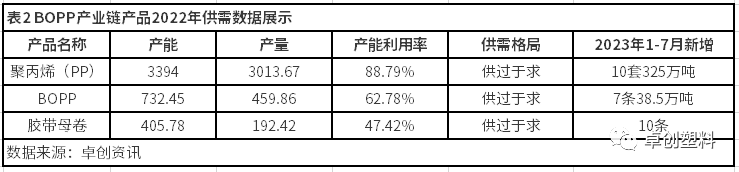

通过图2、图3数据看出截至2023年7月,BOPP产业链产品盈利能力均已转负,行业盈利水平与行业供需关系有一定关联,从表2数据可以看出,BOPP产业链产品均已处于供过于求阶段,且2023年1-7月新增投产也较为密集,加剧了行业盈利由盈转亏的速度,而随着BOPP产业链产品盈利均已转负,接下来或将影响行业的扩能速度。截至2023年7月,中国聚丙烯、BOPP及胶带母卷行业产能分别达3719万吨、672.65万吨、366.67万吨(BOPP与胶带母卷在2023年6月进行了淘汰装置产能剔除工作)。

文|冯圆圆、薛娇

来源|卓创资讯