热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 能源研发中心

连续七周收涨之后,油价终于迎来了调整周,过去一周宏观利空压制风险资产表现,全球金融市场风险偏好降温明显,各核心经济体股市下跌明显,油价高位也是一度连续回落。而随着美国原油产量近期的快速增长,WTI原油在过去一周成为跌幅最大油种,一度跌破80美元,高位回调近6美元。不过随着调整需求得到一定程度释放,油价也有所企稳,最近2个交易日获得支撑后展开震荡反弹。SC原油在8月之后走势明显强于欧美市场,在近期欧美油价调整阶段表现尤其强势,尤其是近月合约价格明显高于其理论定价,走出这样的表现正是基于欧佩克+持续深化减产之后,供应端收紧带来现象。而过去一段时间内人民币汇率持续走高及SC原油期货仓单量快速回落,以及中国加工量持续刷新三年了高位的系列因素形成了共振,从而推动了SC原油的大幅走强。

在油价调整阶段,成品油裂解差、原油市场月差均有所波动但整体仍较为强势,这显示出油价在调整阶段的韧性,前期油价的强势拉升表现在之前一周各大核心机构陆续公布的月报中也可以得到合理解读,越来越多机构对下半年原油市场因供应短缺而会出现持续去库的供需层面保持了一致预期,这样会让油价在未来一段时间内保持相对强势抗跌的表现。虽然上周油价回调让油市热度有所降温,但多数机构对油价整体展望仍较为乐观,认为下半年油价仍有抬升空间,显然这样的判断是基于当前减产背景下原油市场供应偏紧的基本判断。

美国原油产量连续二周回升,库存维持去库

8月8日美国能源署公布的短期能源展望中将其国内原油产量大幅上调到了1276万桶/日,较上一期上调了20万桶/日。其中对5、6、7月的产量回溯上调分别为10万桶/日、21万桶/日、26万桶/日,对今年8月至2024年底的产量预期平均上调亦接近30万桶/日。为了对应其调整的产量预期,在过去二期EIA周报中,EIA公布的单周产量数据分别跳涨40万桶/日、10万桶/日,这样的数据调整在欧佩克+深化减产之际颇具用意。截至8月18日当周,美国钻井数量减少了12口,这表明尽管油气价格有所回升,但油气生产商仍在抑制钻井活动。今年迄今为止,钻井数量减少了17%至642口。机构陆地钻井行业模型显示,到2023年底,将有700口钻井投入使用,这意味着趋势将在第三季度末稳定下来,并在第四季度开始复苏。另外供应端另外一个引人关注的因素是伊朗近期较为积极的增产信息,据伊朗迈赫尔通讯社,伊朗国家计划与预算组织负责人Davoud Manzour周日表示,伊朗每天出口140多万桶石油。Manzour表示,伊朗原油出口已超过该国截至2024年3月的预算水平,但没有提供确切数据。此前伊朗媒体在周六报道称,伊朗石油部长JavadOwji表示,到8月22日,该国的石油日产量将增加11万桶,达到330万桶。而伊朗希望在9 月底之前将其石油产量提高到每天 350 万桶。

尽管国际能源署(IEA)美国将推动非欧佩克+石油产量增加190 万桶/天,尽可能填补欧佩克+减产带来的供应损失,但相对于全年增长的需求来看,2023年下半年原油市场仍会有明显的去库。最新一期的EIA报告显示08月11日当周除却战略储备的商业原油库存减少596.0万桶至4.4亿桶,降幅1.34%。俄克拉荷马州库欣原油库存 -83.7万桶,前值15.9万桶。当周美国战略石油储备(SPR)库存增加60.0万桶至3.484亿桶,增幅0.17%。美国至8月11日当周EIA精炼油库存 29.6万桶,预期-47.3万桶,前值-170.6万桶。汽油库存 -26.1万桶,预期-126万桶,前值-266.1万桶。取暖油库存 -10.1万桶,前值16.6万桶。从EIA数据来看全口径库存维持了持续去库表现,原油及汽柴油库存压力均较小。需求端中美市场保持强势,美国炼油厂运行水平达到自2020年1月以来最高水平,而中国原油加工量更是继续刷新了3年来的高点,这样的表现也为油价延续强势提供了条件。

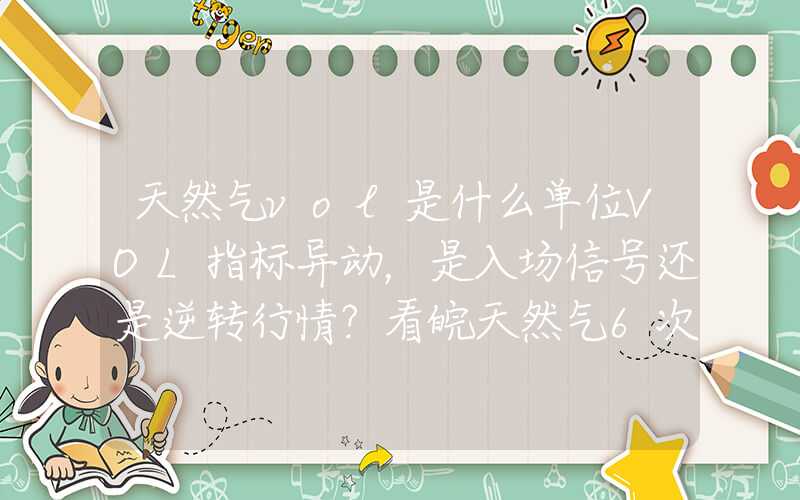

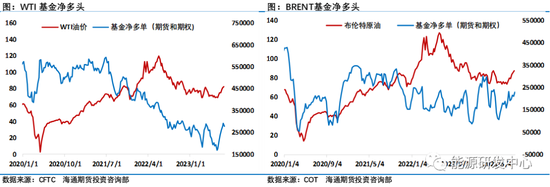

最新一期持仓数据显示,截至8月15日当周,WTI原油期货投机性净多头头寸减少28,752手至149,939手。随着美国产量回升,基金减持了WTI原油的净多头寸,不过净多持仓仍处于年内高位,而在过去一周油价冲高回落过程,基金对布伦特原油仍保持了继续增持净多头寸动作,最新一期布伦特原油期货投机性净多头头寸增加19,748手至230,735手,这给市场传递了一个非常清晰的信号,机构对下半年原油市场整体保持了相对乐观预期,虽然有宏观层面冲击不时会出现风险偏好降温阶段,这会导致油价走出调整行情,但在供应收紧确定性的背景下,油价整体强势格局一段时间内内难以撼动。短期来看油价高位连续回落之后,调整需求得到了一定程度释放,油价继续大跌风险不大,油价周四夜盘开始震荡反弹,预计会在当前区域有所拉锯,让投资者重新评估油价下一步运行区间,注意节奏把握。