金银比是黄金与白银之间价格的比值,市场中利用金银比值套利主要基于两者关联性强,但是由于白银一方面具有金融属性,跟随黄金,另一方面自身具有商品属性,跟随铜等大宗商品的走势,就导致二者在一定时期内比值出现分化和差异。

图为美元走势与金银比值呈现正相关关系

图为美元走势与金银比值呈现正相关关系从金银比值与美元指数之间的关系我们可以看出,2006年以来,美元指数和金银比值大多数时间呈现正相关关系,这主要与黄金的避险属性有关。实际上,在美元指数表现较好的时期,市场避险需求也在增加,这时候通常全球经济表现较差,市场对黄金的避险需求也会增加。同时,白银的工业需求偏弱,从而使得金银比值与美元同步走高。

同样的,当美元指数表现较弱时,市场避险需求相对减弱,这时通常美国经济表现不如其他经济体,导致市场对美元、黄金的避险需求减弱;在全球经济表现较好的时期,白银的工业需求增大,这就引发金银比出现回落。同时,在全球经济同时很差或者同时很好的时期,通常金银比也会维持稳定。

从上述金银比值与美元指数之间的分析我们可以发现,交易金银比本质上就是交易美元指数的相对强弱关系或者说美国与其他经济体之间的相对强弱关系。

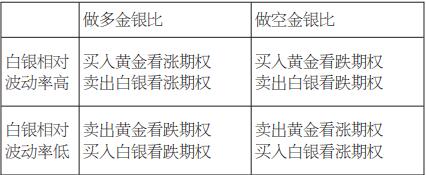

对于期权来说,可以利用相对波动率高低来进行额外波动率交易。由于期权自身带有的波动率属性,在进行金银比值交易的同时也可以进行波动率相关的交易,相对于期货交易,可以有额外的收入。

由于期权的线性收益属性,使得利用期权套利总体出现反向情况时的风险和亏损要小于期货。

相对于期货套利交易,利用期权进行套利交易能够节省大部分的保证金。

利用期权进行金银跨品种套利设计,第一,通过波动率锥判断当前品种波动率的相对高低,选择卖出相对较高波动率的品种,买入相对较低波动率的品种。第二,期权方向的选择,主要基于对品种强弱的判断,当做多金银比时,选择买入黄金,卖出白银,对应选择期权策略。

表为利用期权进行金银比交易

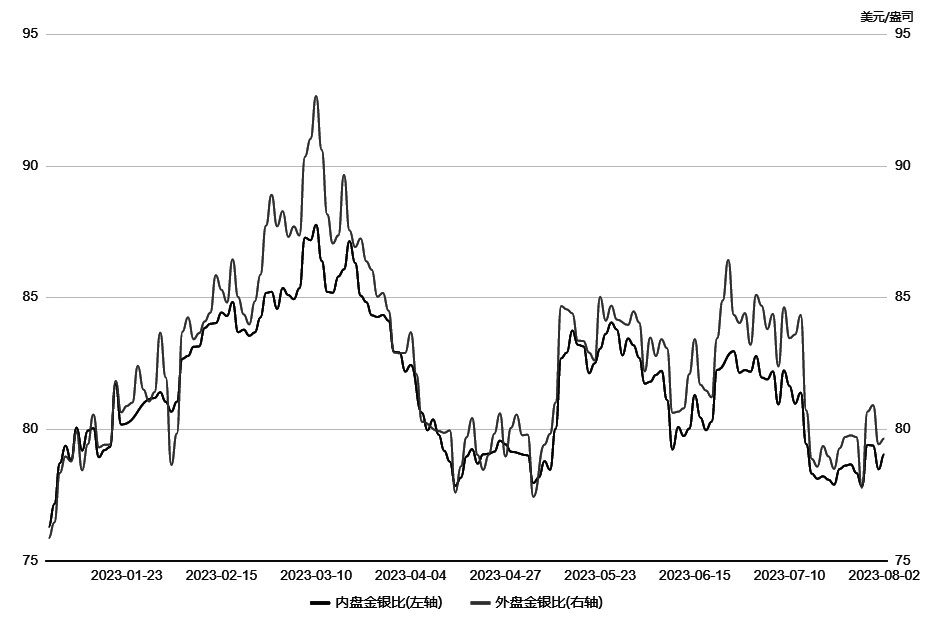

以2023年3月10日到5月5日期间内盘金银比数据为例,由于此前受疫情影响,避险属性推动金银比持续走高,而后随着市场避险情绪逐渐减弱,金银比开始回落至正常水平,在此期间利用黄金白银期权进行套利,并与利用期货效果进行对比。

图为2023年年初至今金银比

图为2023年年初至今金银比通过波动率我们可以看出,白银相对黄金波动率偏高,因此我们选择卖出沪银看跌期权,同时采用买入沪金看跌期权来进行交易。配比按照期货合约价值1:5.5进行,选择平值期权合约进行套利,同时买入10手AU2306P420,卖出55手AU2306P5000,进行持仓。

总体来讲,从盈利率来看,由于波动率是根据当时金银波动率的相对高低来进行判断,波动率的变动对最终盈利效果有一定的影响。在波动率均不高的状态下,能够通过期权来获得高于期货的收益。因此,在利用期权进行套利的过程中,可以根据当时波动率的高低进行一定的调整。从稳定性来看,期权套利的稳定性远远高于期货套利,整体回撤以及波动均比较平稳,风险也低于期货套利。

图为沪金沪银标的30日波动率相对强弱对比

图为沪金沪银标的30日波动率相对强弱对比 图为期权套利与期货套利对比

图为期权套利与期货套利对比(作者单位:齐盛期货)