热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 来源:华泰期货黑色研究

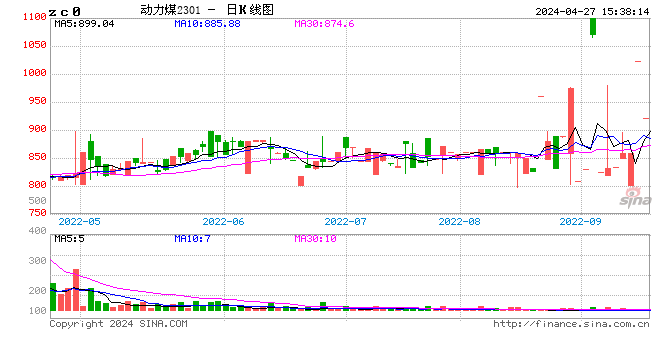

动力煤品种:总体来看,煤炭整体偏弱运行,需求疲软仍然是市场下行的主要原因。终端和港口的压价较低,港口调入量低位,港口库存持续下降,后续日耗持续下降,需求较难提振,下行趋势或难扭转。因期货流动性严重不足,我们建议观望。

■市场分析

期货与现货价格:产地指数:截至8月18日,榆林5800大卡指数718元,周环比下跌9元;鄂尔多斯5500大卡指数630元,周环比下跌20元;大同5500大卡指数680元;周环比下跌10元。港口指数:截至8月18日,CCI进口4700指数79.0美元,周环比持平,CCI进口3800指数报58.5美元,周环比持平。

港口方面:截至到 8 月 18日,环渤海港港口总库存 2380万吨,较上周同期减少86万吨,港口维持去库状态。其中秦皇岛港库存 520万吨,国投曹妃甸港库存 455 万吨,京唐港库存 183万吨,黄骅港库存 162万吨。

电厂方面:截至到 8 月18 日,沿海六大电厂煤炭库存 1358万吨,环比上周同期减少27.8 万吨;平均可用天数为 15.3 天,环比上周同期下降 0.3 天;电厂日耗88.22万吨,环比上周同期下降0.47万吨。

海运费:截止到 8月18日,海运煤炭运价指数(OCFI)报于 558.50,环比下跌11个点,截止到 8 月 18日,波罗的海干散货指数(BDI)报于 1237点,上涨108个点,跌幅为9.5%,本周指数大幅上涨,创近三个月以来的新高。

整体来看:产地方面,本周产地块煤出货良好,沫煤出货一般,贸易商整体观望情绪较浓,有价无市,价格延续小幅下跌趋势。港口方面,当前电企库存旺季去化缓慢,非电需求持续不及预期,实际采购需求低迷,市场看跌情绪有所升温,贸易商出货意愿明显提升,报价小幅下跌。进口方面,近期进口煤市场整体稳定运行,随着人民币贬值及运价上涨,整体报价较为坚挺,向下空间不大。总体来看,煤炭整体偏弱运行,需求疲软仍然是市场下行的主要原因。终端和港口的压价较低,港口调入量低位,港口库存持续下降,后续日耗持续下降,需求较难提振,下行趋势或难扭转。因期货流动性严重不足,我们建议观望。

■风险

市场煤需求表现,运输瓶颈影响,煤矿安全事故等,欧美能源价格情况,宏观因素,煤炭进口量等。

相关图表