热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

回顾与展望

本文是《石以砥焉 化钝为利》2023年秋季策略报告金属新材料白银部分的原文。

报告指出:

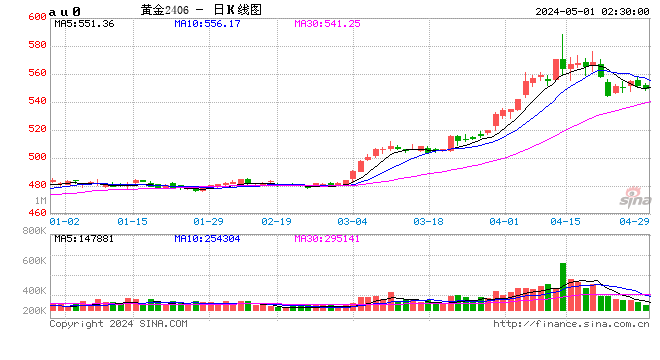

白银跟随黄金,TOPCON技术光伏单位耗银量降速过快,实际增量将不及预期;投资需求不如黄金。

后市展望:

截止目前,核心逻辑暂无变化,银价变现相对黄金依旧偏弱。

报告原文

偏差与核心因素

银价依旧由金价主导趋势,但幅度上受限于需求的不及预期,主要是光伏领域。在春节大报告中,已经用了较多笔墨分析光伏对白银需求的影响,以下基于最新的电池技术,再度详解。

从2005年开始,光伏技术第一次突破,进入量产化,而后快速迭代更新,截止2023年,预计全球光伏用银总量超过5000吨,用银占比工业需求从2005年不足1%升至28%。光伏用银主要指光伏银浆,是光伏电池的主要原料之一,属于电子浆料的一种。在光伏电池片生产环节,主要通过丝网印刷技术制成栅线,作为光伏电池的电极,属于金属化环节。

根据位置的不同,光伏银浆可分为正面银浆和背面银浆。主流的P型电池正面银浆率先实现国产化,目前N型电池国产化率也得到明显提升,占比过半。技术的成熟致使单位耗银量大幅下降,2018年PERC技术初期,双面单位耗银量为125mg/片,到2022年技术成熟后下降到91mg/片,预计到2025年可降至76mg/片,边际降幅放缓。随着N型电池的全面量产,预计2025年以TOPCon和HJT技术为主的N型市占率将超越50%。

N型电池的量产伴随着单位耗银的快速下降和贱金属铜代银技术的突破,目前超多栅(SMBB)、无主栅(0BB)、银包铜等已经规模化应用,激光转印、电镀铜等也有突破。其中TOPCon技术起步早,目前的单位用银已从2019年的179mg/片降至105mg/片,预计2025年可降至92mg/片,2030年可降至80mg/片,略高于P型。而HJT初期的单位用银量超过300mg/片,最新技术可降至100mg/片下,预计到2025年可降至80mg/片以下,到2030年可降至65mg/片左右,低于P型,降幅空间较大。

根据电池技术要求的不同,光伏银浆可分为高温银浆和低温银浆,其中高温银浆主要是用在目前存量市占率最高的P型电池,而低温银浆主要应用在N型的HJT电池。HJT低温银浆是此前光伏用银的主要增量,然而,最新技术突破后,预计2024年低温银浆的市占率将下滑至50%以下,2025年银包铜将成为技术主流。

与春节报告一致,报告期我们坚持不看好白银,除跟随黄金外,其本身的基本面较差。高银价下矿产银更倾向于高银采选,同时再生银供应将会增加,需求则受到抑制,低银化和去银化技术加速,预计2024年在新增装机量继续攀升时,光伏用银预计不升反降。与此伴随着的是光伏回收问题,目前已有光伏生产企业研发出光伏回收技术,且主要回收的就是其中的银浆。按照光伏20年的平均使用周期,预计在2025年开始,光伏回收也将成为白银供应中的重要一环,到2040年左右成为最大的再生银来源,与需求端逐步形成部分闭环。

偏差

(一)策略

11月做空。相较而言,沪银的性价比更高。1)之前外盘下跌时,内盘由于汇率问题,表现坚挺,后续人民币兑美元的上涨空间小,有向下压力。2)Q4本身处于白银的季节性淡季,且铜包银技术又有突破,光伏单位耗银再度大幅下降。确认方向后,需要再找入场点。目前巴以冲突、债务风险、美国党争、央行增储等可能带出一波上涨的脉冲行情。如果上涨到沪银6000(伦银25)上方,则是较好的入场点。如果不涨目前价格风险收益比较差,建议观望。目标位5300。

(二)风险提示

海外流动性风险、美债风险、地缘冲突加剧、人民币破位风险、再通胀风险。

(曹姗姗中粮期货研究院 研究员 交易咨询号:Z0013588)