来源:紫金天风期货研究所

截至2024年1月18日,Si2403合约自14300元/吨跌至13270元/吨,月度跌幅达6.75%,期间价格最低触及13215元/吨。尽管1月整体跌幅并不深,但价位实际已超出市场预期。

2023年12月-2024年1月,基本面整体表现为:供应端主产区均有减产、下游各领域消费仍在行业内耗重表现出一定韧性。需求的持稳结合供应的减产来看,工业硅基本面边际变化对于硅价有向上驱动,而期现价格确实也反映出了这种驱动。

但12月的上涨除了包括工业硅自身基本面的边际变化,也包括了下游采购节奏的变化。年前下游主动备货叠加工业硅西北产区,使得现货一度紧俏,而节后采购节奏放缓,叠加商品价格整体走低的情绪冲击,工业硅期货价格顺势下跌。

1月中旬硅价跌势不止,我们认为一方面有上月需求前置的“余震”影响,也有工业硅自身库存累积带来的看空情绪的进一步释放。

基于基差水平和尚稳的基本面,叠加硅厂可能的挺价预期,我们认为盘面价格将在需求前置影响逐步弱化后有所抬升。但考虑到目前工业硅仍有相当一部分仓单,而据了解春节前下游采购难有新一轮加量备货,因此硅价上行程度有限,最终价格区间或回归于【13500,14000】的区间。

一、行情回顾

开年以来工业硅走出丝滑下跌行情。截至2024年1月18日,Si2403合约自14300元/吨跌至13270元/吨,月度跌幅达6.75%,期间价格最低触及13215元/吨,为23年下半年以来本合约的最低价(不考虑2023年12月5日被错杀的极端行情)。今年1月与去年12月中下旬呈现出截然相反的趋势,尽管1月整体跌幅并不深,但价位实际已超出市场预期。

图1:Si2403价格走势

数据来源:同花顺;紫金天风期货

数据来源:同花顺;紫金天风期货目前市场既在疑虑价格是否触底,也在担忧需求端对硅价的支撑力度,基于此,我们也将重做复盘与审视,探究“超预期”背后的基本面变化情况。

二、基本面变动情况

(一)供应端:主产区均有减产

12月主要减产包括两部分,一为西南枯水期传统季节性减产,二为新疆地区环保原因下的限产,当月工业硅总产量较11月有12.9%的显著减少。

图2:工业硅月产量季节图(吨)

数据来源:百川盈孚;紫金天风期货

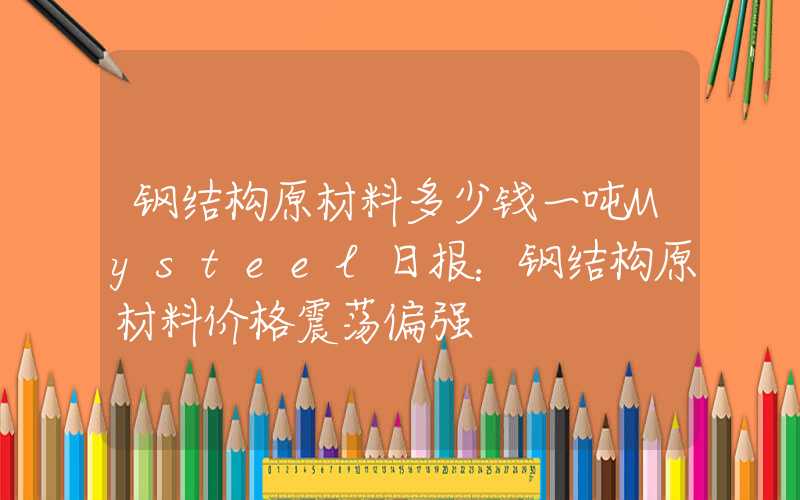

数据来源:百川盈孚;紫金天风期货目前来看,四川周产量几乎触及历史最底部,云南周产量水平也位于历史同期平均位,同时西南枯水期减产具有一定的季节持续性,受生产成本高位和人力资源调配困难等原因,后期难以快速复产,预计西南产量将维持一段时间的低位。

图3:四川地区工业硅周产量(吨)

图4:云南地区工业硅周产量(吨)

图4:云南地区工业硅周产量(吨) 数据来源:百川盈孚;紫金天风期货

数据来源:百川盈孚;紫金天风期货而本轮新疆减产具有突发性,且减产量级较大,一定程度上也缓解了工业硅供应压力。12月工业硅总产量减少5万吨,其中新疆贡献1.1万吨,占减少部分的21.1%(云南、四川分别贡献1.6万吨、1.5万吨,占比分别为31.8%、30.0%)。

图5:新疆地区工业硅周产量(吨)

数据来源:百川盈孚;紫金天风期货

数据来源:百川盈孚;紫金天风期货(二)需求端:产出整体符合预期

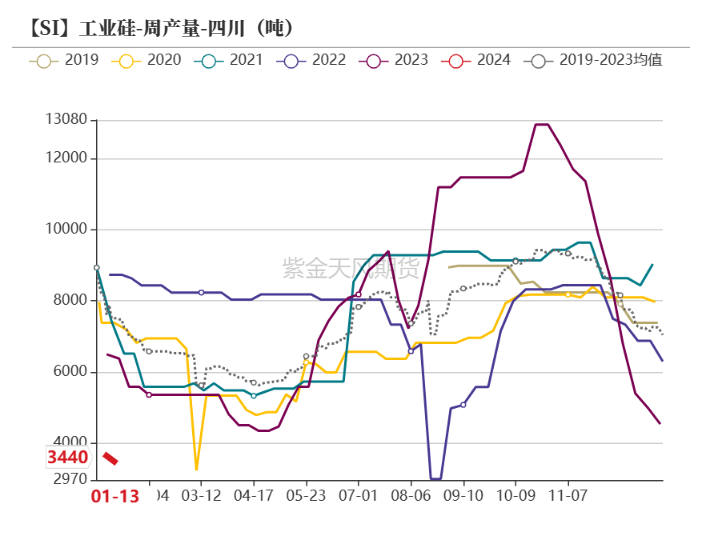

尽管市场一直有实际需求坍塌的隐忧,但下游各领域消费仍在行业内耗重表现出一定韧性。12月至今,下游整体表现为多晶硅产量环比连增,有机硅、铝合金维稳生产,这也符合我们一直以来的预期。

其中,多晶硅12月产量达12.14万吨,环比增涨9.57%,且1月周产量数据现实多晶硅产能持续释放。有机硅12月产量达16.64万吨,环比增长2%,尽管1月周产环比有所减少,但减产也为企业正常生产安排,后续开工率预计仍将维持去年以来的平均水平。

图6:多晶硅周产量(吨)

图7:DMC周产量(吨)

图7:DMC周产量(吨) 图8:再生铝合金开工率

图8:再生铝合金开工率 图9:原生铝合金开工率

图9:原生铝合金开工率 数据来源:百川盈孚;SMM;紫金天风期货

数据来源:百川盈孚;SMM;紫金天风期货三、下游采购节奏的扰动影响显著

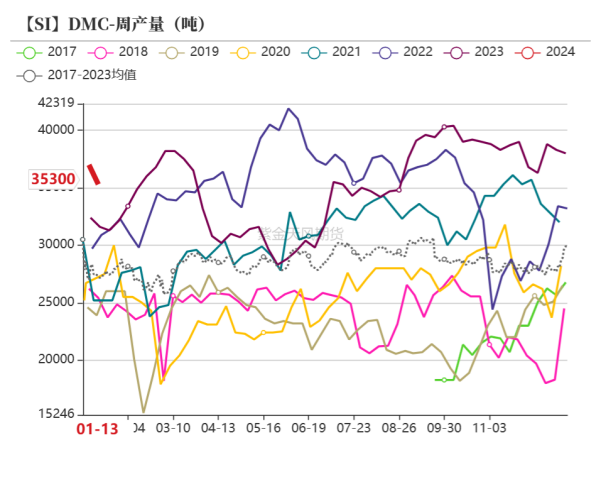

需求的持稳结合供应的减产来看,工业硅基本面边际变化对于硅价有向上驱动,而期现价格确实也反映出了这种驱动。12月中下旬,Si2403合约由13800元/吨上涨至14300元/吨,各牌号现货价格也有不同程度的上涨。

图10:工业硅现货价格走势(元/吨)

数据来源:SMM;紫金天风期货

数据来源:SMM;紫金天风期货但12月的上涨除了包括工业硅自身基本面的边际变化,也包括了下游采购节奏的变化。年前下游主动备货叠加工业硅西北产区,使得现货一度紧俏,而节后采购节奏放缓,叠加商品价格整体走低的情绪冲击,工业硅期货价格顺势下跌。

而1月中旬硅价跌势不止,我们认为一方面有上月需求前置的“余震”影响,也有工业硅自身库存累积带来的看空情绪的进一步释放。

图11:工业硅社库+厂库季节图(吨)

图12:注册仓单量(吨)

图12:注册仓单量(吨) 数据来源:百川盈孚;广期所;紫金天风期货

数据来源:百川盈孚;广期所;紫金天风期货四、后续价格怎么看?

开年以来硅价经历内外部各种压制,价格跌幅从合理至超预期,基差也走扩至下半年以来的高位。

而基于基差水平和尚稳的基本面(参考20240116外发的周报《浓雾未散》),叠加硅厂可能的挺价预期,我们认为盘面价格将在需求前置影响逐步弱化后有所抬升。但考虑到目前工业硅仍有相当一部分仓单,而据了解春节前下游采购难有新一轮加量备货,因此硅价上行程度有限,最终价格区间或回归于【13500,14000】的区间。

图13:工业硅基差走势(元/吨)

数据来源:SMM;广期所;紫金天风期货

数据来源:SMM;广期所;紫金天风期货