热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

期货日报

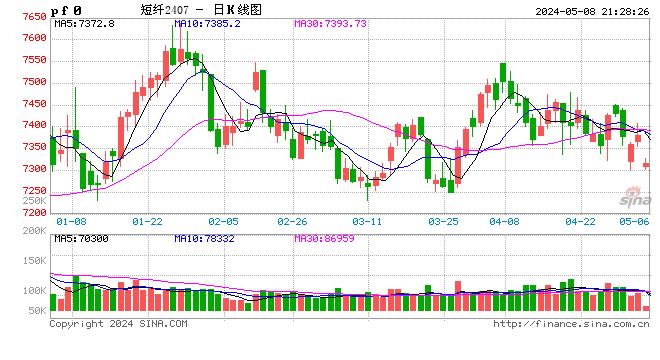

2024年1月以来,宏观氛围偏暖与涤纶短纤供需面偏空的博弈延续,行业加工费逐步被压缩。据隆众资讯统计,1月至今,行业现金流均值仅为-421元/吨,同比多亏250元/吨。

对此,隆众资讯化纤事业部经理相红姣介绍,1月至今,涤纶短纤现货加工费均值仅有782.17元/吨,同比下滑24.25%。“前期受地缘局势影响,聚酯成本持续居高不下,但涤纶短纤自身供需支撑不佳,现货跟涨难度较大,导致加工费一缩再缩。”相红姣说。

期货日报记者了解到,当前短纤行业加工费空间较2022年、2023年同期大幅压缩,行业亏损压力亦较2022年、2023年同期大幅增加。其中,2023年涤纶短纤现金流高点为18.43元/吨,较2022年下滑了397.57元/吨。

方正中期期货分析师俞杨烽告诉记者,去年同期,成本相对偏弱,而市场对短纤需求抱有较大期望,需求向好,短纤加工费维持在1100元/吨附近,明显强于今年。

在受访人士普遍看来,短纤加工费持续压缩的主要原因在于需求疲软而成本偏强。

在国贸期货分析师陈胜看来,短纤加工费压缩主要是由短时间内PTA和乙二醇的大幅上涨导致的。

陈胜介绍,随着北美芳烃的辛烷值溢价继续改善,PTA价格明显走强。欧洲汽油对石脑油价差扩开,导致调油商使用更多石脑油锁定利润,美国炼油厂的负荷依然维持高位。而且,随着3月之后北美RVP变化,芳烃需求再次被市场提起,亚洲混合二甲苯与石脑油的平均价差在240美元/吨左右。

“目前巴拿马运河的航运拥堵有所缓解,美国和亚洲之间的混合二甲苯价差扩大至190美元/吨左右,套利窗口已经打开。PX与混合二甲苯的价差维持在110美元/吨,利润已经足以维持短流程装置的运行。”陈胜称。

而乙二醇价格上涨、利润修复,核心在于库存出现持续去化预期。“目前市场已经有消息称乙二醇大型装置因利润问题将降负运行。海外乙二醇装置的检修导致进口量下降。”陈胜认为,短期内短纤进入淡季,市场尚未形成足够的买气,因此原料端的上涨使得短纤利润不佳。

记者了解到,部分企业表示,当前行业亏损压力较大。1月16日,部分涤纶短纤工厂依托成本支撑仍存、消息面表现尚可等因素试探性上调报价,当前涤纶短纤市场报价及商谈价格环比均有所上涨。

对此,俞杨烽解释,低加工费下,成本偏强且下游库存低位,春节前存补货需求,短纤企业为避免进一步加深亏损,市场报价仍显坚挺。“对企业来说,亏损初期并不会主动停车降负,而是看谁先承受不住。”俞杨烽表示,目前临近春节,1月下旬至2月上旬计划内停车较多,其余厂家大概率不会因为亏损而进一步开启检修。

采访中,记者了解到,当前主导短纤市场的关键因素在于成本及供需。“综合地缘局势、宏观政策等考虑,成本预计带来的支撑还是较强的。”相红姣表示,春节前,短纤市场主要关注工厂的检修或减产力度、纱厂的订单以及备货。“目前看部分涡流纺大厂的节前备货力度还是比较大的,需要关注纱厂备货力度对短纤权益库存的消化有多少。”她称。

当前主导短纤市场的关键在于成本端。“近期乙二醇的利润得到一定修复,部分企业的开工负荷也得到一定的提升,国内供应增量明确。而且,1月底至2月下旬,聚酯端减停产计划较为集中,供增需减,乙二醇自身供应压力同样较大。”市场人士王菁认为,短期内,涤纶短纤行业加工费适度修复难度不大,但若无其他突发因素提振,加工费难有较大修复。

在相红姣看来,短纤加工费后续能否显著修复主要取决于下游节前的备货力度以及工厂自身的检修或减产力度。“节前短纤的现货加工费可能会修复至900元/吨附近。”她说。

目前,下游原料库存处于历史极低位置,存在节前补货需求。“若短纤在成本的带动下延续振荡偏强走势,则贸易商和下游或开启补货,需关注市场补货节奏和强度。”俞杨烽称。

“2024年春节期间,由于涤纶短纤利润的下滑以及下游的工厂逐步停车,供给端预计出现收缩,逐步进入低库库阶段。随着3月下游开始恢复,短纤市场的供需关系可能出现阶段性错配。”陈胜如是说。