热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

红海危机下空箱短缺问题或将重现。

“目前始运港缺箱的情况没有预计中那么糟糕。”1月16日晚间,澎湃新闻记者从全球货代巨头德迅集团内部人士处独家获悉,“空箱紧缺方面,国内华东地区的船公司情况严重一些,华南部分船公司存在缺箱情况,华北情况还可以。”

“多家船公司宣布绕行好望角,回程时间长就有用箱缺口了,现在主要缺小箱和特种箱。有时船公司放舱位,放单晚了提不到箱子就等于没舱位。”一位海运货代告诉澎湃新闻记者。

苏伊士运河—红海这一国际航运要道,是亚洲通往地中海和欧洲的咽喉。新一轮巴以冲突自去年10月7日爆发以来,胡塞武装连续袭击红海水域船只。为规避风险,去年12月来多家国际航运企业陆续做出停航或绕道南非好望角航行的决定。

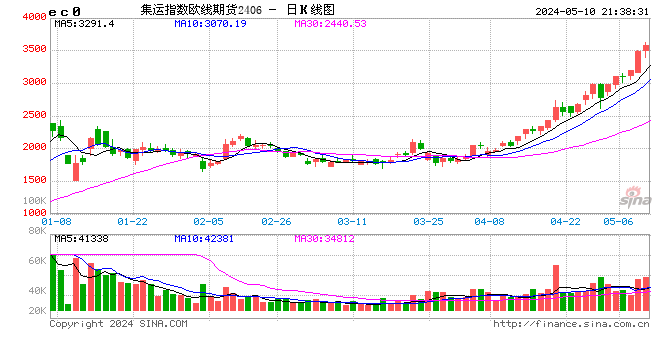

据德迅集团1月16日发布的海运市场动态显示,没有迹象表明红海局势有短期内的解决时点,船公司持续部署船只绕行好望角航线。截至1月15日晚,被迫绕行船只总数上升到359艘,占比原苏伊士运河航线通行船只的80%以上,受影响运力共计474万标箱,其中的29艘船只已抵达了绕行后的第一个目的港。

“空箱短缺”再现的背后

“绕行带来的船期延误已影响到空箱设备向亚洲港口的回流,始运港缺箱的矛盾已初见端倪。”德迅集团发布的海运市场动态显示,绕行预计将造成亚洲到欧洲,以及亚洲到美东航线上高达40%的运力短缺,显著影响将于1月底至2月中期间显现。

空箱短缺除了“红海危机”的影响外,巴拿马运河也是一个重要原因。

上海交通大学安泰经济与管理学院副教授、行业研究院航运业团队负责人、上海航运50人发展研究中心执行秘书长赵一飞告诉澎湃新闻记者,自2022年下半年美国西海岸港口拥堵缓解后,大量的空箱陆续返回到远东地区,中国沿海口岸各港口接纳了最多的空箱。但是自从2023年巴拿马运河干涸开始,远东地区到北美的用箱不平衡再度呈现。

赵一飞进一步指出,例如一艘12000TEU(标准箱)的集装箱船从远东满载去美国东海岸,在美国西海岸港口要减载4000TEU的箱子,才能顺利通过巴拿马运河去往东海岸港口。返程时一来是货物不多,二来是巴拿马运河同样有吃水限制,所以就只装了8000TEU(含空箱)回到西海岸港口,再装2000TEU,也就是返程少了2000TEU的集装箱。因此,用了半年的时间把原来堆存在远东地区的空箱,又搬回到美国各港口去了。

值得注意的是,空箱短缺或堆积的情况更容易集中在亚洲港口。马士基大中华区箱管负责人去年接受澎湃新闻记者采访时曾表示,亚太地区属于长期的进出口极度不平衡,主要以出口为主,长远来看需要大量空箱,目前全球空箱主要流向很大部分也是回流到亚洲。

绕行后空箱回流效率变低,叠加农历新年前的出货高峰,1月中下旬运力、舱位、空箱等短缺危机或将日益凸显。

“缺箱危机将在1月底至2月中旬比较显著,目前船公司已经开始着手空箱调拨了。”上述德迅集团人士指出,“红海事件”从去年12月中旬开始,根据绕行航程时间,4至6周后在海上漂的箱子最多,叠加春节前出货需求,缺箱危机在1月底开始会尤为突出。

“目前空箱的问题暂时还不明显。”一位国外港口公司负责中国区项目的内部人士告诉澎湃新闻记者,欧洲圣诞节刚过,市场需求量短时间还上不来,空箱短缺问题可能会集中在1月底更加明显,“今年情况有些特殊,去年春节是在一月下旬,工厂为赶订单所以集中在月初交货,而今年春节在二月中旬,所以不排除届时会有短期吃紧的可能。”

“这几年新造的集装箱大量进入市场,箱源相对充足,空箱短缺就算再出现也不会像2022年那么夸张。”上述内部人士进一步指出。

赵一飞则表示,有班轮公司预计空箱紧缺的情况大约会持续4周,差不多在春节前就会缓解,“春节一直都是运输淡季,春节过后的3月一般也不会有很多需求。现在的缺箱与2021年很大的不同在于,2021年下半年出口猛增,现在出口量没有那么大了。”

市场已嗅到空箱短缺机遇,上下游企业将受到哪些影响?

面对空箱危机的到来,船公司及货代已开始行动。

多个航运平台数据显示,各大船公司纷纷调整并缩短用箱周期,一些班轮公司目前也正加快回流空箱的速度,避免亚洲始发港的空箱短缺。

多家货代公司向澎湃新闻记者表示,面对空箱紧缺问题即将到来,为客户调整的方案就是尽快订舱,要抓紧放单提箱。也有货代表示,对于缺箱情况,有些春节前后有较大出货需求的客户可以考虑自主租箱SOC(shipper owned container)。

随着空箱紧缺问题的日益凸显,上下游市场已嗅到空箱短缺的机遇。据德迅集团方面数据显示,12月以来的集装箱产能激增,在过去一个月中,新集装箱的价格已经上涨了20%。

集装箱制造龙头中集集团(000039.SZ)去年12月底曾在投资者互动平台表示,短期来看,红海局势使得红海航线出现延误和改道,将带来航距拉长和运输时间延长。理论上而言,此次事件大概率会增加对集装箱运输的使用需求。此外,2023年第三季度以来,集装箱制造呈现逐步回暖趋势,红海局势如何发展并不影响复苏趋势,但可能会对集装箱的需求带来短期波动。集团会密切关注相关进展,灵活调整市场策略。

“红海危机为个别事件、短期效应,对于集装箱航运企业而言短期内推高运价、因祸得福,但传导到造船行业,影响并不大。”也有造船厂方面内部人士表示,主要由于班轮公司不会因为短期突发事件来调整和改变订船计划,当下箱船新订单不会因为红海危机而呈现大量增加的趋势,大量的更新需要等到五至十年后。

值得注意的是,由于海运局势紧张、运费增加,铁路和公路运输也开始运力紧张,费用增加,陆运体系完善成为迫切。

中国物流与采购联合会国际货代分会会长康树春告诉澎湃新闻记者,希望加快铁路运输和多式联运建设,特别是中欧新大陆桥建设,海运受挫,部分货主、外贸企业开始将目光转向中欧班列或中欧跨境公路运输,“很多海运客户也在考虑备选方案,公路和铁路运输方式具有更大灵活性,时效性也较好,因此通过公路和铁路运输去往欧洲的客户有所增加。”

在当前运力、空箱、舱位紧张的情况下,德迅方面表示,主要还是和客户保持密切沟通,为客户提供货物状态的可视度,对于交付期比较紧张的海运货物,提供海空联运服务,20天可达,但空运目前因成本原因很难完全替代海运。行业中部分中欧线货量还会依靠中欧班列,但运力太小无法替代海运,且目前正值冬季,不利于运输对温度有要求的货物。

长期来看,红海危机除了对航运业造成打击外,还将对全球物流供应链和经济增长产生负面影响。近日,马士基CEO柯文胜在接受外媒采访时警告,如果不解决红海停航绕行的问题,船只很快就会错位,会威胁到全球的物流供应链。从短期来看,可能会在1月底、2月和3月造成重大干扰影响。目前通胀已成为一个大问题,(红海危机)给公司成本、给客户以及最终欧美消费者带来了通胀压力。