【导语】2023年涂镀板卷市场震荡运行,强预期遇上弱现实共同影响市场。2024,伴随着国际和国内经济走势仍存不确定性,镀锌板卷需求端略降,供需双弱下关注地产边际修复带来的支撑效果,叠加成本面支撑,2024年均价或略上移。

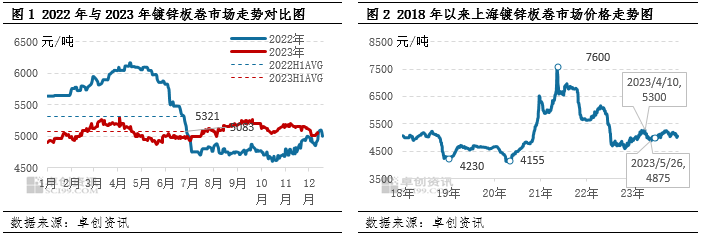

2023年来看,镀锌板卷市场价格维持M型的走势。1-3月份表现上行趋势,4-5月份则表现下行趋势,6-9月份则筑底反弹,10-12月份略趋弱横盘整理。从一季度的上涨行情来看,更多集中在年初对于经济环境向好预期和基建超预期判断上,结合春节后供需错配冬储行情的进一步演绎形成了此轮行情。而二季度前段价格反弹则更多在强预期落地证伪变成弱预期,而弱现实则继续在地产等诸多数据表现持续不佳的情况下出现冲高回落的行情,期间融合了美联储加息和债务上限危机等黑天鹅事件的超预期表现;三季度则更多受到稳增长、促消费等多重利好情绪影响和政策面向好转移的影响产生一定支撑;四季度则在需求强预期向弱现实转变过程中徘徊,叠加万亿国债项目产生一定利好影响。

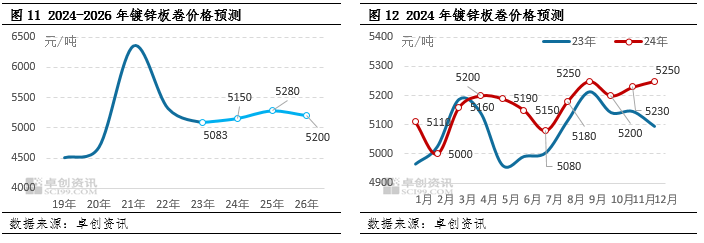

综合来看2023年镀锌板卷的价格依然要弱于2022年镀锌板卷价格,这与PPI持续走低和2023年经济上行动能下滑后的周期换挡有关。从产品对行业影响的角度来看,镀锌板卷作为钢铁行业的偏终端产品,更多反馈了下游消费的跟进效应。同时,作为市场交易中较为灵活的品种,镀锌板卷价格波动的趋势也直接反馈给上游钢铁行业相关产品的波动,多产品之间的联动效应是明显的,趋势也是相互一致的。从具体价格来看:2023年国内镀锌板卷均价为5083元/吨 ,较去年下跌4.47%(见图1)。

2023年涂镀板卷市场走出M型,与原料成本变化、供给减少及需求端的弱复苏有较为直接的关系。

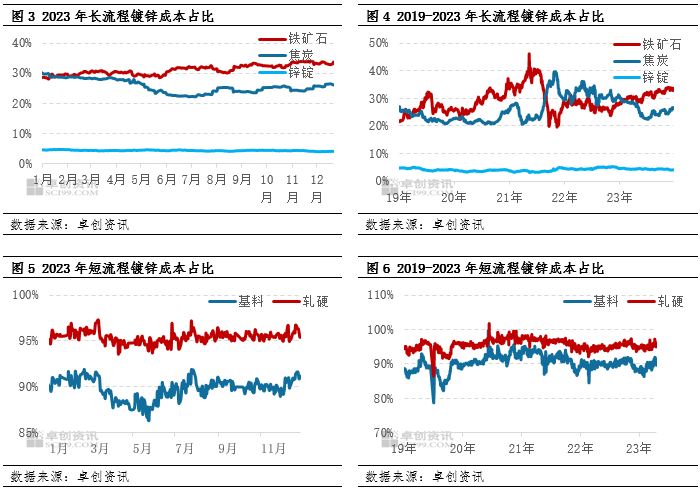

原料成本占比差异化,涂镀板卷成本面支撑趋弱

以镀锌板卷为例,镀锌板卷具有长流程和短流程的区别。国有大厂多为长流程企业,拥有高炉、转炉、轧线等设备,其原料主要包括铁矿石、焦炭、锌锭等;而短流程企业多为加工型企业,锌锭用量相对固定,更多关注基料热轧板卷和轧硬。

2023年来看,成本面焦炭经历了三波大行情,一共出现11轮降和9轮涨,整体影响效果虽然略低于矿石,仍然给涂镀现货价格的成本支撑效果增加。而伴随镀锌板卷的行业利润率回落到12月的14.55%,企业生产热度也在降温,供应面的影响依然较强,整体2023年的供应水平略低于2022年。

镀锌板卷市场供需矛盾依然明显

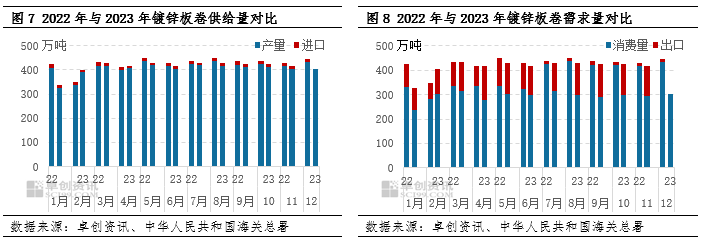

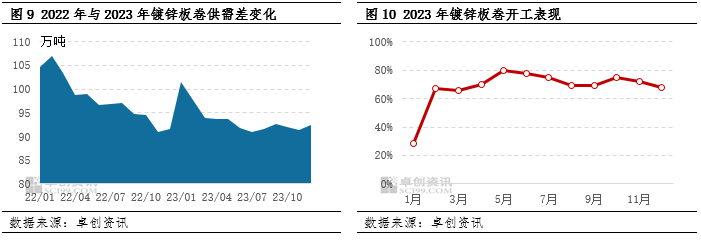

当前镀锌板卷市场处于相对完全的市场竞争中,供需面依然在相对过剩中运行。供应角度来看,镀锌板卷2023年总供应量达到了4962.47万吨,较上年同期下降了3.25%。

从2023年月度产量表现来看,以镀锌板为例,5月份达到全年的高点419.61万吨,而1月份则处于上半年的低点326.86万吨。整体运行趋势处于先增后降的过程。其中更多受到春节假期影响和后期利润波动的影响。

需求方面,国内经济于2023年从修复通道向内生性通道进行转移,各方逐步发力,对钢铁相关工业品的需求拉动效果陆续体现,但2023年来看整个对于钢铁市场需求的拉动略低于预期。2023年涂镀板卷国内总需求量为4972.04万吨,较上年同期下降13.74%,高于3.25%的供给降幅。因此涂镀板卷整体供需矛盾进一步凸显,这在一定程度上加剧了的镀锌板卷价格的下行压力,镀锌板卷2023年的价格要整体低于2022年的水平。

展望2024年,影响镀锌板卷市场运行的因素将集中在美联储货币政策由加息转为降息下的大宗商品价格变动;海外经济增速放缓可能导致出口减弱、国内经济复苏进程和消费力提升进度对于需求端的提振效果等方面。

美联储停止加息进入降息周期 对大宗商品影响较强

美联储由加息转为降息,货币政策的转向对于大宗商品的利多影响逐步体现,后期密切关注的是QT退出和降息时间在一季度还是二季度实现落地。同时,积极关注全球主要组织对于未来GDP增速的预判下大宗商品市场的活跃度表现,同时国际上发达经济体和发展中经济体的货币政策依然有分歧的概率出现,而中国钢材出口的主要国家暂时集中在发展中国家,中国汽车和家电出口的主要国家则在发达经济体较多,由此对于中国商品的出口影响力依然是差异化的。

海外经济增速放缓可能导致出口减弱

花旗银行首席经济学家余向荣称,“在2023年异常强劲的表现之后,预计全球经济增速在2024年将显著下滑至1.9%,并在2025年反弹至2.5%左右。2023年美国经济表现‘一枝独秀’,2024年能否持续,是需要着重考虑的问题。预测的基准情形是,美国在2024年二季度进入衰退,英国和加拿大在2024年也将出现衰退。欧元区自2023年三季度已进入收缩区间,并可能持续到2024年一季度之后。主要新兴市场经济体表现则可能相对较好。”通过这测可以发现,海外经济2024年发达经济体放缓甚至走向衰退的概率较大,而新兴经济体依然有发展的机会存在,从而影响镀锌板卷等钢铁产品的出口有略下滑的迹象出现。

镀锌板卷出口量较多,其中镀锌月均出口量在120万吨,占产量的近30%。依然要关注东南亚周边主要消费国的经济发展能力对镀锌板卷市场的需求。同时部分企业选择海外建厂,也分流了一部分出口市场。因此海外经济增速放缓对于涂镀市场的影响相对较大一些。

镀锌板卷下游终端面临弱现实落地稳经济步伐有望提振边际需求回升

由于镀锌板卷行业目前新增产能较少,2024年预计有120万吨附近新增产能投入,供应方面更多关注加工型企业受订单和价格影响的排产差异对供应面的影响。需求端来看,随着2024年国内稳经济促消费相关措施落地,叠加经济内生动能的自发修复,我国经济有望继续边际改善,有望提振涂镀板卷及终端汽车、家电等的消费需求,并反馈至镀锌板卷市场,但供给增幅的扩大或将一定程度上压制需求的正向反馈。2024年依然要关注镀锌板卷及钢铁相关下游终端的进一步变化,需求依然在弱现实的落地方面进行。整体预测2024年镀锌板卷产量在4800.5万吨,较去年减少0.98%。需求量在4960.5万吨,较去年减少0.23%,需求降幅略弱于产量降幅。供需矛盾略有缓和迹象。主要体现在以下几点:1、2024年房地产新开工面积降幅或收窄,由此带来地产端的数据阶段性好转概率增加;2、新能源汽车购置税优惠政策延续,利好新能源汽车消费,利空传统能源汽车,汽车产销2024年温和增长可能较大;3、家电或受益地产后端竣工面积继续增加的影响呈复苏状;4、机械行业整体复苏,中国制造占比继续抬升;5、造船处于景气度回升局面,需求呈现增加状态;6、出口增速面临略大的下滑压力。

2024年,预测镀锌板卷市场价格呈现W型走势。从国际层面来看,2024年国际经济形势复苏仍然需要较长时日,发达经济体有进入衰退概率出现,伴随多变的外交博弈,对于想板卷来说出口量难以出现有效的上行突破,或在均值附近徘徊,出口对镀锌板卷的价格支撑效果略减弱一些;从国内层面来看,首先关注的则是稳经济的进一步推进。相关的货币政策联合地产端复苏和消费相关举措落地,会对镀锌板卷下游需求形成一定上行拉动效果,由此对于2024年的镀锌板卷价格形成一定支撑。其次要关注原料端双碳大环境下,粗钢减产预期和落地的对称性表现,对于想板卷上游原料热卷排产力度依然有一定减少预期存在,从而进一步支撑镀锌板卷价格上行;再次,在镀锌板卷行业利润逐步修复的过程中,镀锌板卷生产企业加工热情也会增加,从而形成供需矛盾的进一步转化,制约价格持续上行。

结合季节性因素的存在,未来一年仍然难以维持稳定局面。最终,在2024仍然有诸多超预期事件出现的概率,从而对于镀锌板卷的价格反弹形成制约。综合来看,2024年镀锌板卷市场价格将会筑底后逐步反弹,但受到国内外黑天鹅等超预期影响反弹力度相对减弱。镀锌板卷主流价格运行区间在5000-5250元/吨,预计2024年运行的高点出现在9月份和12月份,低点出现在2月份。

风险提示:美联储货币政策超预期,海外经济衰退超预期;国内稳增长政策超预期变现;地缘风险超预期。