热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源 中国基金报

记者 文夕

原标题 刚刚,全线涨停!逼空大战来了?业内发声

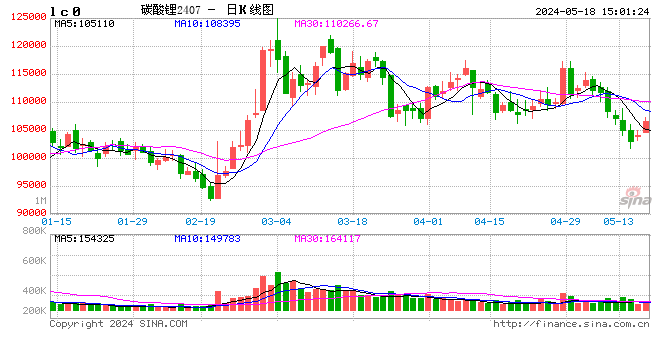

碳酸锂期货近期集体创下新低后,又连续全线涨停,行情堪称疯狂。

12月8日早盘,碳酸锂期货合约LC2401- LC2411再度集体涨停,在连续多日单边下跌行情下,已经连续两个交易日全线涨停,这也引发了业内对于“逼空”行情的猜测。

实际在7日晚间,广期所也再度出手,对碳酸锂期货部分合约涨跌停板幅度、交易手续费以及限额等作出调整。

尽管期货市场剧烈波动,但在业内看来,对现货市场影响仅限于“情绪方面”。记者采访了多位锂电行业人士,得到的类似观点是,期货价格下跌一定程度上提前反映市场“供过于求”预期。

而对于后市,业内普遍认为,现货市场价格预期将在8-10万元之间震荡,“最悲观的声音也有到6万元”。

剧烈反弹 引发“逼空”?

在持续多日的单边下跌后,碳酸锂期货合约一度击穿9万/吨关口,其中LC2401最低价格到达85650元/吨。但在12月7日,碳酸锂期货合约强势全线涨停,引发市场关注。在8日早间,这一涨势仍然延续,LC2401- LC2411期货合约再度集体涨停。

一位长期从事期货交易的人士猜测,可能由于空头货源不足,且近日注册的仓单极少,加剧了空头的担忧,部分空头趁机了结头寸。

也有分析人士指出,部分期货空头涨停后无法平仓、选择买入虚值看涨期权对冲,则造成了相关期权的异动。据记者观察,LC2401期货合约的持仓量在今日早间已经降至12.73万手。

连续全线涨停,也引起了市场对于“逼空”行情猜测。实际上,“逼空”往往是从现货或库存不足开始,逼空者(市场中的买方)便可以通过控制现货库存和积累期货头寸,迫使空方(市场中的卖方)不得不以较高价格平掉自己的仓位。

从此前LME铜逼空的历史事件中,可以看到类似特征。其中一个非常必要且显性的条件就是库存/仓单逼空形成前,往往都伴随着库存的大幅回落、注销仓单大幅上升和现货的超季节性升水。

在LME市场的历史上,逼空事件多有发生。以逼空铜为例,比较经典的就是著名的“伦铜保卫战”和“红风筝基金”。

但根据鑫椤资讯统计,截至11月底,国内碳酸锂库存总量约为8.34万吨,较10月底增长0.84%,下游企业平均库存水平仍维持在10天左右,锂盐和贸易商库存都有小幅增长。就目前库存来看,真正能拿出来交割且符合要求的预计在1.6万吨左右。

“现在距离12月底还有20多天,交易所每天也在现仓去调整,肯定会有陆续的平仓出来。但是大幅度反弹可能性不太大,因为是陆续往外平,不会一下平出来很多量”,前述期货交易人士告诉记者。

另外在12月6日,智利海关发布的数据显示,11月出口至中国的碳酸锂仅1.36万吨,环比减少19.1%,且均价高达16万元/吨,远高于当前盘面价格。尽管出口量依然处在历史高位,但较10月份明显回落,这削弱了对国内供给过剩的部分担忧。

广期所新规生效

在碳酸锂期货价格剧烈波动的状况下,广期所也接连出手。而从8日起,新的交易规则也开始生效。

广期所在7日晚间突然再度对碳酸锂期货部分合约涨跌停板幅度、交易保证金标准、交易手续费标准和交易限额作出调整,具体如下:

自2023年12月8日结算时起,碳酸锂期货合约涨跌停板幅度调整为10%,投机交易保证金标准调整为12%,套期保值交易保证金标准调整为11%;其中,碳酸锂期货LC2401合约、LC2402合约投机交易保证金标准调整为15%,套期保值交易保证金标准调整为11%。

自2023年12月11日交易时起,碳酸锂期货LC2401合约、LC2402合约的交易手续费标准调整为成交金额的万分之六点四,日内平今仓交易手续费标准调整为成交金额的万分之六点四。

另外,碳酸锂期货LC2403、LC2404、LC2405、LC2406、LC2407、LC2408、LC2409、LC2410、LC2411合约的交易手续费标准调整为成交金额的万分之一点六,日内平今仓交易手续费标准调整为成交金额的万分之一点六。

同时,从2023年12月11日交易时起,非期货公司会员或者客户在碳酸锂期货LC2401合约、LC2402合约上单日开仓量不得超过500手,非期货公司会员或者客户在碳酸锂期货LC2407合约上单日开仓量不得超过3000手。该单日开仓量是指非期货公司会员或者客户当日在单个合约上的买开仓数量与卖开仓数量之和。

套期保值交易、做市交易的单日开仓数量不受上述标准限制。具有实际控制关系的账户按照一个账户管理。

锂盐厂商集体回应

相比于期货市场令人瞠目结舌的行情,现货市场未来走向如何,更令产业一方所关心。

“产业上面参与期货的人不多,但是产业上的人都在看期货的价格,它对现货的成交是有情绪层面影响,但没有直接性影响,”记者采访的一位锂盐厂商管理层人士表示。

正如上述人士所述,近期多家锂电上市公司对外回应并未参与期货交易。其中赣锋锂业方面称,公司目前暂未在碳酸锂期货品种上进行套期保值业务。“虽然公司相关产品达到了期货交割标准,但截至目前为止,公司尚未注册仓单。”

如天齐锂业也表示,目前没有开展碳酸锂期货相关业务。

不过也有厂商计划开展套期保值业务。盛新锂能方面透露,鉴于目前锂盐产品及锂精矿价格波动较大,公司开展期货套期保值业务旨在充分利用期货工具的避险保值功能,降低产品市场价格波动带来的经营风险。“将结合产品价格和市场环境以及公司生产经营计划,择机开展商品期货套期保值业务”。

而雅化集团则表示,为防范因生产经营活动中原材料和产成品市场价格波动所带来的风险,公司及下属子公司拟开展保证金金额不超过2亿元的期货期权套期保值业务。

现货市场底在哪里?

实际上,在碳酸锂期货合约价格强烈反弹,并未影响现货市场价格持续回落。据SMM最新报价显示,12月7日,国内电池级碳酸锂再跌2000元报12.05万元/吨,创逾2年新低。而上海钢联发布的数据显示,当日电池级碳酸锂也下跌2000元/吨,均价报12.25万元/吨。

“当前的反弹更多是技术性反弹,并非反转,向上空间较为有限,”中信建投分析师张维鑫认为。在他看来,2024年供需过剩是大概率事件,对应的现货合理价格更低,如果未来供给如期释放,边际成本主导下的合理价格能够降至8万元/吨以下。

据记者了解,在当前锂盐市场的交易中,绝大多数正极材料厂、电池厂依旧与认定的锂盐厂商进行提货合作,以避免可能的产品品质等供应链风险问题。

“现在整个现货市场基本上以长单需求为主,很少有散单出来。贸易市场基本上原有的货每天都在出,但量普遍较小,几吨、几十吨这样一直在卖,因为大家手里没那么多货,”前述锂盐厂商人士称。

对于现货市场价格底部,记者采访的多位人士提及8-10万元/吨的价格区间。其中一位人士表示,期货价格的下跌在一定程度上已经提前反映了市场预期。“如果市场中没有新的故事,未来价格预期可能不会有太多变化,如果说有更为悲观的预期,我听到最悲观的价格是6万。”