热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

沪镍行情大反转,发生了什么?

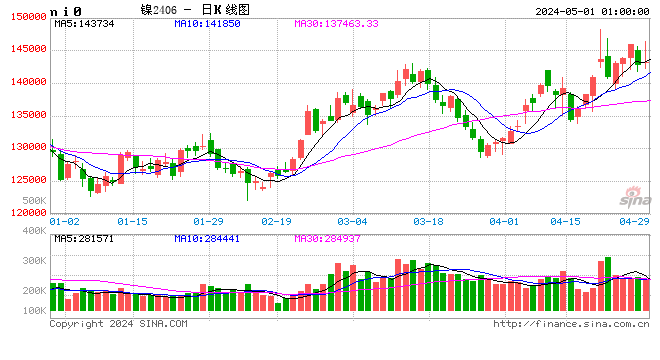

昨日午后,沪镍一改颓势突然拉涨,主力合约2401自12.3万元/吨飙升至12.9万元/吨以上,盘中最高涨幅达5%。截至下午收盘,沪镍报收129160元/吨,上涨3.91%,日减仓1.4万余手。

总的来看,沪镍昨日大涨主要受市场传言印尼镍矿定价机制或将改变的影响。方正中期期货有色与新能源金属研究中心总监杨莉娜在接受期货日报记者采访时表示,昨日午后沪镍空头平仓引发上涨。从市场消息来看,在昨日举办的印尼行业会议上,印尼和我国机构合作推出新的镍定价机制,新机制将基于印尼本土情况制订,原定价机制HPM(基于LME镍价)定价的偏差超来越大,因此印尼寻求改变,更反映印尼实际情况。

“据悉,印尼镍矿和NPI价格基准定于12月1日试行。新机制具体运作和实际权重等暂时还有较多不确定性,不过消息出现,代表印尼相关矿端定价机制可能发生变化,原本矿端引导的成本计价结果也可能发生变化,引发空头离场观望。”杨莉娜说。

除市场消息面影响外,新湖期货研究所有色金属研发总监孙匡文表示,镍价自9月份以来累计跌幅近30%,空头有一定获利回吐的需求,使得消息传出后空头大幅减仓,助推价格反弹。

从现货市场来看,杨莉娜告诉记者,经过近期连续下跌后,镍的市场价格已经跌至印尼矿端至电积镍生产成本线附近,行业面临较大范围亏损。

“总的看,当前镍市场供应过剩的格局未有发生变化。目前产业链自矿端到冶炼再到下游价格形成螺旋式下跌,成本下降使得冶炼厂仍有一定利润,因此镍价下跌尚未引发规模性减产,产量维持高增长,而消费增速放缓的情况下,供应过剩的情况仍在加剧。”孙匡文说。

孙匡文认为,后续沪镍供给端或继续维持高速增长,而年内消费难有改善,不锈钢等镍传统消费市场进入淡季,新能源板块消费增速放缓。因此,年内镍市场难以摆脱过剩格局,在冶炼厂无规模性减产的情况下,镍价或继续探底。

从短期来看,杨莉娜表示,在市场消息扰动下镍价或暂时转向休整,后续建议继续关注新机制定价下的矿端与基准差异化程度。从技术走势来看,镍价修复反弹意愿较为强烈,或自单边跌势转向阶段整理修复,建议短线以轻仓交易为主。

供应端预期转变,沪锡持续下跌

昨日,国内有色板块跌多涨少,沪锡领跌。截至下午收盘,沪锡主力合约2401下跌2.09%。

值得注意的是,进入11月下旬以来,沪锡加速回落,目前已跌破20万元/吨关口,创半年多以来新低。

谈及沪镍本轮下跌,孙匡文告诉记者,其中宏观负面情绪有一定影响,国内政策预期尚未兑现,同时海外经济放缓预期增强,但锡价大跌更多来自供应端预期的转变。

“具体来看,10月锡精矿进口量超预期大幅回升,当月进口量环比回升248%,同比也大增124%,这其中从缅甸进口量为9月份的7倍之多。”孙匡文表示,锡精矿进口量回升主要是来自缅甸的进口量大幅回升,前期因佤邦禁矿带来的锡矿供应收紧的预期未能兑现,锡矿供应收紧的预期向供应持续宽松转变,市场因此做出预期落空的强烈负反馈。此外,精炼锡进口量增加、国内锡锭库存去化不畅也助长了空头士气,造成锡价跌势加剧。

不过从近日来看,孙匡文进一步表示,在经过大幅下跌后,近日锡产业链下游接货情况明显好转,反映出锡的部分消费得到释放,也反映锡的消费存在较强韧性。

金瑞期货研究员孟昊也表示,目前锡的消费体现出较强韧性,在本月产量大致稳定,进口有增量背景下,库存仍体现为去库,印证消费端表现良好,预计未来随半导体/电子领域去库结束,消费有周期性回暖预期。

不过,孙匡文也谈及,短期锡价面临矿端供应弹性实际强于预期的估值重塑,在空头士气较盛的情况下或继续探底。其中,近日国内锡精矿加工费下调,反映锡矿供应实际下降,只是尚未出现明显短缺并引发冶炼厂减产的情况;同时,当前局势下佤邦锡矿年内恢复运行的可能性小,在库存不断消化的情况下,锡矿供应减少仍不可避免。“因此,预计年内或能看到锡矿供应有一定缺口并带来冶炼厂减产的情况,并支撑锡价底部夯实并有所反弹。”

孟昊也认为,从供应端方面看,国内进口缅甸原料仍偏低,在开采未恢复情况下,当地选矿厂或逐步耗尽原矿石储备,国内原料未来有隐忧,近期锡矿加工费已有下调;进口方面,近期进口盈利已收窄,未来到港或降低,整体供应有环比降低预期。总的来看,虽然近期来进口锡锭到港较多,但展望后市基本面并无过剩压力且有去库预期,因此后市锡价的下跌缺乏基本面动力,继续下行空间或有限。

期货日报