热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

能源化工类

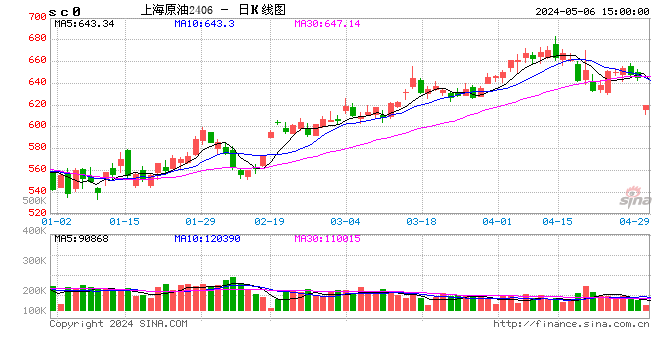

原油:

周二油价有所反弹,其中WTI 1月合约收盘上涨1.55美元至76.41美元/桶,涨幅2.07%。布伦特1月合约收盘上涨1.70美元至81.68美元/桶,涨幅2.13%。SC2401以582.5元/桶收盘,上涨9.8元/桶,涨幅为1.71%。欧佩克+代表们表示,该组织仍未解决与一些非洲成员国在石油产量配额方面的僵局,这一僵局已经迫使该组织在油价下跌之际推迟了一次会议。代表们表示,以沙特为首的联盟未能与安哥拉和尼日利亚达成协议,这两个非洲国家反对2024年的较低产出配额的限制。哈萨克斯坦国内最大油田的石油产量减少了56%,目前尚不清楚情况何时会恢复正常,约损失3.9万吨日产量。OPEC会议谈判再陷入僵局,可能令市场重新计价会议结果。此外API数据显示,11月24日当周,美国API原油库存 -81.7万桶,前值 +904.7万桶。API库欣原油库存 -46.5万桶,前值 +64万桶。API汽油库存 -89.8万桶,前值 -179万桶。API馏分油库存 +280万桶,前值 -84.4万桶。原油小幅去库,馏分油库存大幅累库,整体来看油价仍将震荡运行为主,等待OPEC会议结果的进一步指引。

燃料油:

周二,上期所燃料油主力合约FU2401收跌0.42%,报3080元/吨;低硫燃料油主力合约LU2402收跌1.23%,报4186元/吨。近期新加坡高硫燃料油市场结构有小幅走强,本周商务部增发300万吨燃料油进口配额,炼厂进料需求或成为近期高硫市场的主要支撑。尽管近期科威特61.5万桶/日产能的Al-Zour炼厂出现设备故障,但据该公司表示预计12月10日前能恢复满负荷生产,预计供应扰动不会持续太久;同时本周有消息表示12月下半月来自西半球至新加坡的低硫套利船货数量将增加 。出于对年末国内高硫炼厂进料需求的看好,我们仍维持对于LU-FU价差拐点已现,整体偏空的看法。

沥青:

周二,上期所沥青主力合约BU2402收涨0.95%,报3606元/吨。短期沥青供应受到利润修复有小幅增加的趋势,但是12月整体排产继续下滑,11月稀释沥青到港量再度大幅回升,美国对委内瑞拉制裁放松带来稀释沥青分流的影响更多为中期,供应端暂时无太大风险。需求端,在近期大范围降温雨雪天气影响下,终端需求持续减弱,等待冬储需求的释放。当前的价格对于冬储有一定的吸引力,已有炼厂零星释放低价合同,今年冬储时间或较往年有所提前,随着12月冬储需求的释放,沥青盘面价格将再度受到支撑,不过需要关注成本端油价大幅波动带来的风险。

橡胶:

周二,截至日盘收盘沪胶主力RU2401上涨15元/吨至13950元/吨,NR主力下跌40元/吨至10545元/吨,丁二烯橡胶BR主力上涨30元/吨至12500元/吨。昨日上海全乳胶12900(+50),全乳-RU2401价差-1010(+95),人民币混合12150(+50),人混-RU2401价差-1760(+95),BR9000齐鲁现货12200(+0),BR9000-BR主力-300(-115)。近期国内云南主产区即将停割,对原料价格有一定支撑,需求短期变化不大,期价存在底部支撑。

聚酯:

TA401昨日收盘在5634元/吨,收跌0.74%;现货报盘升水01合约26元/吨。EG2401昨日收盘在4067元/吨,收涨0.2%,基差减少1元/吨至-31元/吨,现货报价4035元/吨。PX期货主力合约2405收盘在8258元/吨,收跌0.48%。现货商谈价格为986美元/吨,折人民币价格8128元/吨,基差走扩36元/吨至-162元/吨。江浙涤丝产销继续分化,平均产销估算在8成略偏上。江苏一套100万吨/年的乙二醇装置将于近日重启,该装置此前于上周末临时停车。陕西一套40万吨/年的合成气制乙二醇新装置目前负荷提升至6成上方。聚酯负荷仍处在九成附近,有聚酯新装置投产,终端产销也阶段性放量,但要关注冬季补单需求走弱可能,预计短期聚酯价格偏弱震荡。

甲醇:

目前国内多地如新疆、山西等环保限产,局部甲醇供应量收紧,加上西北、河南部分烯烃原料外采提振下,预计短期国内甲醇市场延续偏强整理,港口现货跟随盘面震荡,整体交投气氛较弱,继续关注后续到港、海外限气落地的情况。具体来看,目前华东现货价格在2455~2465元/吨,基差进一步收敛。基本面强驱动或已在盘面计价,预计后市回归震荡运行节奏。

尿素:

周二尿素期货价格偏强震荡,主力合约收盘价2312元/吨,涨幅1.67%。现货市场走势分化,多数地区价格上调10~20元/吨,少部分地区价格小幅下调,目前山东临沂市场价格2430~2440元/吨。基本面来看,尿素供应高位运行,昨日日产量18.20万吨。需求方面,前几日价格持续下调后市场成交有所好转,阶段性采购需求释放提振盘面情绪,部分企业限售。未来西北、西南、内蒙仍有气头企业存检修预期,市场也仍存向上驱动。但尿素作为农资大方向仍以保供稳价为主,上方空间不宜过分乐观,趋势上以偏强震荡思路对待,关注后期气头企业开工负荷变化。

纯碱&玻璃:

周二纯碱期货价格大幅回落,主力合约收盘价2309元/吨,跌幅4.55%。昨日夜盘纯碱期货价格低开后走高。玻璃主力合约昨日收盘小幅上涨0.45%,夜盘走势转强。 纯碱现货市场稳中偏强运行,东北、华中、华东地区价格继续上调,其余地区维持稳定。供给端扰动因素再次增加,一方面在产企业负荷波动,行业开工率继续下降至82.17%。另一方面,远兴三线昨日顺利投产,给市场情绪带来明显压制。需求端稳中推进。整体来看,当前纯碱企业订单支撑较强,部分货源紧张现象仍存,现货中枢仍有上移可能。但需警惕中下游抵触情绪。另外,在远兴新线投放后,未来供给端仍存压力。多方因素交织下,盘面或进入高位宽幅震荡阶段,警惕情绪变化、期货风控措施等因素影响,另需关注行业新产能运行状态。 玻璃现货价格止跌,昨日国内均价维持在1964元/吨。现货成交尚可,昨日沙河、湖北、华东及华南等主流地区产销均达到100%以上。玻璃政策支持偏强,但现实依旧偏弱,预计玻璃期货价格偏强震荡为主,但行情持续性有待观察。关注年底终端地产赶工情况、下游深加工采购节奏及原料纯碱市场的联动性影响。

烧碱:

周二烧碱期货价格区间震荡,主力合约收盘价2593元/吨,微跌0.35%。昨日夜盘烧碱期货价格走势偏强。现货价格走势略有分化,山东高浓度液碱价格小幅上调,江苏液碱价格小幅下调。北方部分企业限电减产,供给端存支撑,但后期供应端存增量预期。需求暂无实质性改善,下游刚需跟进。短期烧碱企业库存压力不大,厂家仍存挺价心态,市场也缺乏有效驱动,预计期货盘面坚挺震荡为主,关注现货价格变动及主力贸易商成交情况。