热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

转自:财信期货研究

核心观点 CORE VIEW

近期,玻璃现货市场产销率维持平淡局面,上游让利促销,厂家累库压力并未体现,尤其中下游库存较低,表明目前下游需求还没有出现明显恶化。从基本面角度来看,下半年是房地产竣工高峰,9月竣工面积同比增幅再度回升,赶工需求加上“保交楼”政策的落地,需求端仍然可能存在一定的弹性。尤其从季节性来看,进入11月份,若库存压力不大,玻璃现货出现季节性企稳回升的概率较大,玻璃盘面进一步修复基差的确定性加强。

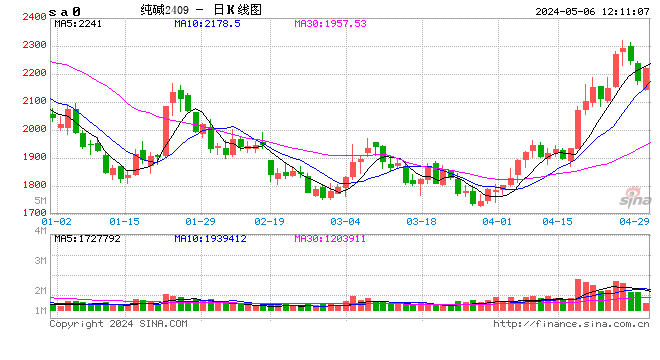

纯碱核心波动仍来源于供给端。本周初,传远兴投产遭遇推迟且青海部分碱厂因环保问题限产,供应下降,本周数据显示纯碱产量出现连续四周下降,库存累库速度减缓,据浮法+光伏周刚需耗重碱与当前重碱产量基本平衡,这也是纯碱尤其是重碱部分累库较慢的主要原因。在供应压力阶段趋缓的情形下,纯碱现货稳价,部分轻碱价格上调30元/吨左右,盘面进一步修复修基差。后续,供应和现货仍然主导盘面变局。

策略:玻璃纯碱单边整体大震荡思路对待,FG2401震荡于【1650,1800】,SA2401波动区间【1800, 2100】,盘面主要交易预期和修贴水挤仓主逻辑,短线节奏资金博弈行为会更占主导,近强远弱或维持。

风险点:地产修复不及预期,纯碱产能投产不及预期

研报正文TEXT

01

期现:盘面修基差是本轮上涨的核心驱动

玻璃方面,截至2023年11月9日,沙河玻璃对应交割品成交价格1914.8,玻璃现货交投一般,市场观望偏浓,价格连续小幅下调。目前01合约基差211,1-5月差73。据周度隆众模型,浮法玻璃天然气及煤制气制周均利润384-400元/吨。

纯碱方面,截至2023年11月9日,沙河重碱送到维持在2200-2300,01合约基差272,1-5价差219。氨碱法纯碱理论利润352.35元/吨,较上周-240元/吨,联碱法纯碱理论利润(双吨)为739.60元/吨。

02

玻璃:供需矛盾有限,商品情绪偏强盘面或易涨难跌

11月至今,玻璃现货市场产销率维持平淡局面,各地产销率维持在90-100%居多。上游玻璃厂让利促销,使得厂家累库压力并未体现,浮法玻璃厂库基本保持稳定,本周全国浮法玻璃样本企业总库存4128.3万重箱(206.4万吨),环比0.04%,同比-43.4%。沙河地区库存尚处于偏低状态,尤其全国中下游库存较都低,以刚需补库,供应回升背景下库存能维持平稳,也表明目前下游需求还没有出现明显恶化。

从基本面角度来看,下半年是房地产竣工高峰,9月竣工面积同比+23.9%,同比增幅再度回升,11-12月是传统的中下游补库季节,赶工需求加上“保交楼”政策的落地,玻璃需求仍然可能存在一定的弹性,下跌空间有限。尤其从季节性来看,进入11月份,若库存压力不大,玻璃现货出现季节性企稳回升的概率加大,玻璃盘面尤其是近月进一步修复基差的确定性也进一步加强。

政策方面, 部分二三线城市+广州非核心解除限购限售,城中村改造项目纳入专项债支持范围, 一揽子化债开始陆续启动, 四季度扩增1万亿元国债,资金投放重点方向将增加洪涝灾害后水利设施重建等。一系列政策利好刺激商品,后续不排除有更多超预期的政策出台,宏观氛围边际好转。

从更长角度来看,如地产销售同比仍然为大幅度转负(9月同比-20%),二手房成交在11月上升至历年高位但挂牌价持续下行,新房成交在11月再度回落至历年低位水平,玻璃下游深加工订单虽显示环比的增长,但在下游资金仍偏紧的情况下持续性存在考验。且玻璃供给端已经明显超过去年同期,若竣工端难以维持增量需求,累库压力将会显现,而这种压力更多体现在了远月合约。

因此,如我们此前观点,玻璃短期需求和高基差带来的盘面韧性和中长期供需矛盾或加大存在一定冲突之处,上有供应预期压顶,下则有较高基差及政策预期支撑。近期玻璃盘面方向或偏震荡上行,主要交易预期和修贴水挤仓逻辑,短线节奏资金博弈行为会更占主导,预估FG2401波动区间【1650,1800】。

03

纯碱:累库压力放缓,盘面估值修复

纯碱核心波动仍来源于供给端。本周,传远兴投产遭遇推迟且青海部分碱厂因环保问题限产,纯碱供应或有下降预期。据本周隆众数据,截止到2023年11月9日,周内纯碱整体开工率85.34%,环比下降1.80%,周内纯碱产量66.43万吨,环比下降1.40万吨,跌幅2.07%,纯碱产量出现连续四周下降。

本周,周内纯碱厂家总库存53.40万吨,环比增加2.09万吨,上涨4.07%。其中,轻质库存37.14万吨(+1.61万吨),重质库存16.26万吨(+0.48万吨),轻重同步增加,但库存累库速度减缓,据浮法+光伏最新的日熔量数据26.8万吨,周刚需耗碱37.52万吨,与当前重碱产量基本平衡,这也是纯碱尤其是重碱部分累库较慢的主要原因。

从现货市场情绪来看,市场交投气氛温和。近期市场价格企稳,部分轻碱下游用户拿货情况有所好转,山东地区纯碱厂家轻碱主流出厂报价在2000元/吨左右,纯碱厂家待发订单增加,部分轻碱价格上调30元/吨左右。重碱下游按需采购为主,价格重心变动不大,重碱送到终端价格在2150-2300元/吨,实际多执行月底定价。

总的来看,纯碱供给端变动是盘面的主要扰动因素,在阶段性累库压力下降的情况下,现货价格出现企稳,盘面进一步走修基差逻辑。虽远期过剩格局较确定,但近月合约走短期强现实逻辑,修贴水挤仓占据盘面主导。预计SA2401波动区间【1800, 2100】。

供稿|苏斌 (F3068772 ;Z0014930)

编辑|谢佳