热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易

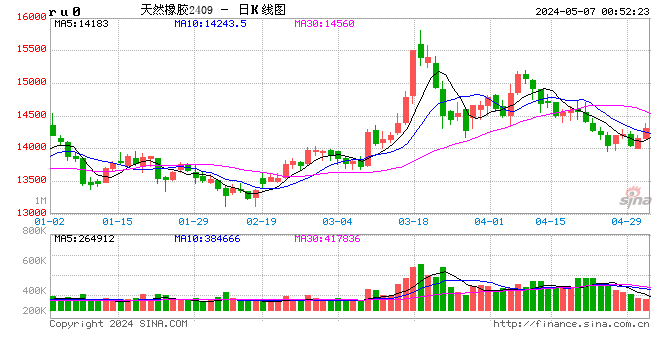

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 橡胶主力2401合约在10月份起伏较大,上半月攀升冲高,下半月震荡下跌。截至10月31日,主力合约报价收于14175,持仓总量17.80万手。

原料供应转好,重卡市场超预期恢复

供应上来说,我国橡胶产区天气转好,云南产区原料处于季节性增量阶段,加工厂开工水平较高;海南产区产出受台风和降水影响明显减少,近期气候好转,原料价格逐渐回落,加工厂抢夺原料积极性有所降低。东南亚雨季偏长导致减产影响深远,近期泰国气候显著改善,有利于割胶进程。总体来看前期供应短缺的压力有所缓解,橡胶价格下跌也反映在了期货盘面上。

再看需求,上周国内半钢胎样本企业产能利用率为78.44%,环比上升2.34%,同比上升17.19%;中国全钢胎样本企业产能利用率为65.18%,环比上升0.86%,同比上升13.23%。半钢胎整体出货表现相对平稳,外贸出货集中,内销雪地胎走货为主,四季胎缺货规格仍存。随着内销排产力度加大,企业缺货现象逐步缓解。全钢胎个别企业排产小幅波动,带动样本企业产能利用率微升。周内外贸走货尚可,内销出货相对缓慢,整体库存微增。而9月我国重卡市场大约销售8.6万辆,连续三个月环比上涨,恢复程度超前期市场预期。这主要是受到出口表现的支撑以及新能源重卡对市场份额的逐步占领。

减产与政策仍是中长期利好

减产与政策刺激经济仍是11月交易的主题。由于橡胶是连续生产,所以产量会经常出现波动,而且短期产量变化未必会严格按照季节性规律变化。所以判断减产的影响力不是跟踪短期产量变化,而是要识别今年整体是否大概率减产,减产是否为罕见现象,价格是否已经出现大涨,已透支了减产的影响力。

由于今年剩余的时间有限,之前的减产未来不容易追回。而且过去几年都处于供应过剩之中,所以今年的减产属于罕见因素。但是,沪胶经历两波上涨之后,仍旧处于历史中低位区间,所以减产的影响力并未透支这是大方向的定调。明年一月泰国供应旺季之前,减产的格局很难改变所以,站在当前,我们仍旧认为减产是沪胶上涨的有利推手。

需求端未来有望成为偏差的主要来源。万亿国债的实际影响力只是一个方面,重要之处在于这是超预期的消息。加之近期中美互动向良性方向发展,有望在减产的基础上提供新的利多。中长期来看,未来还是多重利好共同支撑的格局,沪胶大方向仍旧偏多。

(刘宇 期货交易咨询资格证号:Z0012343)