热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

钢材:终端需求表现低迷,钢价弱势整理运行

螺纹方面,本周全国螺纹产量环比减少8.01万吨至236.75万吨,同比减少40.45万吨;社库环比回升7.57万吨至585.81万吨,同比增加30.85万吨;厂库环比减少5.6万吨至200.78万吨,同比增加4.02万吨。本周螺纹表需环比减少1.02万吨至234.78万吨,同比减少34.55万吨。螺纹周产量明显回落,库存继续增加,表需小幅回落,螺纹表现供需双弱。据中指研究院统计,2024年上半年全国100个城市新建商品住宅月均成交规面积同比下降约40%,6月新建商品住宅成交面积环比增长约10%,同比降幅收窄至约20%。6月份房地产销售数据环比改善,市场对于即将召开的重要会议仍有较强的政策期待,市场情绪有所好转。不过目前市场仍处于传统消费淡季,终端需求表现疲弱,螺纹库存也处于上升趋势,对钢价走势抑制作用明显。预计短期螺纹盘面弱势整理运行。

热卷方面,本周热卷产量环比回升4.44万吨至326.29万吨,同比增加20.8万吨;社库环比回升8.24万吨至331.04万吨,同比增加49.64万吨;厂库环比回升0.35万吨至90.35万吨,同比增加0.61万吨。本周热卷表观消费量环比回落6.96万吨至317.7万吨,同比增加22.3万吨。热卷产量回升,库存明显增加,表需回落,数据表现偏弱。据乘联会统计,6月1日-30日乘用车市场零售175.5万辆,同比下降8%,环比增长2%,今年以来累计零售982.8万辆,同比增长3%。乘用车销量有所放缓,板材下游需求表现偏弱。目前国内正处于高温多雨消费淡季,工程开工表现较弱,对需求形成一定影响。板材钢厂生产总体处于正常水平,产量环比增加,库存回升较为明显,部分板材厂家订单压力加大。预计短期热卷盘面或呈现偏弱运行态势。

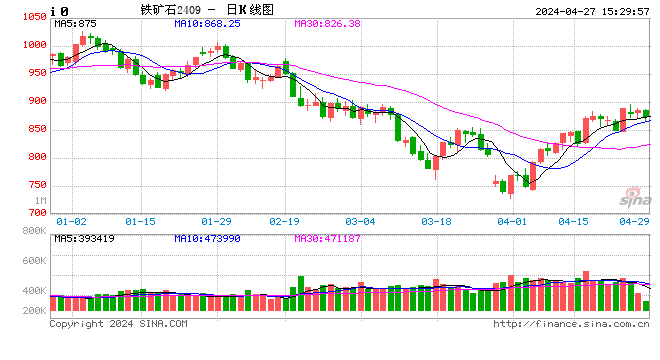

铁矿石:供需基本面驱动不强,短期矿价高位整理为主

供应端,本期进口矿发运量明显增加,到港量略有回落。全球铁矿石发运总量3712.5万吨,环比增加374.5万吨。澳洲巴西铁矿发运总量3092.2万吨,环比增加259.4万吨。澳洲发运量2074.0万吨,环比增加14.3万吨。巴西发运量1018.2万吨,环比增加245.1万吨。45港铁矿石到港总量2470.2万吨,周环比减少2.8万吨。根据船期测算,预计下期到港量将会有所回升。

需求端,本周高炉开工率、产能利用率、铁水产量均小幅回落,本周247家钢厂日均铁水产量239.22万吨,周环比回落0.12万吨,较年初增加21.15万吨,同比减少7.5万吨。进口矿日耗环比回落0.02万吨至293.19万吨、疏港量环比回升1.7万吨至309.5万吨,港口现货日均成交量环比增加8万吨至105.3万吨。

库存端,本周45港口铁矿石库存环比增库62.3万吨至14988.7万吨,年初以来累库2743.9万吨,较去年同期高出2350.1万吨。247家钢厂库存环比累库72.78万吨至9212.91万吨,年初以来下降314.04万吨,同比增加582.54吨。在港船舶数减少6船至94船,同比增加16船。

综合来看,本周铁矿石全球发运量明显回升,到港量略有下降,钢厂铁水产量继续小幅回落,港口及钢厂铁矿库存增加。目前澳洲矿山财年末冲量基本结束,预计短期发运量或将有所下降,到港量在前期发运高位的情况下或将有所回升。目前长流程钢厂多数处于小幅亏损局面,247家钢厂盈利率降至44.59%,加之成材需求偏弱,预计短期铁水产量仍将呈小幅下降趋势。铁矿石港口库存继续回升,目前已处于近三年高点,预计短期库存仍呈现累积局面。目前市场宏观预期依然较强,对市场情绪形成提振。预计短期铁矿石盘面仍将呈现高位整理走势。

煤焦:焦炭存在第二轮提涨预期,焦煤库存小幅上升

焦炭方面,本周焦炭现货市场稳中有涨,日照准一级冶金焦价格上涨110元/吨,期货周内波动剧烈,焦炭基差由负转正。供应方面,现货提涨提升了焦企的积极性,230家独立焦化企业产能利用率74.19%,较上周提高0.78%。需求方面,本周铁水产量小幅回落0.12万吨/日,目前日均铁水产量239.22万吨,铁水仍旧维持高位,焦炭现货需求仍有一定支撑。库存方面,本周独立焦化厂焦炭库存减少1.36万吨,钢厂焦炭库存减少4.56万吨,港口焦炭库存增加2.95万吨,整体库存水平小幅回落。综合来看,铁水高位对于焦炭现货仍旧有一定支撑,但是钢材终端需求弱势,主力期货合约相对偏弱,基差持续走强。短期全产业低库存或增加现货价格弹性,但是钢厂大范围亏损,且低碳政策背景下粗钢减量预期仍在,焦炭未来需求预期有一定减少可能。预期短期焦炭盘面将呈现震荡运行态势。

焦煤方面,本周国内炼焦煤现货市场平稳运行,进口蒙煤通关量高位运行,蒙煤价格偏弱,蒙5#原煤价格小幅回落10元/吨,焦煤期货周末剧烈波动,基差走强。供给方面,洗煤厂产能利用率小幅回升0.85%至69.83%,国内供应端有小幅回升,蒙煤进口持续高位,7月那达慕大会期间蒙煤暂停5天或会减缓一定蒙煤压力。需求方面,目前焦化企业的利润再次转负,粗钢减量预期压制焦炭远期需求预期,预计会同样减少焦煤需求比例。库存方面,样本煤矿精煤库存、钢厂库存均有所减少,焦化厂库存、港口库存回升,焦煤总库存回升29万吨。综合来看,目前钢厂的利润大面积亏损,不管是长流程还是短流程,焦炭虽然现货因为库存较低而比较坚挺,但09期货合约相对偏弱基差已经转正,焦企本周利润也重新转负,现利润-38元/吨,终端需求没有根本性好转,较弱的需求预期持续打压着市场的热情,同时蒙煤进口量高位维持,市场仍旧承压。预计焦煤盘面将呈现震荡偏弱运行态势。

废钢:终端需求仍旧弱势,钢厂亏损或继续压制废钢价格

本周废钢价格小幅反弹,各地区均反弹10-30元/吨不等。沙钢7月6日起车运涨50元/吨,船运涨70元/吨。

供给端,本周钢厂废钢日均到货量大体维持均衡。本周255家钢厂废钢日均到货量40.8万吨,环比下降4.6万吨。废钢破碎料加工企业开工率、产能利用率、产量环比均有所下降。

需求端,废钢需求持续减少,255家钢厂废钢日耗环比减少2.52万吨至46.56万吨,其中短流程钢厂日耗环比减少1.65万吨,长流程钢厂日耗环比减少0.46万吨。49家电炉厂开工率环比减少8.8%、产能利用率环比减少5.7%。利润方面,短流程钢厂利润持续亏损,平电利润目前-281元/吨。

库存端,短流程钢厂废钢库存环比下降8万吨至119万吨,长流程钢厂废钢库存环比下降16万吨至163万吨。

综合来看,短流程以及长流程工艺目前均处于亏损状态,并且当下成材销量较差,钢厂多是低价采购高价观望的态度,废钢涨价缺少持续性驱动。目前高温雨水天气导致废钢资源偏少,同时钢厂废钢到货以及库存均处于偏低的位置,低库存以及短期货源受限的格局给与了废钢一定的价格弹性,但是钢厂利润目前仍旧不能给予废钢足够的涨价空间,预计短期废钢价格仍旧会维持震荡的走势。

铁合金:成本支撑较弱,关注主流钢招定价指引

锰硅:锰硅供需双弱,成本支撑力度也在下降,主流钢招定价公布,锰硅震荡运行为主。河钢7月锰硅招标定价为7650元/吨,首轮询盘价为7500元/吨,最终定价基本符合市场预期。供应端来看,锰硅生产企业开机率周环比下降,自4月中旬以来首次,周产量环比下降0.13%,需求量降幅稍大,周降幅为1.78%。锰硅生产企业库存降幅收窄,截止最新,63家样本企业锰硅库存为6.48万吨,较两周前下降0.82万吨。锰硅仓单数量仍在持续增加,最新仓单加有效预报合计143733张,周环比增加3559张,库存结构需要重视。锰矿方面,本周锰矿发运量、到港量、港口库存均环比增加,但是高品氧化矿库存占比仍在下降,氧化矿价格仍相对坚挺,半碳酸价格有所回落,成本端支撑减弱。综合来看,钢招定价给出方向性指引,基本面支撑较弱,预计短期锰硅价格区间震荡为主。

硅铁:终端需求疲软,市场观望情绪渐浓,硅铁生产企业库存已经开始累积,成本端波动幅度不大。河钢7月硅铁招标询盘价为7000元/吨,6月定价为7550元/吨,供应端来看,硅铁生产企业开机率也出现近两月以来首次下降,硅铁周产量环比下降0.52%至11.43万吨。硅铁需求量当周值环比降幅稍大,降幅为2.65%。硅铁生产企业库存环比增加,60家样本企业库存为51730吨,较两周前环比上涨3110吨,供需结构正在逐渐转变。硅铁成本端波动较小,主要原材料成本支撑力度也稍显不足。综合来看,近期锰硅市场缺乏强有力驱动,走势受黑色情绪影响,预计短期硅铁价格震荡运行为主。

关注:相关政策,锰矿,需求。