热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

卓创资讯鸡蛋市场分析师李阳

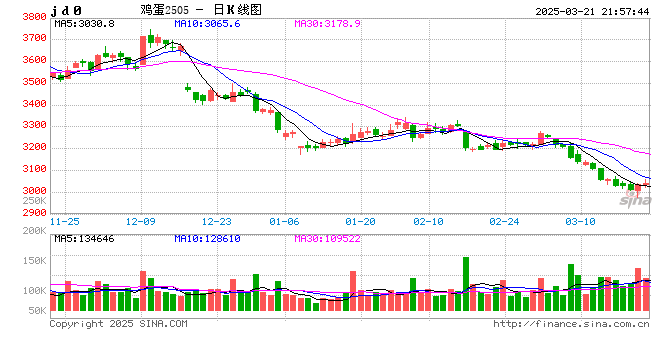

【导语】上半年受到市场需求先弱后强等因素影响,鸡蛋价格呈“W”型走势,但鸡蛋供应量继续增加、饲料成本延续低位,拖累蛋价整体低于去年同期。预计下半年市场需求继续遵循先强后弱的季节性变化规律,而供应方面呈先增后减趋势,饲料成本支撑力度虽有所增强但幅度有限,预计鸡蛋价格先涨后跌,整体仍低于去年同期水平。

上半年主产区鸡蛋价格大致呈现“W”型走势,与我们在《2023-2024中国蛋鸡行业年度报告》中预测的趋势稍有不同。4月份市场整体需求偏弱,市场需求低于预期,导致实际价格低于预测值,鸡蛋月均价跌至3.29元/斤。五一假期结束后下游多集中补货,刺激下游采购积极性提升,市场需求远超预期,加之6月下旬受入库影响鸡蛋供应稍显收紧,支撑蛋价阶段性触底反弹,导致实际价格高于预测值,5月、6月主产区均价分别涨至3.79元/斤和3.77元/斤。从相对水平来看,1-6月份全国主产区鸡蛋均价为3.65元/斤,同比下跌18.89%;6月30日主产区均价为3.95元/斤,较年初下跌7.49%。从长周期变化趋势来看,上半年蛋价整体处于近四年同期较低水平。

上半年蛋价高点出现在1月初,价格涨至4.27元/斤,主要承接上一年的相对高价。但随着后续步入春节假期及市场休市,需求明显下降,鸡蛋价格跌至3.17元/斤,为上半年内最低点。3月市场需求逐渐恢复,经销商采购积极性提升,养殖单位低价略显惜售,蛋价陆续走高。但随着蛋价上涨至阶段性高位,而市场需求跟进不足,下游采购心态趋于谨慎,4月鸡蛋价格承压走低。五一假期结束后下游多集中补货,需求有所好转,市场走货顺畅,刺激下游采购积极性提升,蛋价持续走高。但端午节后市场需求减弱,加之北方高温、南方多雨,下游采购心态谨慎,市场消化减慢,蛋价持续走低。随着蛋价跌至低位,食品厂入市采购量增加,加之部分经销商补仓低价货源,市场供需收紧,蛋价低位反弹。

上半年鸡蛋价格呈“W”型走势,在产蛋鸡存栏量逐渐增加,略高于正常水平,对蛋价的支撑作用逐渐减弱。一季度市场恢复流通后,需求表现平平,蛋价小幅下滑;蛋价跌至相对低位后,养殖单位集中淘汰大日龄蛋鸡,短时鸡蛋供应稍显偏紧,支撑5月鸡蛋价格反季节上涨至相对高位,二季度整体鸡蛋价格高于市场预期。

在产蛋鸡存栏量继续增加,整体略高于正常水平。一季度蛋价高位回落,养殖盈利持续收窄,且养殖单位对后市信心不足,多顺势淘汰大日龄蛋鸡,不过由于新开产蛋鸡数量较多,整体存栏量仍呈小幅提升趋势,从1月份的12.12亿只增至3月份的12.33亿只,累计增幅1.73%。二季度随着鸡蛋价格反季节性上涨,蛋鸡养殖盈利回升,养殖单位惜售延淘心态渐显,在产蛋鸡存栏量继续增加,6月末存栏量增至12.55亿只,较1月末增加3.55%。整体来看,上半年全国在产蛋鸡平均存栏量为12.34亿只,同比增加4.40%,较近五年均值上升1.66%。存栏量持续高于正常水平,是导致上半年蛋价处于相对较低水平的主要原因。

需求先弱后强,二季度需求超出预期。一季度鸡蛋市场需求相对偏弱,不过受鸡蛋供应充足影响,处于近年来同期正常水平,销区代表市场鸡蛋销量同比增加4.48%。1月产区市场受春节前内销需求拉动,前期库存货陆续进入市场,销区市场到货量被动增加;2月受春节假期影响,市场需求呈现季节性下降,导致蛋价跌幅明显。加之春节过后市场需求恢复不及预期,3-4月份代表销区销量先增后减。二季度受清明、端午等节日需求提振,市场需求量增加,支撑蛋价上涨,加之受“买涨不买跌”心态影响,终端采购量进一步增多,局部销区市场月内到货量超预期增加。6月份受梅雨天气影响,下游采购量缩减,鸡蛋需求虽减弱,但鸡蛋供应充足,局部销区市场到货量被动上升,整体销量处于同期相对较高水平。

饲料成本延续相对低位,鸡蛋价格的支撑作用减弱。近些年以来饲料成本对鸡蛋价格的影响程度不断加深,尤其是在2022年至今,饲料成本与鸡蛋价格的关联性显著增强,其相关性系数由2018-2021年的0.28提升至0.81呈现出高度的正相关特征。但今年上半年饲料成本延续相对低位,上半年单斤鸡蛋饲料成本为3.19元,同比下降15.16%,对鸡蛋价格的支撑作用下降。具体而言,饲料成本降至低位,是导致蛋价较去年同期明显下降的重要原因之一。

下半年鸡蛋价格走势将持续受供应、需求与成本三大要素影响。供应取决于产蛋率和存栏量,需求受开学季和节日提振,而成本虽延续低位但存上涨趋势,或对鸡蛋价格支撑作用增强。

下半年产蛋鸡存栏量先增后减,鸡蛋供应仍相对宽松。基于养殖周期和鸡苗销量分析,预计在产蛋鸡存栏量将在8月份达到峰值后逐渐减少。此外高温天气或将导致蛋鸡产蛋率下降,减缓供应量增长的幅度,在第三季度利多鸡蛋价格逐渐上涨。6-7月份随着气温升高、育雏难度加大,养殖户的补栏需求明显降低,预计第四季度新开产蛋鸡数量将减少,同时理论淘汰量有所回升,产蛋鸡存栏量或呈现下降趋势。但进入秋季后,气温的降低有助于提升产蛋率,供应量整体仍将保持相对宽松的状态,对鸡蛋价格的支撑作用随之减弱。

下半年需求先强后弱,整体强于上半年。近四年监测数据显示,下半年销区鸡蛋销量均大于上半年,环比增加9.85%-15.38%,峰值多出现在8-9月。下半年市场需求将在中秋节及开学季的提振作用下明显增长,8月份由于节日备货和学校开学的需求叠加,市场需求量预计将增至年内峰值。但进入四季度后,随着节日效应的消退和需求回归常态,市场需求将趋于平淡,销区销量预计将呈现下降趋势。结合历史季节性变化规律以及天气、节假日等外部因素的综合分析,预计今年下半年的鸡蛋销量将呈现先增后降的走势。销量的高峰期可能出现在8月至9月,随后在四季度逐步回落。销量的变化将对鸡蛋价格从三季度的利多支撑转变为四季度的利空压力。

下半年饲料价格先涨后跌,成本支撑先强后弱。三季度随着市场余粮收紧,供应面继续对价格形成支撑,但需求支撑有限,或限制玉米价格涨幅相对有限;下游需求好转,但新季玉米集中上市,供应宽松,玉米价格或先涨后跌。豆粕下半年需求端的释放或对短时豆粕价格带来上行动力,但价格反弹空间受限。卓创资讯预计下半年玉米均价或较上半年下降3.49%,豆粕均价或较上半年上涨3.48%;上下调整的空间均比较有限,而玉米在饲料占比中更大,因此单斤鸡蛋饲料成本或环比减少0.63%。

下半年鸡蛋价格或将延续季节性波动特征。按照季节性特点分析,三季度尤其是8月份鸡蛋价格上涨的可能性较大,受到高温天气导致的产蛋率下降以及中秋节、开学季等需求高峰期的影响,供不应求支撑鸡蛋价格呈上升趋势。进入四季度,随着天气转凉和消费淡季的到来,鸡蛋的市场需求逐渐减弱,利空鸡蛋价格偏弱运行,主要受节假日效应减退以及供应量仍处相对高位的影响。结合历史数据和市场供需的基本面分析,预计下半年鸡蛋价格将继续遵循上述季节性波动的规律。

整体来看,下半年鸡蛋供应量先增后减,四季度供应量将逐渐收窄,而需求呈现先强后弱的季节性特点,卓创资讯延续《2023-2024中国蛋鸡行业年度报告》中关于下半年的趋势预测,预计下半年鸡蛋价格或先涨后跌,主流运行区间或在3.90-4.70元/斤,均价4.17元/斤。但由于供应增幅低于预期,因此价格水平将整体高于年报中的预期。根据季节性规律判断,下半年的价格高点大概率出现在8月份,低点或出现在11月份(具体价格预测参考图10)。