热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:福能期货

摘要

煤炭成本相对稳定,甲醇尿素自身基本面驱动较强,甲醇价格强于尿素,2024年下半年关注甲醇/尿素比值走扩机会。一方面,下半年甲醇或呈现近弱远强格局,近期随着春检结束,甲醇供应增加,需求端MTO利润不佳压制价格,7-8月供需压力释放,价格预计回调为主,不过传统需求较好,需求整体增量或高于供应,预计价格呈现先下降后上升再震荡走势,价格运行区间【2400,2800】,关注旺季需求带来的逢低做多机会。另一方面,下半年尿素价格呈现近强远弱格局,短期企业库存低位对价格形成支撑,中长期看,国内尿素供应高位,下半年需求不及上半年,供需逐步宽松,库存季节性累积,出口预期依然较差,预计波动区间【1800,2300】,单边建议逢高沽空为主,套利考虑9-1正套,重点关注企业库存拐点与基差变化,选择相对低位的基差较为安全。

一

行情回顾

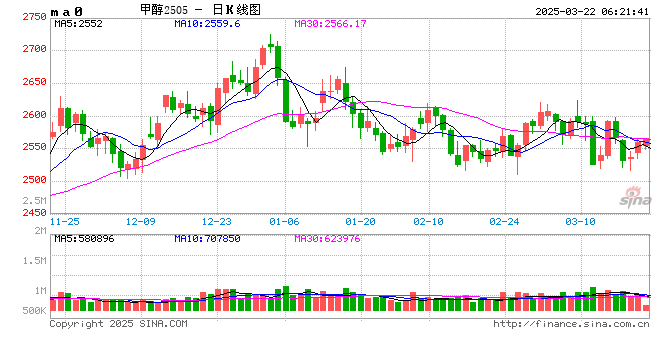

1.甲醇

2024年上半年甲醇价格价格重心逐步上移,主要受宏观预期变化、进口超预期减量及需求端复苏影响。

1月-3月中旬价格先跌后涨,港口价格引领盘面。①前期因进口增加,港口价格承压导致盘面走弱。②随后伊朗部分装置停车,进口存缩减预期,港口MTO运行稳定,而内地货源运输受阻,港口库存持续去化,现货价格大幅走高,基差走强,带动期货盘面从年初的2395涨至2587,涨幅达8%。

3月中-5月,供需扰动不断,甲醇价格宽幅震荡,重心继续上移。③3月底下游MTO检修装置增多,外加煤价趋弱加速甲醇价格回调;④进口不及预期价格上涨,4月企业与伊朗工厂谈判落地缓解进口端担忧,价格震荡上涨后再次出现回调;⑤随着成本煤炭端逐步见底企稳反弹,库存低位,纸货偏紧,外加节能降碳政策出台,甲醇价格大幅走高至年内高位2696元/吨。

6月至今,⑥甲醇估值偏高,国内开工提升,进口回归叠加下游烯烃多停车降负,甲醇持续累库,价格承压下行。

2.尿素

2024年上半年尿素价格呈现宽幅震荡走势,价格区间在【1818,2260】波动,主要受出口预期、基本面变化影响。

1-3月上旬,①尿素工厂开工率高,而农户及经销商备肥需求不及预期,尿素期现价格下跌迅速。②春节前后春耕备肥启动,尿素需求旺盛,外加国际高位对国内价格形成支撑,尿素价格筑底反弹,从1月24日的盘中低点1996元/吨上行至3月6日的高点2241元/吨,幅度约为12.27%。

3月中旬-4月上旬,③《法检》政策严格,且国际尿素价格持续下调,出口预期落空。此外淡季储备库存陆续释放,工厂主动降价促销刺激现货成交,带动期货下行。尿素主连从3月中旬的高点2200元/吨以上持续下行至 4月9日低点1818元/吨。

4月上旬至5月末,④供应端尿素装置检修较多,且上半年投产不及预期,复合肥开工率维持高位,对尿素积极采购,尿素库存持续走低,驱动尿素价格进一步上行,但未突破前期高点,⑤随着复合肥生产旺季结束,价格回调呈现横盘震荡。

二

煤炭价格趋稳,成本端对甲醇影响强于尿素

2024上半年原料价格波动幅度不大。下半年夏季用电需求回升,但煤炭供应也有同步增长,港口库存仍在上涨,且水电供给表现较强,煤炭价格呈现旺季不旺局面,截至6月30日,山西优混(5500)动力煤港口价格849元/吨,与元旦的923元/吨相比下滑了8%;2024年全球天然气供需转向宽松,气价缺乏上行驱动,三季度天然气价格重心与2023年相近,煤价或稳中偏弱运行,四季度受金九银十、供暖季等需求拉动,煤价及气价或随季节性变化小幅上涨。

前期煤炭下跌过程中,甲醇价格因去库逻辑偏强运行,利润在-220-530元/吨区间波动,明显高于往年同期,五月随着MTO开工走弱甲醇利润迅速回落至盈亏线附近。下半年甲醇利润相对偏低,价格更易受成本端波动影响呈现季节性变化;而尿素利润常年高位,煤价对其开工及价格走向影响较小,因此下半年成本端煤炭价格变动对甲醇开工及价格影响程度或大于尿素。

三

甲醇:进口节奏及供需扰动,价格先弱后强

1.装置重启叠加进口预期兑现,下半年供应前高后低

2024年1-6月甲醇产量达4484.91万吨,同比增长12.14%。当前国内甲醇产能达到10203.5万吨,开工率基本维持在80%左右,下半年预计新增投放产能包括内蒙古宝丰660万吨、河南晋开化工30万吨和宁夏冠能40万吨。在甲醇生产利润相对往年可观的情况下,三季度春检结束及新装置投产,整体开工率或维持高位。四季度受限气、供暖季等影响,甲醇产量增长有限。因此甲醇三季度供应压力高于四季度,存在回调压力。

2024年1-5月国内甲醇进口量达到524.52万吨,比去年同期降2%,主要因为海外装置检修和天气因素影响,导致甲醇进口不及预期,外加四月伊朗进口商谈僵持,港口库存大幅下降推动价格走高。下半年海外装置重启,美国及伊朗等地超500万吨新增投产,整体产量进一步恢复,且受地缘政治因素影响,近年来阿曼、阿联酋等中东国家进口量稳中有增,预计下半年维持增长弥补上半年缺口,全年进口同比持平。

2.烯烃开工受制利润,传统需求仍可期待

2024年1-5月甲醇表观消费量4265万吨,同比增长10.7%,甲醇价格震荡走高。甲醇制烯烃占据国内甲醇总需求的50%以上。一季度MTO开工维持高位,但随着甲醇价格上涨,挤压MTO利润,5月以来甲醇制烯烃开工率持续下滑至四年最低位52%,对甲醇需求减弱,聚烯烃处于产能过剩周期,MTO企业利润维持低位,不过随着停检修增加,MTO利润小幅改善,三季度装置恢复缓慢压制甲醇价格;四季度旺季提振,MTO装置重启或带动甲醇价格走强。

传统需求方面,甲醛、醋酸、甲基叔丁基醚(MTBE)、二甲醚分别占比6%、6%、6%、3%,其他下游产品的需求占比为10%。其中醋酸、MTBE下游开工率较高,对甲醇需求形成支撑;1-5月醋酸产量576万吨,同比增长24%,2024年下半年预计投产产能180万吨,投产兑现拉动甲醇需求增长80万吨。MTBE开工率较高主要因为汽油利润较好,调油需求增加,利润修复下MTBE装置投产意愿高,下半年近260万吨产能待投放,预计拉动甲醇需求增长80万吨。在地产弱势背景下,甲醛行业利润不佳,开工维持40%左右偏低水平,四季度预计投产140万吨产能,但二甲醚、甲醛产业处于产能替换以及清退阶段,难有明显增量。

产业绿色化转型背景下,甲醇其他下游如BDO、DMC、DMF、有机硅等在下半年投产仍然较高,增加甲醇外采需求100万吨左右,此外,随着环保政策推动及新能源持续发展,甲醇作为燃料的经济性凸显,占甲醇消费18%左右,航运业正在加快能源转型进程,用甲醇船舶燃料替代传统能源的推广稳步进行,后续仍有较大提升空间。

上半年甲醇内地和港口库存走势分化,一季度进口偏低港口库存持续去化,内地开工高位库存大幅累积;二季度进口增加库存快速恢复,内地春检开工下降库存低位。6-8月内地开工回升,进口增加,预计呈现持续累库,价格回调为主。进入金九银十旺季,MTO重启重启概率较大,且传统需求提振,整体或重新回归去库格局,关注8月下旬下游补库驱动的价格反弹的机会。

四

尿素尿素:供增需减,价格重心下移

1.新增装置投产,供应维持高位

2024年1-6月尿素累计产量为3236万吨,同比增长8.78%。近年来因利润较高尿素企业投产积极,但因常态化检修、装置故障与产能的投放延迟情况下,日产回升不及预期,上半年仅滕州鲁南40万吨气流床装置投产,灵石中煤30万吨装置投产,山西天泽煤化工75万吨固定床装置复产。

展望2024年下半年,供应高位导致价格重心逐步下移。尿素供应压力仍存,主要在于下半年尿素投产计划远高于上半年,总计划涉及年产能超400万吨,利润高位情况下,尿素日产量预计回升至18-20万吨,市场供应逐步回升,现货价格承压,期货盘面价格或呈现阶段性回落。四季度原料端限气等影响,预计开工或有下滑,供应压力缓解。

2.工农业需求小幅增加,出口难言乐观

上半年受农业短期需求爆发和家具出口的需求等拉动,尿素价格低位反弹。下半年农业需求变化较小,对尿素需求稳中小增,淡季储备推动价格上涨,但影响在减弱,工业需求和出口部分对于尿素的价格变动起到重要影响。

农业方面,需求季节性变化明显,总体上半年需求强于下半年。7月上旬,东北、华中、华北等地追肥接近尾声,尿素需求进入空档期,9月全国秋季小麦开始底肥占农业用量20%左右,10-12月为淡季储备期。近两年玉米为尿素的主要增量来源,玉米种植面积从2023年的6.62亿亩增加到2024年的6.73亿亩,土地面积增量约在1.5%,但因玉米种植利润偏低,下半年追肥积极性或有所减弱。从复合肥生产来看,5月夏季高氮复合肥生产高峰已过,下半年8-9月高磷复合肥生产对尿素需求有限,因此预计下半年尿素农业需求相对偏淡,价格承压。

工业方面,国内工业需求小度增加。板材和家具的出口需求带动三聚氰胺产量增长,三聚氰胺开工率高位,整体产量达81万吨,比去年同期增加16万吨,拉动尿素需求约240万吨,因终端地产需求走弱压制,下半年三聚氰胺增长空间有限。脲醛树脂主要原料为甲醛与尿素,主要也是用于生产胶合板、电器等,全年对尿素需求稳定在1000万吨左右。此外,节能减碳大背景下,高耗能行业板块对尿素消耗量或将增加,火电脱销方面,由于政策引导,2024年火力发电将逐渐用尿素代替液氨,预计对尿素用量从200万吨增至230万吨左右;车用尿素方面,整体对尿素需求也呈增加趋势,预计年用量在100万吨左右。

出口方面,尿素出口法检政策较为严格,上半年出口量大幅下滑。1-5月中国尿素累计出口量6.54万吨,同比减少91.68%。2024年下半年,国内尿素出口仍然较为有限,主要原因有:①尿素企业库存偏低,国内货源还是以保供内需为主。②出口利润未打开,埃及等地价格与国内基本持平。③印度政府复兴计划推动尿素装置投产127万吨,印度招标缩减,但需注意出口预期对盘面扰动较大。

3.库存逐步累积,价格承压

尿素企业库存在二季度呈现明显去库,当前库存23万吨,下滑至近三年同期最低位,出口持续受限,港口库存变动不大,对价格形成较大支撑。目前尿素总库存达到40.06万吨,同比下滑0.3%,其中厂内库存25.56万吨,同比下滑21.57%。随着农业旺季向淡季转换,尿素供需趋于宽松,且从往年情况推动,尿素库存或呈现逐步积累,对价格驱动向下,关注库存拐点到来的交易机会。

五

总结展望

煤炭成本相对稳定,甲醇尿素自身基本面驱动较强,甲醇价格强于尿素,下半年关注甲醇/尿素比值走扩机会。

2024年下半年甲醇或呈现近弱远强格局,近期随着春检结束,甲醇供应增加,需求端MTO利润不佳压制价格,7-8月供需压力释放,偏空思路参与,不过传统需求较好,需求整体增速或高于供应,预计价格呈现先下降后上升再震荡走势。单边关注旺季需求带来的逢低做多机会。

2024年下半年尿素价格呈现近强远弱格局,短期农业需求旺季,企业库存低位对价格形成支撑,中长期看,国内尿素供应高位,下半年需求不及上半年,供需逐步宽松,库存季节性累积,出口预期依然较差,预计波动区间【1800,2300】单边建议逢高沽空为主,套利考虑9-1正套,重点关注企业库存拐点与基差变化,选择相对低位的基差具有较好的安全边际。

风险点:出口超预期好转、成本端煤价波动剧烈