热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

卓创资讯豆油市场分析师杨光红

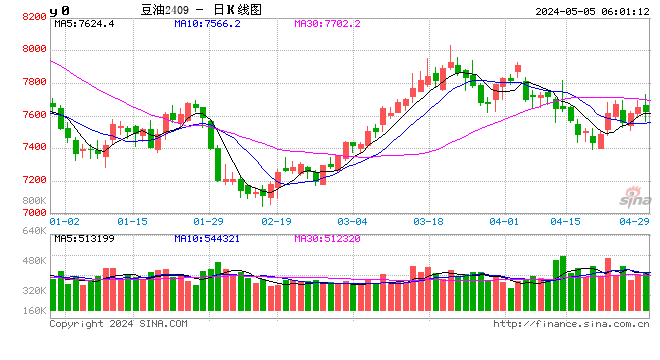

【导语】2024年一季度国内豆油价格先跌后涨,季度内进口成本走低同时供需支撑一般导致1-2月豆油价格下行为主,3月后受棕榈油上涨带动,豆油价格跟随低位回升,但需求制约涨势。二季度随着大豆到港增加,油厂开工将回升高位,豆油供应宽松预期明显,同时考虑到需求在二季度或增量有限,预计豆油价格震荡回落。

一季度豆油价格先跌后涨

继2023年四季度价格震荡回落后,2024年一季度豆油价格先跌后涨。一季度一级豆油全国均价8001元/吨,环比上季度跌幅4.46%,同比跌幅14.28%;季度内低点是2月7日的7678元/吨,高点是3月21日的8290元/吨,一季度前期因进口成本走低同时供需双降对行情支撑力度一般导致豆油价格下行,季度末替代品棕榈油市场表现较强对豆油行情形成一定提振。

一季度豆油市场供需双降,对行情支撑一般

国内油厂原料进口依赖度强,大豆进口成本走势对豆油价格有较强指引。一季度前期,南美产区天气利于作物生长,市场对国际大豆供应宽松预期较强,同时2月美农展望论坛预计2024年美豆种植面积为8750万英亩,美豆期末库存为4.35亿蒲,均高于市场预期。供应宽松预期压力下,美豆期价不断走低,导致进口成本下滑,进而利空阶段内国内豆油价格,随着利空逐步消化,3月美豆期价止跌,对豆油价格利空影响转弱。

一季度的国内豆油市场供需双降,对行情支撑力度有限。供应端看,一季度为美豆供应季,且正值春节月份,大豆供应呈季节性缩减,原料供应收紧导致油厂开工低位,因此一季度豆油供应年内最低,且季度内油厂榨利不佳,导致油厂开工意愿不高。根据卓创资讯对国内118家重点压榨企业跟踪调研,一季度全国重点油厂平均开机率46%,环比上季度下滑8个百分点。一季度豆油产量约350万吨,环比上年四季度缩减15.87%。

需求端看,一季度正值春节月份前后,下游市场在此之前的四季度基本备货完毕,春节前后市场虽有补货行为,但整体一季度豆油消费量相对有限。据卓创资讯统计,一季度豆油消费量共约366万吨,环比上年四季度缩减14.29%。

大豆进口成本走低同时季度内供需双降,对豆油行情支撑力度一般,导致豆油价格整体低于上年四季度。

季度内棕榈油上行明显,提振豆油价格低位回升

国内主要的三大植物油中,豆油与棕榈油价格的相关性更高,且价格驱动因素相对同化。1-2月棕榈油价格波动相对平稳,与豆油价格保持合理价差,但3月后受减产及斋月需求带动,马棕期价明显走高,成本攀升令国内买船意愿降低,棕榈油到港缩减。随着市场的消化,国内棕榈油库存降至低位,供需格局收紧提振下,价格上行明显。而3月的国内豆油市场虽受到大豆衔接问题有开工不稳的现象,但供需对行情提振力度一般,并不足以带动豆油现货价格上行,反而豆油受棕榈油带动下被动跟涨,因豆油涨势受限,导致豆棕价差由季度初的1130元/吨跌至季度末的-230元/吨,价差由正转负。据卓创资讯数据监测,3月华东地区24度棕榈油现货价格环比2月上涨9.24%,而一级豆油现货价格环比上涨3.54%。

二季度供应宽松预期强,豆油价格或承压下行概率大

成本端美豆方面看,二季度新季美国大豆即将开始播种,3月底USDA预估种植面积为8651万亩,2023年大豆种植面积为8360万英亩,美豆丰产预期或令美豆期价承压,进而利空国内豆油价格。

国内市场看,随着南美大豆集中上市,二季度大豆进口量月均预期在1000万吨,短期因大豆衔接问题导致的开工不稳现象或很快缓解,二季度油厂开工将逐步回升高位,豆油供应趋于宽松预期较为明朗,而需求端虽较上季度有增加预期,但因处于传统需求淡季,需求增量预期有限,豆油库存逐步呈累积趋势,供大于求局势将令季度内豆油价格承压。

棕榈油方面看,二季度棕榈油产区步入增产季,前期受供应收紧带来的利多情绪逐渐消退,棕榈油市场继续上行动力减退,但因国内棕榈油库存偏低,供需格局并不宽松,一定程度上给豆油市场底部支撑。另外二季度的国际宏观对油脂市场的扰动,若美联储6月降息预期顺利落地,或能给大宗商品市场带来一定提振。

总结来看,二季度国内豆油市场供大于求格局或令价格承压走低,但棕榈油或托底豆油行情,另外需关注季度末宏观市场对油脂市场的扰动。