热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:牛钱网

导读

周昱宇:南华期货研究院农产品分析师,英国萨里大学经济学硕士,南京信息工程大学大气科学学士。曾就职于地方气象局,服务于农业气象专题,对天气变化针对于农作物生长状况的影响有一定认识。擅长从专业的气象分析角度分析天气环流形势,将天气变化对农作物产量的实际影响与农产品期货走势分析相结合。

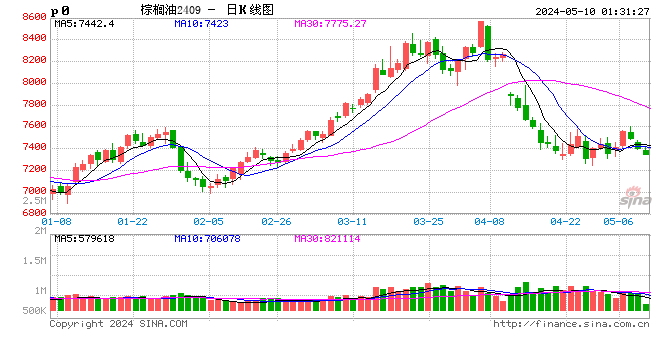

核心观点:对于09合约的豆棕价差,目前在50附近,属于偏低水平下运行,在棕榈油的进口买船重新打开,产地恢复供应,价格下跌的情况下,我们考虑09豆棕价差可能会有向上修复的空间,但05的-400价差不具备恢复的基础。

正文

本文来自于03.31晚上“牛转钱坤”直播中关于棕榈油

的分享内容。

今天主要跟大家分享棕榈油二季度的情况预估,主要分产区和销区两部分。

产区

产区方面首先是马来,老生常谈的树林老化问题及重植率令其产量上限被制约。

通过官方数据计算,马来重植率大概在10%左右,是不具备任何产量增长上限的,唯一的亮点是产出效率的提升。棕榈树的生长效率是高过人工采摘的效率的,目前马来产地的采摘还是以劳工为主,但是据移民局发放的劳工签证数量来看,2023年的数量大概是2019年的75%,劳工恢复问题没有完全解决,对于产能效率的提升也非常有限。

所以截止到目前,马来的产能制约是非常明显的,后续的产量会有边际递减的可能。

印尼,从卫星数据上看,印尼棕榈种植园面积依旧有增量空间,但是产量没有特别大的增长空间。因为根据我们调研发现,印尼所增长的棕榈油种植面积大多数是个人种植园,棕榈树会种得比较稀散,而且树木养护不如规模园精细,产出能力非常有限。

截止到目前,印尼个人种植园和集团种植园的比例大概是1:3,这让印尼的产量数据会有非常大的弹性。如果天气没有办法去解释产量问题,大概率从棕榈鲜果串能得到解释。因为棕榈鲜果串价格非常高的时候,个人种植园就会涌入鲜果串市场,给棕榈油带来一定源头增量。

产区整体供需情况来看,去年马来9月份和10月份的降水表现相对会好一点,但是沙巴州10月份的降水数据明显不及历史同期,往后推演6个月,大概影响到今年3月份棕榈果的产量。所以我们预估今年3月份马来沙巴州的棕榈产量并不是特别好。

另外,南马spomma年底的降雨有明显的超量,预计南马后续鲜果串的产量对于全马的指引比较有限。

去年9-10月,印尼有几个州的降水不及历史同期水平,大概能够影响到印尼将近50%的产量水平。

往年印尼和马来在3月份左右能够恢复性生产,我们预计今年可能会延迟到5月份左右,所以4月份的产量依旧是去化的过程。

在产地季节性减产的情况下,库存水平也会相对较低,对于目前的国际棕榈油价格,挺价基础整体表现较好。当前国际棕榈的价格出现明显倒挂,这就需要考虑销区能不能承受这个价格,如果承受不了,这个价其实没有意义,是属于无市场的价格。

销区

首先是印度,2月份进口表现非常低,也是因为棕油倒挂于豆油、葵油,在进口利润的驱动下,也会优先考虑豆油或者葵油,但是前期买到的豆油和葵油都没能按时到货。

因为全球豆油供应国阿根廷的旧季大豆减产非常厉害,豆油库存不足,无法满足出口订单。接下来最容易获得的油脂就是棕榈油,即使棕榈油性价比更差,但是它依旧会有刚需获得的需求。

虽然印度整体植物油目前依旧在比较高的库存水平,但是3月份的库存去化比较快,如果不进行补库,很容易陷入新的低库存危机之中。这也能够侧面作证得到的消息,3月份印度有一个大量采买的动作,直接把国际棕榈油的价格买起来。

中国来看,3月和4月的进口量目前预计合计在30万吨左右,相比于刚需情况下的月均30万吨的需求量,后续国内的棕榈油库存会直逼2022年的水平,在这种库存水平之下,国内棕榈油的供给会出现明显的紧张。

所以对于销区来说,整体的库存预期去化速度使得销区必须得接受产区的挺价,因为库存不支持。

后续的话,因为印度3月份已经把大量的货买到手里,4月份前期买的豆油或者葵油会陆续到港,对于它的库存是大幅的缓解。其次,进入4月份之后,印度菜籽进入收获期,据官方数据公布是1280万吨的量级,同比上一年度有260万吨的增产。所以4月份,印度进口棕榈油的积极性会明显下降。

4月份就看中国能不能给出进口利润的窗口,如果依旧给不出,就要看5月份。在这样的情况下,我认为产地的挺价可能会在5月份截止。

并且5月份全球豆油的供给开始恢复,随着阿根廷大豆不断的收获,豆油的压榨会持续进行,这一部分市场增量一定会对棕榈油造成比较明显的冲击。

因此,5月份到6月份棕榈油压力比较大。因为自身的产量也开始逐渐恢复,如果继续保持没有性价比的状态,如果出口继续下滑,可能会通过竞价的方式,重新获得出口份额,让库存保持在相对健康的状况。

印尼出口政策

现在有一个比较不利出口的消息,印尼重新开始讨论DMO政策究竟要不要跟出口挂钩。因为印尼国内出口商手上拿有大量的出口配额,以至于他们不愿意去履行国内市场义务。

如果从出口改变不了棕榈产业的国内义务生产意愿,可能就要从生产方面去改变,把从出口挂钩变成从生产挂钩,对于出口配额可能会有比较大的变数。

有两种路径去执行,第一种是印尼政府直接注销掉前期所有的出口配额,可能会出现对外出口切断,当前库存会有急速的积累。第二种情况印尼让出口商先把现在手上的配额消耗掉,再平滑切换DMO政策。近端可能对于印尼来说有比较大的倾销行为,但后续印尼本国的库存积累会非常慢,甚至继续去化。

对于产国来说,期末库存可能继续向下走,对于销国来说,短期库存可以得到比较明显补充,但是后续的棕榈油因为DMO切换可能导致其生产意愿可能会相对较低,最终国内市场的义务还是要靠海外买家去买单。

总结

在不考虑风险点的情况下,我们认为产地的挺价意愿基础是非常好的。风险点就是国内棕榈油的刚需消费大幅不及预期,去库速度非常缓慢。

对于销区,4月之后,印度的进口可能存在变数,后续的行情需要中国拉动。中国三大油脂库存在比较高的位置,单边趋势性上涨是不可持续的。但是在这样的库存去化速度下,短期对于棕榈油05合约空头是比较危险的,59价差会有继续上冲的动力和潜力。

对于09合约的豆棕价差,目前在50附近,属于偏低水平下运行,在棕榈油的进口买船重新打开,产地恢复供应,价格下跌的情况下,我们考虑09豆棕价差可能会有向上修复的空间,但05的-400价差不具备恢复的基础。