热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

来源:紫金天风期货研究所

-

3月15日工业硅期货价格跌破13000元/吨,日内日跌幅达3.51%,此后工业硅期货价格连日下行,3月22日起加速走低,于3月29日跌破12000元/吨,创下上市以来的主力最低价11930元/吨。

-

本轮价格跌势难止,我们认为主要原因仍在于基本面:1.供应端压力不减,西南、西北在低价下的减产量级暂不充分。2.此前需求侧自身行情趋弱,且对上游买涨不买跌,在原料采购方面积极性较差。3.工业硅仓单、社库消化有限,压缩硅价上方空间,打开价格下限。

-

成本和利润方面,按完全成本计算,当前主产区实际均已出现了亏损,其中四川部分地区的现货价格已跌破现金流成本。盘面低于12000元/吨的价格也已将西南丰水期成本交易得相对充分,提前交易时间略超预期。

-

从基本面来看,当前供需产出均处于稳定且“脆弱”的状态。从价差来看,买入仓单的性价比逐步凸显,若仓单出量仍旧有限,期现价格或有进一步走低,参考其中便宜现货99硅前低价格11550元/吨(已考虑质量、地区交割升贴水),下跌空间也相对有限。

-

此外,需关注价格于底部区间震荡时期的内部供应、外部扰动因素引发的反弹行情。

一、行情回顾

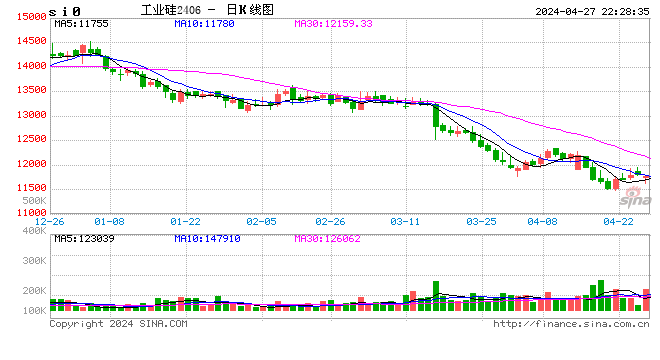

三月中下旬起工业硅期货价格持续探底,全月来看,工业硅主力合约价格下跌1215元/吨,跌幅达9.23%。其中3月15日工业硅期货价格跌破13000元/吨,日内日跌幅达3.51%,此后工业硅期货价格连日下行,3月22日起加速走低,于3月29日跌破12000元/吨,创下上市以来的主力最低价11930元/吨。

图1:Si主力价格走势(元/吨)

数据来源:同花顺;紫金天风期货

数据来源:同花顺;紫金天风期货

本轮价格跌势难止,我们认为主要原因仍在于基本面:1.供应端压力不减,西南、西北在低价下的减产量级暂不充分。2.此前需求侧自身行情趋弱,且对上游买涨不买跌,在原料采购方面积极性较差。3.工业硅仓单、社库消化有限,压缩硅价上方空间。

在基本面无法给出充分上涨驱动之际,生产成本下调的现实和预期均加剧看空情绪,价格下限被逐渐打开。

二、基本面变化情况

(一)供应端:低价下减产量级暂不充分

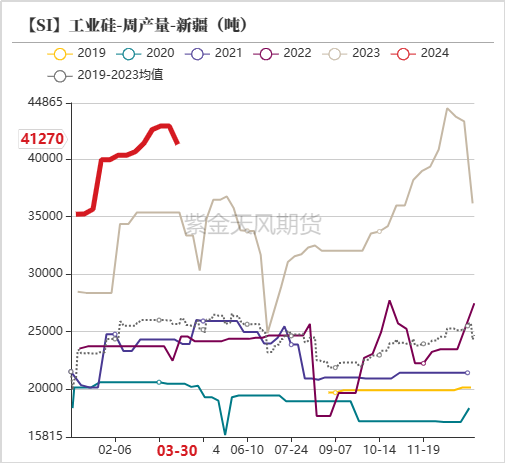

三月最后一周,工业硅周度总产量边际减少0.3万吨至7.77万吨,其中新疆、云南和四川周产分别减少0.16、0.09、0.02万吨。开炉数方面,四川、新疆、云南、重庆开炉数分别减少1、8、4、1个。

三月末的减产给到供应一定喘息空间,但若拉长视角至跨年前后来看,产量绝对值实际均维持在7.6-8.1万吨/周的水平,其中西北复产和西南减产增减互抵,产量周度波动幅度较小,因此若本轮减产不能保证持续性,供应压力也难言缓解。

图2:工业硅周产量季节图(吨)

图3:四川地区工业硅周产量(吨)

图3:四川地区工业硅周产量(吨)

数据来源:USDA,紫金天风期货研究所

数据来源:USDA,紫金天风期货研究所

图4:云南地区工业硅周产量(吨)

图5:新疆地区工业硅周产量(吨)

图5:新疆地区工业硅周产量(吨)

表2:工业硅周度开炉数变动(个)

数据来源:百川盈孚;紫金天风期货

数据来源:百川盈孚;紫金天风期货

(二)需求端:需求基数有支撑 释放节奏引导行情走向

供应的增减斜率自跨年以来并未出现走陡情况,期间加剧市场看空情绪的原因之一在于需求侧的采购节奏。

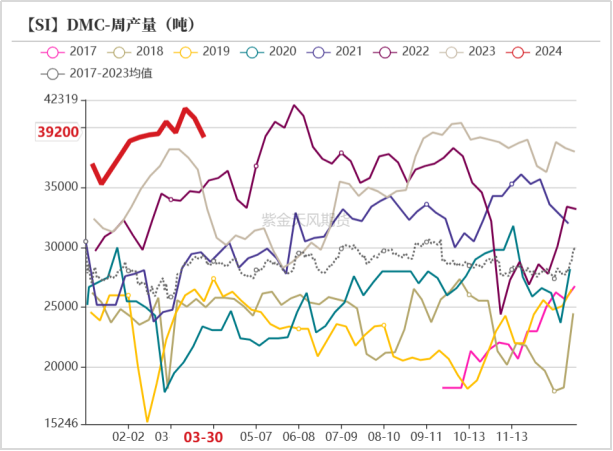

从需求的产量、开工率数据看,除硅铝合金在春节前有开工大幅下行,多晶硅、有机硅产量均表现出稳定、环比增长的情况,可以说需求的实际产出有基数的支撑。但若复盘今年以来的硅价走势,可以发现需求基数并不能直接引发行情,期间起较大作用的是采购释放节奏。

图6:多晶硅周产量(吨)

图7:多晶硅周库存(吨)

图7:多晶硅周库存(吨)

图8:DMC周产量(吨)

图8:DMC周产量(吨)

图9:DMC周库存(吨)

图9:DMC周库存(吨)

图10:再生铝合金周度开工率(%)

图10:再生铝合金周度开工率(%)

图11:原生铝合金周度开工率(%)

图11:原生铝合金周度开工率(%)

数据来源:百川盈孚;SMM;紫金天风期货

数据来源:百川盈孚;SMM;紫金天风期货

而上下游各产品价格近期跌势不止,一定程度可以浅窥到下游的原料采购意愿尚不强烈。

图:工业硅现货价格走势

图:硅粉价格走势(元/吨)

图:硅粉价格走势(元/吨)

图:有机硅产品价格走势(元/吨)

图:有机硅产品价格走势(元/吨)

数据来源:SMM;紫金天风期货

数据来源:SMM;紫金天风期货

(三)库存:社库、仓单边际增长

春节后仓单堆积斜率趋于平缓,但量级按在高位;社库于3月有少量去化,短暂消化后总量再度边际增长。在期现价格都加速下行的过程中,如何衡量仓单与现货的性价比也成为了价格探底时的问题之一。

图15:工业硅注册仓单量(吨)

数据来源:广期所;紫金天风期货

数据来源:广期所;紫金天风期货

图16:工业硅工厂库存季节图(吨)

图17:工业硅市场库存季节图

图17:工业硅市场库存季节图

数据来源:百川盈孚;紫金天风期货

数据来源:百川盈孚;紫金天风期货

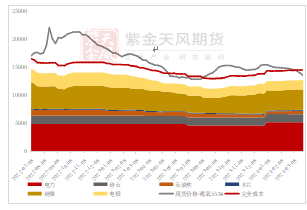

三、成本和利润

分地区看,按完全成本计算,当前主产区实际均已出现了亏损,其中四川部分地区的现货价格已跌破现金流成本。

西南地区有成本调降预期,且当前现货价直接对标丰水期成本而言尚且有一定生产利润,但距离电价下调仍有一段时间,若硅价继续下行,西南或具备更加充足的停产条件。而新疆尽管较枯水期的西南有成本优势,但当下价格也已跌破完全成本线,地区生产调整或也将倾向于压降产量。

当下盘面低于12000元/吨的价格也已将西南丰水期成本交易得相对充分,提前交易时间略超预期。

图16:新疆伊犁生产成本(元/吨)

图17:新疆吐鲁番生产成本(元/吨)

图17:新疆吐鲁番生产成本(元/吨)

图16:云南德宏生产成本(元/吨)

图16:云南德宏生产成本(元/吨)

图16:云南保山生产成本(元/吨)

图16:云南保山生产成本(元/吨)

图16:四川阿坝生产成本(元/吨)

图16:四川阿坝生产成本(元/吨)

图16:四川乐山生产成本(元/吨)

图16:四川乐山生产成本(元/吨)

数据来源:SMM;紫金天风期货

数据来源:SMM;紫金天风期货

四、后续价格怎么看?

经历了半个月的价格连日下行,市场对于硅价底部的探究意愿也愈发强烈。

从基本面来看,当前供需产出均处于稳定且“脆弱”的状态。就供应而言,主产区已出现不同程度的亏损,影响最大的西南电价尚未调降,其他成本分项虽有下跌但跌速不及硅价,因此对于各产地而言,生产压力在逐步加大,若下游无法给出充足采购量从而带动价格上行,各产区硅厂或将出现陆续停产的情况。而需求侧暂时也难言乐观,下游产量基数能够给到支撑,但支撑分散在时间中,同时受制于自身行情的弱稳,下游各环节也难以给出显著增量。

从价差来看,仓单和现货性价比已拉上台面。当前而言,买入仓单的性价比逐步凸显,关注后续仓单出量情况。若仓单出量仍旧有限,即下游买货意愿维持低迷,期现价格或有进一步走低,参考其中便宜现货99硅前低价格11550元/吨(已考虑质量、地区交割升贴水),下跌空间也相对有限。

此外,需关注价格于底部区间震荡时期的内部供应、外部扰动因素引发的反弹行情。

图15:工业硅现货价格走势(元/吨,已考虑质量、地区交割升贴水)

数据来源:SMM;广期所;紫金天风期货

数据来源:SMM;广期所;紫金天风期货