热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

与其他成熟的期货市场相比,中国的碳酸锂期货市场仍处于初级发展阶段。

在“双碳”战略推动下,我国已成为全球最大的碳酸锂生产国和消费国,碳酸锂市场迎来了重大的发展机遇。碳酸锂在新能源产业特别是锂电产业和新能源汽车的蓬勃发展中发挥了重要作用,为新质生产力的培育和形成做出了贡献。

2023年7月21日,广州期货交易所推出了全球首个实物交割的锂期货品种——碳酸锂期货。碳酸锂期货的上市为投资者提供了交易和套利的机会,为碳酸锂相关产业提供了分散和转移价格风险的工具,为新质生产力蓄势赋能。

然而,与其他成熟的期货市场相比,中国的碳酸锂期货市场仍处于初级发展阶段,可能会带来一些负面影响,如期货价格的波动可能对现货市场造成干扰,进而导致商品供需和价格的不稳定。

因此,在碳酸锂期货市场的发展过程中,如何主动融入并契合新质生产力发展路径,有效地促进其规范化、透明化和国际化,满足企业规避风险、提高质量和效率的需求,以及持续推动我国锂电产业的高质量发展都是亟须回答的重要问题。

碳酸锂市场发展现状

碳酸锂是锂产业链中的重要中游产品,能够进一步加工成锂电池正极材料,在制成锂电池后广泛应用于新能源汽车的生产和储能领域,同时也在陶瓷、玻璃、药物、催化剂等领域有所应用。目前,中国已成为全球最大的碳酸锂生产国和消费国,但2023年,碳酸锂已经从过去的供不应求转向供给全面过剩。

自“双碳”目标提出以来,我国在锂资源开发方面进行深入布局,新能源产业接受来自各方面的持续资金涌入,叠加废弃电池回收再利用对锂产业链形成的“二次供给”,导致锂的供应端发生了结构性变化。

在需求端方面,由于2023年新能源汽车补贴退坡,国内政策驱动效果减弱,我国新能源行业开始从过去的爆发式增长期逐步向理性期转变,需求增速的边际变化有所回落。与此同时,碳酸锂下游需求端动力电磁行业经历了前期快速扩张的阶段之后也正步入稳健增长期,供需过剩开始出现,行业的增速逐步回落到一个相对稳定的水平。这导致碳酸锂的直接下游产品,如磷酸铁锂和三元材料的价格持续下跌,出现了“金九银十”旺季不旺的现象。

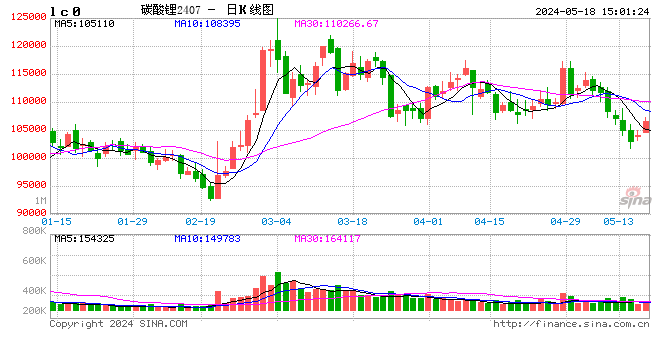

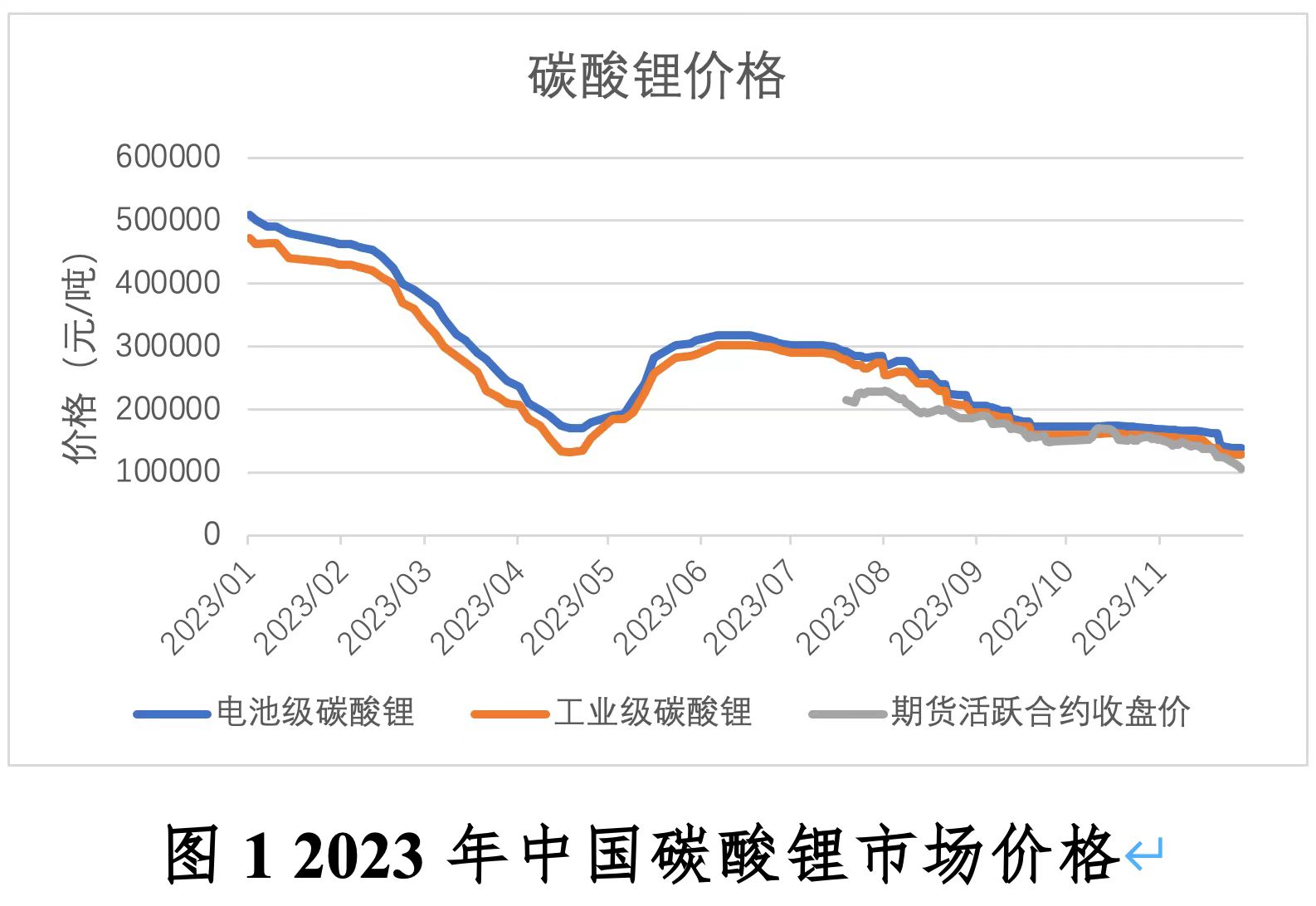

就碳酸锂市场价格而言,2023年整体呈现出震荡下行的趋势。供给端的阶段性扰动和需求端的短期爆发导致碳酸锂价格逐渐摆脱了过去波澜壮阔的行情。随着碳酸锂期货上市,资本的力量开始影响价格,使得碳酸锂的现货价格和期货价格逐渐趋于一致。

去年1月到4月中旬,受国内新能源汽车补贴退坡和消费淡季的影响,新能源汽车销量出现回落,导致作为新能源汽车动力电力原材料之一的碳酸锂供应充足,库存居高不下,进而导致碳酸锂价格大幅下跌,从此前近60万元/吨的“天价”一路下跌至约15万元/吨。4月下旬至5月,由于正极材料企业积极去库存和终端销量回暖的综合影响,碳酸锂价格有所回升。6月份,正极材料企业补库结束,碳酸锂的原材料锂云母逐步复产,在上下游博弈的背景下,碳酸锂价格在30万元/吨以上高位横盘。自7月21日碳酸锂期货上市以来,正极材料产量不断下滑导致碳酸锂需求逐渐减弱,加之资本的作用,碳酸锂价格“跌跌不休”,期现走势逐渐趋于一致。

从交易额的角度来看,自上市以来到去年11月底,碳酸锂期货累计交易额达到32211.9亿元,然而上市前三个月的碳酸锂期货交易额在全国期货市场的比重不足1%,仅11月份占比达到2%。碳酸锂期货累计成交量达2205.5万手,但在全国期货市场总交易量中的占比仍然较低,表明尽管碳酸锂期货的成交量和成交金额逐日上升,但在全国期货市场中的份额仍相对较小。

碳酸锂期货发展的困境与挑战

碳酸锂市场从稚嫩走向成熟的过程注定是漫长的,在这一过程中必然存在诸多障碍。主要有三方面因素:

1.基本面供需过剩情绪主导,期现货价格“跌跌不休”,品种价格波动率较大可能导致投资者热情不高。

供需基本面过剩的局面将给碳酸锂期货市场带来供应扰动风险增加的挑战。在过剩悲观预期主导下,碳酸锂主力合约上市首日就暴跌12.56%,收于21.51万元/吨。之后,在减产扰动和终端需求小幅超预期的综合作用下,现货价格和各期货合约有小幅提振,但基本面过剩对价格下行的整体指引力量从未改变。另一方面,随着各锂盐厂逐渐复产消息明确,叠加南美、澳矿进口量增加,市场对基本面过剩的悲观情绪不断增加。

2.市场风险较大,市场结构不完善,机构投资者的市场占在比有待提高。合理、完善的市场结构不仅是期货市场正常运行和高质量发展的关键,也是期货市场有效服务新质生产力的前提条件。一个成熟的期货市场不仅需要健全的法律法规和规范的市场运作,还应至少包含一定比例的生产经营者和机构投资者。

市场投资者教育培训不足是导致企业对期货市场认识不足的主要原因,这将严重限制企业积极参与期货市场的意愿,进而导致期货市场中机构投资者占比不高,最终造成期货市场套期保值者不足,在极易产生较大损失的同时引发市场的非理性波动,破坏专业人士对期货市场风险的合理把控。

另一方面,期货市场价格的波动受产品需供面的影响,基本面的供需过剩导致品种价格波动率较大,市场风险增加。

3.应用效率较低,市场推广较慢。与其他成熟的期货品种相比,碳酸锂期货累计成交金额和成交量在全国期货市场所占比重太低,还需要持续优化交易机制,以便于产业用户实货套利、引入外资做市商以推进提升交易国际化水平、丰富衍生品及石油期货产品体系方面做进一步的工作,以更有效地服务新质生产力的发展。

此外,虽然市场开放力度在不断扩大,但市场准入、市场参与方面仍有待提升。如与全球的其他期货市场相比,国际投资者进入中国碳酸锂期货市场需要满足更为严格的开户和交易编码等流程要求,限制了国际投资者在该市场的参与和发展。

碳酸锂期货发展的政策建议

中国碳酸锂期货面临的现实困境和问题可以从以下几个方面着手解决:

1.妥善处理碳酸锂期货市场和现货市场的关系,通过完善现货市场来促进期货市场的有序发展。成熟的期货市场能实现套期保值和发现价格等基本功能,在套期保值的过程中,现货市场能够发挥基础性的作用。应该充分发挥金融市场的作用,加强碳酸锂现货市场的规范化建设,以现货市场引导期货市场的发展。通过两个市场的相互作用,规避价格波动的风险,为新质生产力提供稳定的风险规避和资源配置的机会,维护碳酸锂产业及锂电产业实体经济的健康发展。

2.继续建设监管框架,完善碳酸锂期货市场监管体系和健全风险管理体系。碳酸锂期货市场尚处于发展初期,为了推进其建设,需要正确引导法律法规的制定和实施,以有效防范和遏制国内外游资的恶意或过度投机行为,为碳酸锂期货交易提供规范有序的交易环境,避免发生类似于“伦敦镍”事件的情况。政策体制建设的不完善导致碳酸锂期货的建设和运行存在问题,易使投资者无法形成长远的预期,丧失参与热情,不利于碳酸锂市场实现良好发展。完善碳酸锂期货市场的监管体系还需要不断优化交易机制,灵活调整和更新管理标准的具体细则,提高用户进行实物套利交易的便利性,为新质生产力提供安全稳定的发展空间。

3.加强碳酸锂期货市场的细化建设,建立更完备的碳酸锂期货品种体系。结合“双碳”目标和新能源期货市场的建设任务,在统筹规划、优化布局基础上,健全碳酸锂期货产品体系,为锂电产业上、中、下游企业提供多元化期货品种交易选择,为锂电产业参与者提供套期保值工具,维护企业健康可持续发展。同时,发挥好碳酸锂期货的价格发现功能,形成国内碳酸锂批发价格标杆,促进碳酸锂价格进一步市场化。

4.适时适度允许海外投资者,进一步提升交易的国际化水平,同时加强投资者教育力度。

一方面可以借鉴原油期货市场的建设经验,引入外资做市商。市商制度是指期货市场为了提供市场流动性、提升交易活跃度并满足投资者的需求而设立的机制。具体而言,是指具备一定实力和信誉的机构投资者,不断向市场投资者提供期货合约的买卖价格,并按其提供的价格上接受投资者的买卖请求,通过其自有账户与投资者进行期货交易,从而实现提高市场及时性和流动性的目的。

另一方面,亟须加强碳酸锂相关产业、企业的投资者教育,普及碳酸锂期货及合约交易的基础知识,加强企业参与碳酸锂期货交易的实践操作能力培养,引导投资者形成正确的交易避险理念,减少期货市场的投机行为与比例。

(作者系厦门大学中国能源政策研究院院长)