来源:中信建投期货微资讯

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本报告完成时间 | 2024年3月18日

摘要

近期镍价走势偏强运行,原因是供应扰动、需求上行、成本支撑与宏观扰动共振的结果。

印尼市场对供应端扰动,具体体现在①印尼大选后产业政策的调整情况,影响偏长期;②印尼镍产能过剩倒逼西方镍企减产,影响偏中期;③印尼RKAB审批偏缓,引发镍铁供应担忧,影响偏短期。

需求端新能源板块复苏,驱动硫酸镍和中间品价格上行,一方面对镍形成需求支撑,另一方面推升转产电积镍成本。

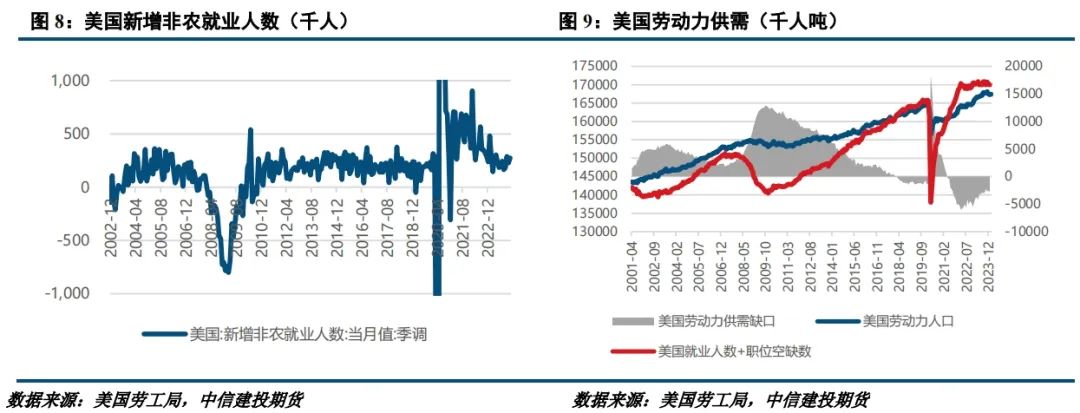

前期美国劳动力市场韧性凸显,降息预期下有色板块贝塔共振。但美国通胀数据意外反弹,或将打压市场偏好,美元指数上行可能抑制镍价上涨势头。

展望后市,虽然镍的新能源需求侧和成本端仍有支撑,但供应端扰动减弱,镍价有望回吐部分涨幅,策略上沪镍逢高布空为宜。

正文

近期沪镍持续偏强运行,2月7日至今沪镍主力合约涨幅超13%,我们认为镍价走强是多因素共振的结果,包括供应扰动、需求上行、成本支撑等因素。

一、印尼市场持续扰动供应,具体可分为三层次

供应端的扰动因素主要来自印尼市场,具体影响可以分为长、中、短期三个方面:

首先,印尼在2024年2月14日举行大选,民调机构的快速计票结果显示现任国防部长普拉博沃当选总统,普拉博沃在镍产业的执政思想是对现任佐科政府“下游化”政策的继承与发展,我们预计即将履新的普拉博沃政府可能会在印尼镍产业采取限制新建RKEF产能、基于印尼镍价指数征收镍出口税、推动建立镍输出国组织等措施,或对镍价形成利多,但整体影响偏长期。

其次,受印尼镍铁产能持续释放影响,2023年全球镍市场供应大幅过剩,供需压力驱动镍价走弱,进而使得西方镍矿经营利润承压,减产预期渐起。根据主流西方镍矿公布的产能规划指引,预计2024年西方镍产能供应将出现8-10%左右的下滑,减产预期对镍价形成支撑。不过2024年中国和印尼仍有镍的新增产能释放,将有可能会对西方镍矿减产进行一定对冲。故印尼产能释放倒逼西方镍矿减产的影响预计偏中期。

最后,2024年伊始,印尼RKAB审批偏缓的消息持续扰动市场,如果印尼矿企无法取得镍矿配额,那么将无法合法地开采镍矿,进而会对镍铁供应产生影响。2024年2月,印尼RKAB审批偏缓的问题仍未得到有效缓解,且印尼镍铁厂储备的镍矿库存也已几近消耗殆尽,担忧情绪加剧,镍价快速上行。但2月下旬开始,印尼RKAB审批效率得到提升,且印尼官员表示预计3月底之前将完成配额审批,担忧情绪得到有效缓解,沪镍涨势放缓,LME镍价出现下行趋势,因此随着审批进程加快,预计印尼RKAB审批扰动的影响偏短期。

二、供应扰动对产业链产生扩大影响

2024年2月开始,市场对于新能源板块需求复苏存在强预期,SMM数据显示2024年3月中国三元前驱体预计排产71606吨,环比增幅16%,同比增幅32%。在新能源板块需求的强预期下,前期减产的硫酸镍企业复产意愿较强,而原料端MHP供应较为有限,因此原料的边际增量将有赖于高冰镍补充,而在印尼RKAB审批扰动下,印尼镍铁供应偏紧,导致增量的镍铁转产高冰镍产能无法顺利释放,进而使得高冰镍价格偏强运行。对镍而言,由于目前镍的定价主要锚定电积镍,而电积镍生产工艺又主要以中间品一体化为主,因此高冰镍等中间品价格波动又会通过影响电积镍成本来对镍价形成扰动。所以,印尼RKAB审批问题不仅直接对供应端产生影响,也对镍铁转产高冰镍产生了扩大影响,进而驱动电积镍成本上移。此外,作为原生镍消费占比不断提升的新能源板块,其需求上行本身也会对镍价产生一定支撑,从而进一步助推镍价走强。

三、美国通胀反弹或将打压市场风险偏好

宏观方面,前期美国劳动力市场韧性凸显,美联储降息预期走强,有色板块贝塔共振,镍价亦有所上行。但近期美国通胀数据意外反弹,整体CPI受能源价格反弹影响明显,核心CPI虽维持回落趋势但核心服务韧性依旧,通胀数据打压市场对于美联储降息的风险偏好,美元指数有所走强,预计后市将对镍价形成压制。

四、后市展望

目前,供应端扰动的影响正在逐步消退。其一,印尼大选对镍产业的影响偏长期,且普拉博沃当选符合市场预期,其政策主张未见明显超出市场预期的范畴,因而该因素或并非目前驱动行情的主要矛盾。其二,西方矿山虽有减产担忧,但如上文所述,其产能减量有可能被中国和印尼的产能增量所对冲,因此预计后市影响可能逐步减弱。其三,对于印尼RKAB审批担忧的问题,我们认为近期一些基本面数据已经反映出了印尼RKAB审批的扰动正在减弱,首先,从镍铁成交情况来看,Mysteel数据显示目前镍铁最新成交价格已从2024年2月27日的970元/镍下降至2024年3月14日的950元/镍,镍铁对于RKAB审批担忧的溢价正在消退;其次,Mysteel数据显示2024年3月7日至2024年3月13日,印尼镍铁到中国主要港口22.84万吨,环比增幅137.36%,同比增幅163.7%,到货量级已恢复至正常水平,显示目前印尼镍铁紧缺情况已大幅缓解;最后,镍铁是不锈钢的主要原料,但自2024年2月底开始,不锈钢价格出现快速回落,2024年2月28日至2024年3月15日,不锈钢主力合约跌幅达到3.85%,亦说明矿端扰动正在逐步减弱。

但镍的需求端依然在对镍价形成支撑,受中间品偏紧和新能源需求复苏影响,2024年1月19日至2024年3月15日,硫酸镍价格涨幅12.64%。我们认为新能源板块表现偏强主要原因有三点,一是季节性补库,二是新车型上市带动需求上行,三是镍钴锂等原材料价格回落使得三元电池性价比回升,近期三元电池装车量占比出现小幅回暖态势。

展望后市,短期来看预计新能源板块表现偏强叠加电积镍成本走高,镍价或仍有支撑,但供应端扰动消退或使得镍价回吐部分涨幅,中长期来看,2024年全年原生镍过剩预期并未改变,预计镍价仍有下跌空间,策略上逢高布空为宜。

作者姓名:王彦青

期货交易咨询从业信息:Z0014569

电话:023-81157292

研究助理:刘佳奇

期货从业信息:F03119322