热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

摘要

在国内外宏观面对铜价有所支撑的环境下,我们依然维持年初“全年铜价重心较去年有所上移”的预期,阶段性的上行驱动需要基本面的配合与验证,才能创造出更强势的行情。然而根据预期,短期内看到大规模减产的概率并不高,需求的变化仍然是不定因素,铜价在前期资金情绪的助推下终将回归理性,盘整或回调将成为最大可能。

3月13日下午,LME铜价快速拉涨,持仓量较前一日增加4137手,单日涨幅高达3.14%。截至昨日,伦铜最高价达8976.5美元/吨,逼近9000美元/吨整数关口。同日夜盘,沪铜主力合约跟随外盘跳空高开,上破72000元/吨,结束了历时三个月的震荡区间,达到近两年的高点。此外,周内沪铜持续放量,截至3月14日,沪铜2405合约持仓量较周初增加6.6万手至21.4万手,成交量较周初增加14.4万手至20.8万手。

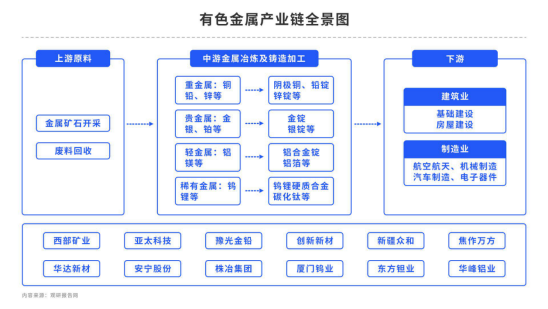

“沉寂”了一年多后,铜价再度冲向高位、沪铜持仓重回22年水平,究其原因,背后主要的驱动便是13日上午中国有色金属工业协会同CSPT于北京召开的“铜冶炼企业座谈会”。自2023年末以来,矿端干扰持续增加,铜精矿TC快速下跌,由80-90美元/吨跌至15.29美元/吨,而现货市场甚至出现个位数的转手价格,创下近十年来低位。极低的TC使得冶炼厂的零单利润快速转负,为了防止TC继续下滑损害炼厂利润,同时在下半年的长单谈判中获取更多优势,座谈会由此召开。

根据安泰科发布,会议的主要观点为:1、继续推进铜原料结构调整;2、调整冶炼生产节奏;3、提高准入门槛及严控铜冶炼产能扩张。我们认为,会议的结论旨在为国内炼厂尽可能减少亏损、争取利益最大化,但并未对炼厂已有产能提出明确大规模减产的指导意见,重点在于调整检修计划及延迟新建产能投放,从而调整精铜产量的释放节奏。然而,会议召开的当天,市场减产的传言不断,资金借助题材炒作,助推伦铜站上8900美元/吨的高位。

铜价突破后,其宏观及基本面的表现究竟如何,未来的预期有何变化,我们此处将逐一分析。

宏观方面,上周美国重燃降息预期,相对疲弱的非农报告提振资金对相关资产的风险偏好,黄金由此创下2200美元/盎司的历史新高。在金价的降息预期交易相对充分后,多头资金逐渐转向铜、原油,这类对全球经济及通胀预期具有较强代表性的大宗商品。同时,从资产配置的角度考量,在海外实际利率即将步入下行阶段,国内地产处于下行周期,做多有色板块、做空黑色板块将是一个不错的资产组合。因此,可能存在的减产预期,直接点燃了多头资金的热情,铜价由此快速突破。

再往后看,海外方面,2月美国的CPI数据整体略高于市场预期,通胀韧性仍存,市场此前对联储6月降息的预期概率几无变化,但累计降息幅度小幅下降。若后续公布的美国相关经济数据依然相对强劲,此前激进的降息预期较易受到影响,降息时点、幅度若再度修正,铜价上方或仍受到一定制约。国内方面,两会定调“稳中求进”,政府工作报告着重提及制造业升级,政策对相关领域有所托底,但仍需观察实际政策的落地情况。综合来看,国内外宏观环境对于铜价形成一定支撑,但年内并未给出单边大幅上涨的空间。

基本面方面,此次炒作的减产预期何时落地、影响量级能有多少,是在价格过热时需要理性看待的问题。根据当前零单、长单TC的报价,即15.29美元/吨、80美元/吨,炼厂的冶炼利润分别预计为亏损1500元/吨、盈利1400元/吨左右,若零单TC降至个位数,则冶炼厂预计最大亏损约为2000元/吨。然而,国内头部炼厂的长单比例约7-8成甚至更高,以当前价格测算企业仍然处于小幅盈利状态,而相对小规模的冶炼企业或因长单占比较低,盈利受到一定影响。因此,我们并不认同市场所谓“大规模停产”的传言,存在部分炼厂调整检修、新增产能投放时间的可能,而非简单粗暴的减产、停产之说。根据当前我们梳理的冶炼厂检修计划,在粗铜、阳极相对充足的情况下,预计全年检修影响量约为52万吨,相较去年基本持平;但若可供原料有所限制,则影响量或将超出这一预期。

图表1:进口铜精矿冶炼利润

数据来源:SMM、Wind、金联创、中粮期货研究院

根据平衡表预期,考虑到二季度为集中检修季,部分冶炼厂存在提前检修的情况,全年产量低点或将体现在4月,而增量更多将体现在下半年。整体来看,在需求快速恢复的预期下,4-5月的现货供需相对偏紧,对升水或有一定支撑。在产量同比增约40万吨、表观消费增速约2.2%的预期下,全年精炼铜供需小幅短缺约3万吨,较去年基本持平。

图表2:精炼铜月度平衡表(万吨)

数据来源:SMM、Mysteel、海关总署、中粮期货研究院

另外,春节后全国工程开复工进度、劳务上工率整体慢于过去三年,下游复工进度偏缓,整体需求表现一般。受此影响,伴随到货量的增加,国内精炼铜社会库存节后超预期累积,目前已高于近六年(除2020年外)的同期水平。因此,应持续关注库存的拐点,若需求恢复不及预期,存在二季度去库量级偏低或去库进程后移的可能。

图表3:国内社会库存

数据来源:SMM、中粮期货研究院

综上,在国内外宏观面对铜价有所支撑的环境下,我们依然维持年初“全年铜价重心较去年有所上移”的预期,阶段性的上行驱动需要基本面的配合与验证,才能创造出更强势的行情。然而,根据前文预期,短期内看到大规模减产的概率并不高,需求的变化仍然是不定因素,铜价在前期资金情绪的助推下终将回归理性,盘整或回调将成为最大可能。

另外,此处提供一些对当前铜价的小思考:本次铜价上冲后,沪铜价格已突破2023年初的高位,基本达到2022年联储加息前的水平,而伦铜并未触及23年初9500美元/吨的水平。复盘这两个时点,2022年一季度,全球宏观经济环境宽松、需求显著复苏、供给端增量相对有限,宏观面的刺激叠加基本面阶段性供需错配,铜价在前期持续上涨后维持高位;2023年初,海外资金押注国内疫情放开后的需求复苏叠加美国经济数据短时走弱带来的停止加息甚至降息预期,同时基本面上铜矿扰动、海外需求超预期、显性库存低位,宏观面的共振伴随基本面的配合,铜价录得全年高点。因此,高铜价形成的条件往往是宏观层面与基本面两者在同一时点下的共同作用,缺一不可。

(徐婉秋中粮期货研究院 有色资深研究员 交易咨询号:Z0019515)