炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

“矿业又一股”IPO终止!总经理曾为受贿案证人

来源:梧桐树下V

3月11日,深交所公布对四川里伍铜业股份有限公司主板IPO终止审核的决定,直接原因是公司及保荐机构国金证券撤回申报/保荐。公司申报IPO于2023年6月29日获得受理,7月27日发出首轮问询,但未见公布首轮问询的回复。公司本次IPO拟募集资金7.08亿元。

一、净利润过亿,甘孜州国资委为实控人

公司是四川省内一家主要从事有色金属矿产资源的采选、销售并兼营水电资源开发的国有控股企业。公司主营业务为自有铜矿开采及选矿业务,主要产品为铜精矿。

公司及下属子公司共拥有5宗采矿权和2宗探矿权,其中已经到期的采矿权有1宗,目前正在办理续期手续。

根据四川省自然资源厅直属单位四川省矿产资源储量评审中心对上述4 座矿山资源量核实报告出具的矿产资源量咨询意见书,截至2022 年 12 月 31 日,里伍铜矿、黑牛洞铜矿、中咀铜矿和挖金沟铜矿在采矿权范围内的保有资源量(铜金属量)分别为 1.05 万吨、16.21 万吨、8.89 万吨和 0.32 万吨,平均品位分别为1.30%、1.39%、1.14%和 0.97%。

2020 年度、2021年度、2022年度及2023年1-6月,公司扣除非经常性损益后归属于母公司股东的净利润分别为5,857.61 万元、12,266.08万元、12,857.24万元和 5,058.81万元。

报告期内,公司对前五大客户的销售金额分别为 38,889.25万元、48,786.78万元、50,776.70万元和 25,613.08万元,占公司同期销售金额的比例分别为97.83%、93.52%、92.62%和 96.10%,呈现前五大客户销售集中度较高的特点。

2020 年度、2021 年度、2022 年度和 2023 年 1-6 月,公司铜精矿(铜金属量)产量分别为 0.83万吨、0.81万吨、0.84 万吨和0.42万吨。根据中国有色金属工业协会出具的说明,2022 年全国规模以上铜矿山采选企业为 158 家,2022 年度公司铜精矿含铜产量在全国同行业企业中排列第 21 位,2022 年度公司的铜精矿含铜产量在四川省同行业企业中排列第二名,2022 年公司所属黑牛洞铜矿的铜精矿含铜产量在全国铜矿山中排列第27位。

水电业务方面,报告期内,公司全资子公司里铜电力在四川省甘孜州九龙县三垭河、萝卜丝沟流域共运营三座引水式梯级水电站,总装机容量 58MW。

截至最新披露,甘孜州投资公司直接持有公司 7,443.6768 万股股份,占公司本次发行前总股本的 33.01%,同时通过与九龙县国资公司《一致行动协议》合计控制公司 47.90%的表决权,为公司的控股股东;甘孜州国资委通过控制甘孜州投资公司、九龙县国资公司间接控制公司 47.90%的股份,为公司的实际控制人。

二、曾存职工股权代持情况,股东人数一度逾500人

1、代持形成

2004年7月,甘孜州政府出具“甘府函〔2004〕48 号”《甘孜藏族自治州人民政府对州国资办关于出让四川里伍铜业股份有限公司股权的请示的批复》,同意将持有的发行人3,000 万股股份转让给职工及经营班子成员。2004年8月,甘孜州国资办代表甘孜州国资公司与锦屏矿业签署了《四川里伍铜业股份有限公司股权转让协议》。经核查,共有406名自然人通过锦屏矿业实际认购前述3,000万股股份,为方便登记及管理,由13名股东代表作为锦屏矿业名义股东代持。

2006年3月,甘孜州政府下发“甘府函〔2006〕20 号”《关于同意实施<四川里伍铜业股份有限公司与四川龙财矿业有限责任公司资产重组方案>的批复》,同意发行人与龙财公司进行资产重组及龙财公司原职工向发行人增资600 万股。经核查,共有106 名自然人通过恒丰矿业实际认购前述发行人600万股份,为方便登记及管理,由3名股东代表作为恒丰矿业名义股东代持。

综上,锦屏矿业受让发行人股份及恒丰矿业对发行人增资后,间接享有发行人3,600万股份权益的自然人股东人数为504人(8 人同时通过锦屏矿业和恒丰矿业名义股东代持)。

2、实际自然人股东数量变更

截至2011年11月代持清理前,因自然人股东之间的转让、继承等原因导致股东人数变更,实际共有499名自然人股东通过锦屏矿业、恒丰矿业间接享有 3,600 万股发行人股份的财产权益及分红权益。

3、代持规范过程

(1)夫妻持股合并

2011年11月,共有89对夫妻签署《股份合并协议》,将夫妻双方间接持有的发行人的股份合并为一人持有。根据89对夫妻签署的《股份合并协议》,上述股份合并系夫妻之间持股合并,且夫妻双方未就婚姻关系存续期间的财产分配或处置事宜进行约定或安排,受让方未向转让方支付股份转让价款。上述89 对夫妻签署的《股权合并协议》全部经四川省九龙县公证处公证。至此,发行人共有410 名自然人股东,合计间接持有 3,600 万股发行人股份。

(2)锦屏矿业、恒丰矿业将所持有的发行人股份转让给15 名股东代表

上述夫妻持股合并完成后,2011 年 11 月,锦屏矿业、恒丰矿业分别将所持有的发行人股份转让给 15 名股东代表,本次转让不涉及股权转让款支付。

本次转让后,410 名自然人股东实际委托 15 名自然人股东代表间接持有 3,600万股股份。

(3)自然人股东之间解除代持关系及股权转让

截至2011 年 12 月,所有被代持的自然人股东与相应的股东代表终止代持关系。同时 410 名自然人股东中,60 名自然人股东所持股份保持不变,238 名自然人股东自愿将所拥有的共计 466 万股股份转让给 112 名自然人股东,转让后上述238 名自然人股东不再拥有发行人的股份,转让价格为7.8 元/股,上述股份转让款已支付。

2012 年 8 月,立信会计师出具“信会师报字(2012)第 113475 号”《关于四川里伍铜业股份有限公司解除代持职工股及职工股权转让情况专项审核报告》,确认截止 2011 年 12 月 21 日,职工股权转让款已交割完毕。本次解除代持关系及股份转让后,发行人自然人股东人数由 410 人减少为 172 人。

综上,上述终止代持关系及股份转让后,原由 410 名自然人间接持有的发行人 3,600 万股股份权益变更为 172 名自然人股东直接持有发行人 3,600 万股股份。

4、不存在纠纷或潜在纠纷

就锦屏矿业、恒丰矿业入股发行人时存在的自然人股东代持情况,为进一步确认锦屏矿业、恒丰矿业设立时及自然人股东股份演变过程中涉及的全部自然人或其继承人对其享有的发行人股份权益的变动情况及代持关系解除的清理情况是否存在纠纷或潜在纠纷,保荐机构、发行人律师对涉及的全部510 名自然人(含495 名曾通过锦屏矿业、恒丰矿业享有发行人股份权益的自然人股东、因继承 9 名去世自然人股东的股份权益而新增的 14 名自然人股东及因受让股份新增的 1 名自然人股东)逐一进行了访谈,接受访谈人数共计510 名,占应访谈人数的100%。前述受访人员均分别确认:对通过锦屏矿业及恒丰矿业享有里伍铜业股份权益的方式、里伍铜业历史上股权演变、收益分配、重大决策等事项不存在任何异议,亦未与相关方就该等事宜发生过任何纠纷或争议;是基于真实意思表示而自愿作出受让/转让相应股份,不存在代他人间接持有里伍铜业股份或权益的情形,未来也不会代他人间接持有里伍铜业股份或权益;不会基于此前拥有里伍铜业股份及/或相关股份变动等事实而对里伍铜业及/或相关股份的受让方等相关各方提出任何争议、补偿、索赔或其他权利主张。

2012 年 6 月,甘孜州政府出具“甘府[2012]31 号”文件,确认发行人职工历史上购股或认股情形,不存在国有资产流失;发行人职工股权的清理过程符合相关当事人的真实意思表示,履行了相关的法律程序并足额缴纳了个人所得税,清理过程和结果真实、合法、有效,不存在纠纷及潜在纠纷。

2012 年 9 月,四川省政府出具“川府函[2012]210”号文件,确认发行人2004 年及 2006 年职工股权的形成、演变及清理的规范、有效,不存在纠纷及潜在纠纷。

三、历史沿革涉及“同股不同价”,国资与职工股增资价格不同

2005 年 12 月,公司与龙财公司签订《资产重组协议》约定,约定以 2005 年 12 月 31 日为清产核资基准日,发行人资产总额为 335,706,284.26 元,负债总额 96,419,523.67 元,净资产为185,672,353.32 元;龙财公司重组进入发行人的资产总额为 54,044,698.50 元,负债总额为 21,446,850.73 元,净资产为 32,597,847.77 元;龙财公司以并入发行人的净资产 32,597,847.77 元折股 2,499.4516 万股,作为九龙县政府对发行人的增资,由九龙县政府持有,龙财公司不作为发行人的股东。同时,龙财公司原职工以 1.19 元/股的价格对发行人增资 600 万股。

2006 年 4 月,恒丰公司设立,并以1.19元/股的价格认购发行人增发的600 万股股份。与锦屏公司类似,恒丰公司亦是职工参股发行人的投资平台。

根据九龙县政府、甘孜州政府、甘孜州国资委于2006 年分别签发“九府发[2006]3 号”文、“甘府函[2006]20 号”文、“甘国资企[2006]6 号”文批复同意的重组方案,九龙县国资公司以龙财公司经营性净资产向发行人增资的增资价格为1.304 元/股,龙财公司原职工通过恒丰矿业以现金向发行人增资的增资价格为 1.19 元/股,双方同时增资但增资价格不同。

为解决“同股不同价”问题,2009 年 1 月,恒丰矿业补足 1.19 元/股的增资价格与九龙县国资公司增资价格 1.304 元/股的差异 685,200.00 元,同时加算银行同期存款利息 56,385.11 元,合计 741,585.11 元。立信会计师事务所出具“信会师报字[2009]第 22304 号”《关于里伍铜业股东恒丰矿业补缴出资差额专项审核报告》对本次补缴增资款项审验,确认应补投资款 741,585.11元已于2009年1月9日由恒丰矿业划入公司银行账户。

如参考四川华衡评估公司于2009年3月出具的“川华衡咨评报[2009]1 号”《九龙县国资公司以龙财公司部分资产及负债作价出资价值咨询项目价值咨询报告》计算,九龙县国资公司本次增资的龙财公司相关经营性净资产在价值咨询基准日2005年12月31日的价值 3,646.55万元,折合为1.459元/股。由于九龙县国资公司在本次增资时未进行评估,上述价值咨询报告是增资后进行的追溯价值咨询,以验证九龙县国资公司本次增资的出资充足性,并非本次增资的作价依据。

2010年1月,甘孜州国资委签发“甘国资[2010]8 号”《关于 2006年里伍铜业与龙财公司资产重组资产评估价值认定的函》,认定公司截至2005年12月31日的每股价值为1.434元,高于恒丰矿业2009年补缴增资款后的增资价格1.304元/股。经公司与恒丰矿业协商,恒丰矿业于2010年2月8日向公司再次补交差额共计 97.15875 万元(含利息)。据此,恒丰矿业的最终投资成本为1.434 元/股。但本次补缴差额是为进一步满足国有资产保值增值的需要,同股不同价的情形已于恒丰公司2009 年补缴增资款后消除。

因此,恒丰矿业两次补缴增资款后,发行人本次增资同股不同价的不规范情形已于2009年1月得到有效规范,并已取得甘孜州政府、四川省国资委、四川省政府确认。

四、总经理曾作为贪污受贿案证人

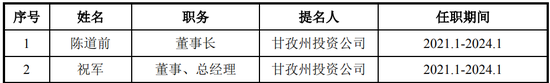

据披露,现任董事的基本情况如下:

发行人董事、总经理祝军曾作为马国忠受贿案、李子武贪污受贿案证人,经该等案件有权调查机关确认,祝军在该等案件中不构成刑事犯罪。

2019 年 12 月,四川省泸定县人民法院作出(2019)川 3322 刑初 60 号《刑事判决书》,判决马国忠犯受贿罪。根据该《刑事判决书》,马国忠于2012 年至 2014 年间收受发行人董事、总经理祝军送予的 13.32 万元。根据祝军的说明,在该案中其作为证人,仅配合接受检察院问询,证明被告人马国忠收受贿款事实,祝军没有因此被刑事立案。

2023 年 4 月,中共甘孜州纪委、甘孜州监委出具《情况说明》,确认马国忠受贿案已判决生效终结,祝军在马国忠受贿案中仅作为证人,没有对发行人及祝军予以立案调查,发行人及祝军在该案件中未谋取不正当利益,也不构成犯罪,未追究发行人及祝军的法律责任。

2016 年 12 月,四川省丹巴县人民法院作出(2016)川 3323 刑初 18 号《刑事判决书》,判决李子武犯贪污罪、受贿罪等罪名。2017 年 3 月,甘孜州中级人民法院作出(2017)川 33 刑终 2 号《刑事裁定书》,裁定维持原判。根据前述《刑事判决书》及《刑事裁定书》,李子武收受发行人董事、总经理祝军送予的0.6 万元。根据祝军的说明,在该案中其作为证人,仅配合接受检察院问询,证明被告人李子武收受贿款事实,祝军没有因此被刑事立案。

2023 年 4 月,四川省丹巴县人民检察院出具《情况说明》,确认李子武贪污受贿案已经法院判决并终结,该案在案证据未反映发行人及祝军被立案调查,发行人及祝军不构成刑事犯罪。

此外,报告期内发行人董事、监事、高级管理人员及其他核心人员的行政处罚情况如下:

五、其他关注事项

1、截至最新招股书披露,中国再生资源公司作为发行人股东之一,持有发行人2,573.7857万股股份,占发行人总股本比例为11.4137%。中国再生资源公司所持有发行人2,573.7857万股股份被法院冻结,并且部分被冻结股份2,369.4757万股已启动股份拍卖评估程序。

2、报告期内,公司的重大关联交易主要为向中铜国际、云铜锌业的关联销售。中铜国际系云南铜业(000878)的控股子公司,云铜锌业系云南铜业(集团)有限公司的控股子公司。报告期内,关联销售产生的销售收入分别为9,267.17万元、14,084.15万元、13,767.52万元和14,764.26万元,占当期营业收入的比重分别为23.31%、27.00%、25.11%和55.39%。

3、根据《矿业权出让收益征收办法》(财综〔2023〕10 号)的相关规定,除中咀铜矿采矿权外,发行人其他 4 宗采矿权存在“动用采矿权范围内未有偿处置的资源储量”需补缴采矿权出让收益的情形。根据《按矿业权出让收益率形式征收矿业权出让收益的矿种目录(试行)》,发行人及其子公司所属矿业权中铜、镍矿产品,矿业权出让收益率为矿产品销售收入的 1.2%,锌、金、银、铂、钯矿产品,矿业权出让收益率为矿产品销售收入的 2.3%,自然硫的矿业权出让收益率为原矿产品销售收入的 2.9%。

由于四川省自然资源厅正在进行矿业权出让收益清理工作,发行人需补缴的采矿权出让收益还需四川省自然资源管理部门清理确认,具体征收时间、金额以税务部门推送为准。发行人基于谨慎性原则,按照期间财务数据可比性原则,已根据2023年12月与四川省自然资源厅的初步沟通情况测算暂估2023年4月30日前应补缴的矿业权出让收益金额,并采用追溯重述法对报告期内财务数据进行了差错更正。

4、报告期各期末,公司固定资产账面价值分别为 120,158.71 万元、115,228.24 万元、115,860.82 万元和 114,007.58 万元,占总资产的比例分别为 63.16%、55.34%、58.47%和 55.74%;公司在建工程账面价值分别为 12,663.96 万元、22,714.47万元、24,820.57 万元和 28,506.52 万元,占总资产的比例分别为 6.66%、10.91%、12.53%和 13.94%。