热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

转自:财信期货研究

微观结构上看,伴随原油震荡反弹,原油月差和成品油裂解价差跟随走高,现实基本面仍维持改善状态。

供给端来看,OPEC+供给月度尺度基本上环比减少,且市场预期欧佩克+或延长减产至二季度,供应维持缩量。后期主要关注OPEC+的减产延期情况及各国尤其伊拉克、阿联酋等的减产执行及出口情况。而2月诸多地缘事件扰动油价,后续需警惕地缘溢价回落带来的回调风险。

需求端,海外炼厂开工率将逐步回升,国内春节后炼厂加大进口采购,原油基本面改善逻辑仍然存在。短周期来看,海外高利率对需求端的抑制仍然存在,国内经济亦处于筑底阶段,成品油表需平淡,油价或仍难以摆脱震荡局面。

观点:短期,油价运行区间为75-88美元/桶(参考布油),SC预计运行于530-650元/桶。短期偏多看待,但上行空间或逐步有限。

风险点:供应恢复超出预期,需求弹性不及预期。

01

微观数据显示原油价差结构维持偏强状态

从去年年底开始,在欧佩克+加码减产及地缘事件的刺激下,原油开启震荡反弹,原油月差和成品油裂解价差伴随走高,现实基本面相对三季度维持了改善状态。

截至目前,Brent、WTI月差及SC月差仍维持小幅back结构,成品油裂解价差虽近期小幅回落,美国汽油单一利润13.8美元/桶,欧洲柴油单一利润为23.4美元/桶,二者均处于季节性高位水平,一定程度受到红海事件和前期美国炼厂检修带来的供应端影响。国内方面,前期汽柴需求分化,汽油-柴油价差扩大,但整体综合炼油利润维持平稳。

从库存端来看,我们看到美国原油库存在一季度季节性回升,但成品油去库出现良好,总库存维持低位,供需结构仍相对健康。

02

供应端:欧佩克+或延长减产至二季度,

供给偏紧延续

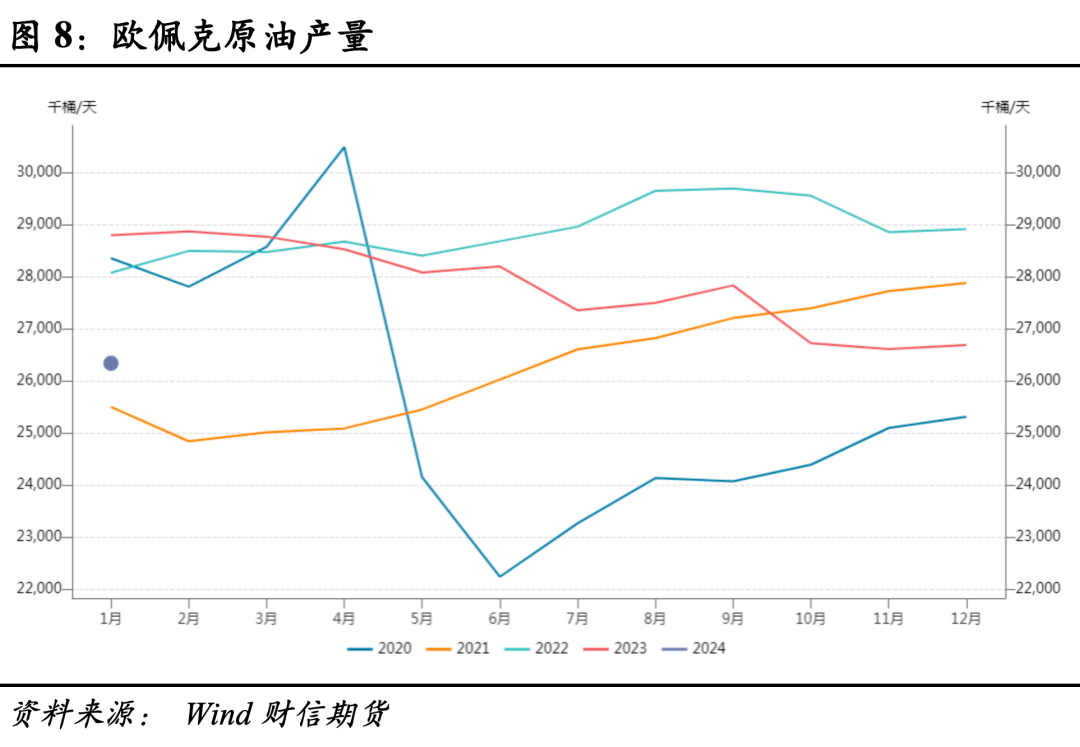

去年11月的第36次OPEC+部长级会议垫定了2024年一季度减产220万桶/日的基调(含延续的自愿减产),继续对油价起到托底作用。据调查,欧佩克1月石油产量较12月下降41万桶/日,至2633万桶/日,欧佩克+减产兑现。

2月初,我们提到,尽管利比亚Sharara油田在1月初遭遇不可抗力停产后再度重启,美国遭遇寒潮后产量也逐渐恢复,但供应端受到间歇性扰动的因素仍然较多。主要在于红海事件短期内仍难以平息,多达100艘载有约5600万桶原油和燃料的油轮已从红海改道,即便俄罗斯的石油产品目前也需绕行好望角;而在1月底,美国国务院发表声明称不再续签对委内瑞拉的拉石油或天然气行业的相关交易,制裁将于今年4月18日再度生效,进一步收紧了原油供给。

2月以来,地缘局势逐步成为影响油价波动的主导因素,以色列总理内塔尼亚胡拒绝了哈马斯提出的在加沙地带停火的要求,胡塞武装领导人声明红海地区的行动仍在继续,并将寻求升级,美英船只再度遇袭,而俄罗斯宣布从3月1日起实施为期六个月的汽油出口禁令(俄罗斯汽油出口规模为17万桶/日,占据全球汽油贸易量比例1-3%)。

总体来看,供给端OPEC+供给月度尺度基本上环比减少,且市场预期欧佩克+或延长减产至二季度,供应难有大的增量。后期主要关注OPEC+的减产延期情况及各国尤其伊拉克、阿联酋等的减产执行情况。而2月诸多地缘事件扰动油价,后续需警惕地缘溢价回落带来的回调风险。

03

宏微观不共振,油价高度仍受制约

从原油的直接需求来看,影响油价需求及需求预期的因素主要来自中美两国,尤其体现在中美的炼厂开工和国内的原油进口需求。一月下旬开始,美国寒潮+检修导致美国炼厂开工持续走低,上周炼厂开工率回升0.9%至81.5%,炼厂输入量回升至1467.4万桶/日,后续将持续回升。

一季度,美国商业原油库存开始累积,但原油和成品油总库存是下降的,表明下游能消化上游的高供应,随着开工率回升,美原油基本面改善逻辑仍然存在。

国内,炼厂开工则维持在相对高位,本周主营炼厂开工率77.03%,环比持平,处于较高水平,中国成品油独立炼厂常减压产能利用率为62.75%,中性水平。当前汽油需求回归刚需,随着“金三银四”工程开工及物流需求恢复,柴油需求也将小幅增长。此前商务部首次给多数企业一次性下发完毕2024年全年原油进口配额18369万吨,春节后国内炼厂加大进口,原油采购需求回升明显。

从更长期的经济周期角度看,目前美国还看不到衰退迹象,劳动力市场、薪资和房价等指标仍然充满韧性。甚至从海外制造业PMI及主要经济体出口增速来看,海外制造业收缩或已进入尾声,在降息的加持下,有望在在今年三、四季度开启主动补库周期,这对于原油需求形成中周期的利好。

但从短周期来看,海外高利率对需求端的抑制仍然存在,国内经济处于筑底阶段,地产和地方债仍然面临较大压力,这也从目前国内外较为平淡的成品油表需可以看出。

因此,我们认为在宏微观不共振的背景下,油价或仍难以摆脱震荡局面。预计油价运行区间为75-88美元/桶(参考布油),SC预计运行于530-650元/桶,短期偏多看待,但上行空间或有限。

供稿|刘祎 (F3068646 Z0014925)